Stratejiler

Borsada Hacim ile Trading Nasıl Yapılır: Doğru Kullanım İçin Rehber

Borsada hacim trader'ların en çok merak ettiği konuların başında gelmektedir. Bu makalede, iyi bir işlem yapma konusunda en temel trading göstergelerinden birini göreceğiz: İşlem hacmi.

Bu kapsamda hacmin ne olduğunu, özelliklerini, borsada hacim ile trading teorilerini ve işlem aşamalarını ele alacağız. Daha fazla vakit kaybetmeden başlayalım.

Trading'de Hacim Nedir?

Hacim, belirli bir "zaman dilimi (time frame)" içinde el değiştiren varlıkların sayısıdır. Ayrıca, trading'de kullanılan grafiklerde genellikle siyah renkte olan ve fiyat grafiklerinin alt kısmında görünür.

Örneğin, günlük "zaman dilimi" içinde hisse senetleri üzerinde çalışıyorsanız, her hacim çubuğu size o gün el değiştiren hisse senedi sayısını bildirir.

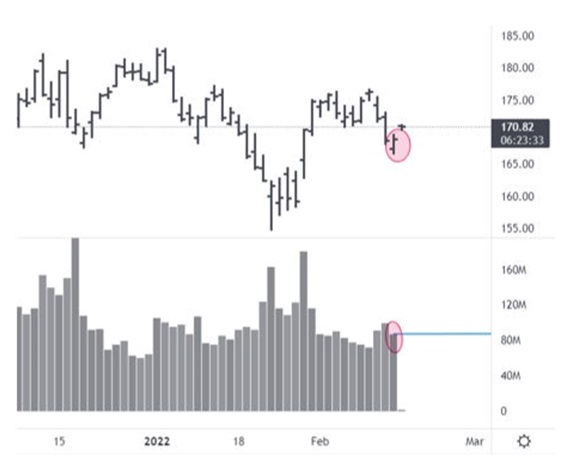

Yukarıdaki şekilde görebileceğiniz gibi, daire ile işaretlenmiş gün Apple hisselerinden 86 milyon adet hisse el değiştirmiştir.

Başka bir deyişle, hacim, belirli bir süre içinde el değiştiren bir varlık veya değerin miktarıdır.

Hacmi tanımlamanın başka bir yolu, piyasanın açılışından kapanışına kadar trading yapılan hisse sayısıdır.

Bu konuda verilebilecek güzel bir örnek olarak bir borsa gününde bir hissede 10 işlem yapılırsa o günün hacmi 10 olur.

Hacmin Temel Özelliği

Hacim hakkında konuşurken yapılan en yaygın hatalardan biri, onu alımlar veya satışlar olarak nitelendirmektir. Apple'ın bir hissesini satın alan biri olduğunda, ayrıca bu hisseleri alıcıya satan bir satıcı her zaman vardır. Bu yüzden her zaman aynı sayıda alım ve satım vardır. Hacim ne alımlar ne de satışlardır. Burada farklılaşan nokta alımların veya satışların yoğunluğu ve baskınlığıdır. Ancak bu konuyu daha da netleştirmek için emir defterinin ne olduğunu açıklamam gerekiyor.

Emir Defteri

Belirli bir fiyata bir varlık satın almak istiyorsak, önceden belirlenen fiyata limitli "AL" emri veririz. Bu emir, fiyatın bu fiyat seviyesinden geçmesi durumunda emrimizin gerçekleştirilebilmesi ve varlığı satın alabilmemiz için emir defterinde kaydedilir.

Piyasa katılımcılarının belirli fiyatlara verdikleri tüm alım emirleri, ilgili fiyat seviyelerinde emir defterine kaydedilir. Satışlarla da aynı durum geçerlidir.

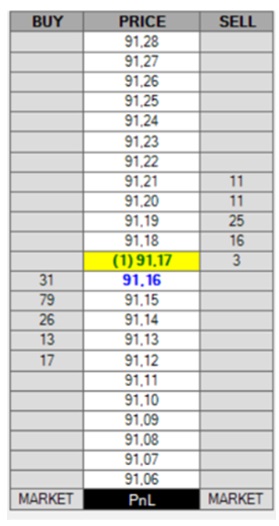

Yukarıdaki görselde, beş pozisyon derinliğine sahip, yani 5 fiyat seviyesi içeren, Petrol Vadeli İşleminin emir defterini görüyoruz. Diğer bir deyişle, ilk 5 satış seviyesini ve her seviyedeki sözleşme sayısını, aynı şekilde ilk 5 alım seviyesini görüyoruz.

Bu örnekte, piyasaya 4 sözleşme satın alma emri veren bir trader gelirse fiyat mevcut değerinden (91,17) sonraki değere yani 91,18'e geçer. Fiyatın buradaki artışının sebebi ise 91,17 fiyat seviyesinde 3 sözleşmenin satılık olması ve verilen emrin 4 tane satın almak istemesidir.

Ama aynı trader 50 sözleşme için piyasa emri verirse ne olur? Fiyat 91,20'ye kadar seviyeleri tırmanır. Fiyat, 50 sözleşmeyi tamamlayana kadar bulduğu tüm satışları alıp yükselir.

İşte fiyatın hareket etme nedeni limitli emirlerin alım veya satış baskısıdır. Yani, bir trader piyasaya 50 sözleşme için alım emri verirse alış ya da talep baskısı olduğunu söyleyebiliriz.

Aksi bir durumda ise satış ya da arz baskısı olduğu görülebilir..

Her zaman piyasada alım ya da satış yapan trader'lar, ancak emir miktarlarında hafif bir fark varsa fiyat hareket edecektir. Bu nedenle her zaman arz ve talep vardır, fiyat ise kazanan gücün yönünde hareket eder.

Borsada Hacim Kimler Tarafından Oluşturulur? | Kurumsal vs Bireysel Yatırımcı

Piyasa hacminden bahsettiğimizde aslında iki tür hacimden bahsediyoruz, kurumsal veya profesyonel katılımcıların hacmi ve “bireysel” katılımcıların hacmi.

Kurumsal veya Profesyonel Yatırımcı:

- Bu yatırımcılar, üyeleri veya müşterileri adına yatırım yapan kuruluşlardır.

- Emeklilik fonları, sigorta şirketleri, bankalar, hedge fonları ve karşılıklı fonlar burada yer alır.

- Büyük miktarda sermayeye sahiptirler ve bu nedenle piyasalar üzerinde önemli bir etkiye sahiptir.

- Büyük ölçekli yatırımlar yaparlar. Genellikle ileri düzey pazar analizleri ve profesyonel danışmanlık gibi gelişmiş bilgi ile kaynaklara erişimleri vardır.

- Alım satım davranışları, genellikle büyük boyutlu emirlerden oluşur. Bundan dolayı varlık fiyatları ve alım satım hacmi üzerinde büyük bir etkisi olabilir.

- Yatırımcılar arasında genellikle balinalar olarak bilinir.

Bireysel Yatırımcı (Küçük Yatırımcı):

- Bunlar, kendi sermayelerini yatıran bireysel yatırımcılardır, yani biziz.

- Genellikle, kurumsal yatırımcılara kıyasla daha az sermaye ile yatırım yapma kapasiteleri vardır.

- Çoğu zaman ileri düzey araştırma bilgi ve kaynaklarına daha sınırlı erişimleri vardır.

- Genellikle yatırımları daha az çeşitlilik gösterir ve piyasadaki duygu durumlarına karşı daha duyarlı olabilir.

- Bireysel etkileri genellikle daha küçüktür ve iyi bir trader olmayı hedefleyenler, kurumsal yatırımcıların tuzaklarına düşmekten kaçınmalıdır.

- Yatırımcılar arasında küçük balıklar olarak bilinirler.

Bir hacim çubuğu, alıcı ve satıcı arasında ayrım yapmaz. Grafiklerde gördüğümüz hacim çubukları her iki aktörün toplamıdır.

Bizler, trader olarak, “profesyonel hacim” ile ilgileniriz çünkü bu, fiyatı bir yönde veya diğerinde gerçekten hareket ettiren güçtür. Tüm işlem/yatırım teorileri, hacim üzerine kuruludur ve gözlemlediğimiz hacmin ne ölçüde profesyonel olduğunu belirlemeye çalışır.

Hacim konusunu ele alan iki teori vardır. Her iki teori de ortak noktalara sahip olmasına rağmen konuyu farklı bir şekilde ele alır.

👉 Hacmin yanı sıra, trading'deki diğer önemli göstergeleri öğrenmek isterseniz bu makalemiz de ilginizi çekebilir: Teknik Analiz - İlkeler, Teoriler, Şekiller ve Göstergeler

Hacme Dayalı Teknik Analiz Teorileri

Bu teoriler, hacim aracılığıyla piyasadaki büyük hareketleri açıklamaya çalışır:

Wyckoff

Wyckoff teorisi, profesyonel paranın hacim üzerinden eylemini açıklayan ilk teorilerden biridir. Richard Wyckoff tarafından 20. yüzyılın başlarında geliştirilmiştir ve kurumsal sermayenin bir varlığa ilgi duyduğunu görmemizi sağlar.

Wyckoff, birikim süreçlerini (kurumsalların alım yaptığı yerler) ve dağıtım süreçlerini (kurumsalların satış yaptığı yerler) açıklar. Bu süreçleri tanımlamak için hacmi ve bu hacmin fiyat üzerindeki etkisini kullanır.

Volume Spread Analizi (VSA)

VSA, Tom Williams tarafından 20. yüzyılın sonlarında geliştirilen modern bir teoridir ve bir fiyat grafiğindeki arz ve talep ilişkisini anlamamıza yardımcı olur. Özellikle, kurumsal paranın fiyatı hareket ettirmek üzere olduğunda bizi uyarır.

Wyckoff bize profesyonel paranın hareket edeceği an hakkında uyarıda bulunmaz. Öte yandan, VSA bize fiyatın kurumsal eylemle hareket etmesinden önceki anı bildirir. Wyckoff gibi VSA da hacim ve fiyat ilişkisi üzerine inşa edilmiştir.

Piyasa Nasıl Hareket Eder? | Hacim, Kurumsal Manipülasyonun Ayak İzidir

Emir defterinde bahsedildiği gibi bir varlığın toplu alım/satımı fiyatı alıcı/satıcının çıkarlarına karşı hareket ettirecektir. Bu yüzden kurumsal para çoğu zaman duygularımızı kendi lehine kullanır:

- Eğer büyük miktarda varlık satmak isterse, coşku anlarından yararlanır

- Buna karşılık, büyük miktarda varlık almak isterse, panikten yararlanır

Bunun nasıl gerçekleştiğine daha detaylı bakalım:

Panik

Kötü haberler karşısında bireysel yatırımcılar, para kaybetme korkusuyla tüm varlıklarını satma eğiliminde olacaktır.

İşte tam bu anda, birçok kurumsal düşük fiyatlı varlıklara likiditelerini dönüştürmek için fırsat bulur.

Aşağıdaki grafikte belirtilen kırmızı kutu, çok sayıda “bireysel” satışı, profesyonel paranın tüm bu satıştaki varlıkları satın alabilmesi ve emir defterinde fiyatın artmaması için mükemmel bir zemin oluşturur.

Belki Zoom yazılımındaki güvenlik hataları hakkındaki haberleri hatırlarsınız. Bu haber Nisan 2020'de çıktı. O sırada Zoom'un hisse fiyatı 150$ civarındaydı. Haberin piyasaya düşmesiyle birlikte büyük bir panik ve satış oldu. Kurumsal para ise bunu tüm varlıkları satın almak için bir fırsat olarak kullandı. Birkaç ay sonra fiyat tarihi zirvesine ulaştı ve %300'den fazla kâr elde edildi.

Coşku

Ve aynı şekilde, olumlu haberler bireysel yatırımcıların varlıkları satın almasını sağlar çünkü büyük bir artışı kaçırma korkusu (FOMO) vardır. Bunun sonucunda kurumsal paranın tüm varlıklarını satması için mükemmel bir zemin oluşur.

Bunlardan birine düşmemek ya da hangi durum içerisinde olduğumuzu bilmek için piyasa coşkusunun aşamaları genellikle aşağıdaki özellikleri sergiler:

- Yüksek Spekülasyon: Yatırımcılar hızlı fiyat artışlarından etkilenir ve genellikle riskleri görmezden gelerek nispeten yüksek alımlara ve spekülasyona başlarlar.

- Yeni Yatırımcıların Girişi: Bu özellik size X şirketinin hisselerini satın almanızı öneren kişilerin ortaya çıkması demektir. Kolay kazançlar ve başarı hikayeleri tarafından çekilen birçok deneyimsiz yatırımcı piyasaya girer.

- Aşırı Optimizm: Fiyatların sürekli olarak artacağına dair genel bir inanç vardır.

- Ekonomik Gerçeklikle Bağlantının Kesilmesi: Varlık fiyatları genellikle gerçek temel değerlerini yansıtmaz.

- Medya ve FOMO (Kaçırma Korkusu): Yoğun medya içeriği ve potansiyel kazançları kaçırma korkusu coşkuyu daha da besler.

Örneğin, 2020'nin sonlarında Palantir Technologies (PLTR) şirketi herkesin dilindeydi. Bu şirket, Pentagon ile milyonlarca dolarlık sözleşmeleri olan ve o sıralar sivil topluma hizmet vermeye başlayan bir büyük veri şirketiydi. Hemen hemen her yerde, o anın en çok gelecek vaat eden şirketlerinden biri olduğunu ve coşkuyu okuyabilirdik. Kurumsal para, halka arzdan önce hisse satın almıştı ve tüm bu coşkuyu hisse senetlerini paraya dönüştürmek için kullandı. Aşağıdaki grafiğe bakarsanız, 2021'in başlarında dikey bir artışın hemen ardından hissenin yükseldiği hızda düştüğünü göreceksiniz.

Kurumsal para, her zaman haberleri (olumlu veya olumsuz) kullanma şansına sahip olmaz. Bazen panik veya coşku hislerini kendisinin oluşturması gerekir. Bunu genellikle birikim veya dağıtım süreçlerinin başlangıcı olan çok hacimli ve çok geniş aralıklı mumlarla yapar.

Bu iki örnekte gördüğümüz gibi, görevimiz oyuna girmemek, kurumsal yatırımcıların bize kurduğu tuzaklara düşmemektir. Aşağıda, hislerimizin ötesinde bize yol gösterecek bazı yöntemler göreceğiz:

Birikim ve Dağıtım Süreçleri Nedir?

Şimdi kurumsal ya da akıllı paranın 2 aşamasını, fiyatları manipüle etmeye çalıştığı ancak kaçınılmaz olarak iz bıraktığı aşamaları görelim. Bu ayak izi, yani bir birikim-dağıtım döngüsünü hacim ile tespit etmek, yatırımcı olarak başarımızın anahtarıdır.

Birikim Süreci

Birikim, kurumsal paranın mümkün olan en fazla miktarda bir varlık satın alması ve emir defterinin aleyhine işlem yapmaması sürecidir. Bu, yükseliş trendinden önceki yatay bir süreçtir.

Birikim aşamaları, genellikle aşağıdaki nedenlerden dolayı gerçekleşir:

- Cezbedici fiyatlar

- Temel analize dayalı çok düşük değerlemeler

- Düşüş aşamasının geçici olduğu algısı

Bu şekilde, bir birikim aşaması sırasında, belirli varlıklardaki hisselerini artırmak isteyen kurumsal yatırımcılar, tek seferde büyük miktarlarda satın alamama zorluğuyla karşı karşıya kalırlar. Eğer onlar tek bir harekette, on binlerce hisse gibi büyük miktarda varlık satın almaya çalışırlarsa bu varlık fiyatını hızla yükseltebilir. Bunun altında yatan temel sebep ise talebin mevcut arzı aşmasıdır.

Sonuç olarak, fiyatın ani bir artışını önlemek ve daha uygun bir ortalama fiyat elde etmek için kurumsal yatırımcılar genellikle varlıkları kademeli olarak biriktirirler. Bu yöntem, tek emirle büyük bir satın alma yerine zaman içinde küçük miktarlarda satın almayı içerir.

- Kurumsal yatırımcı, bir miktar hisse satın alır. Bu durum fiyatta hafif bir artışa neden olabilir.

- Daha sonra talep ayarlanır. Bu noktada muhtemelen diğer yatırımcılar biraz daha yüksek fiyatlarda hisse satmaktadır.

- Kurumsal yatırımcı birikim sürecine devam eder. Daha fazla varlık satın alır ve muhtemelen fiyatı tekrar yükseltir.

- Piyasa katılımcıları bu fiyat artışlarına tepki verebilir ve satış stratejilerini ayarlarlar.

Bu fiyat dansı kaotik görünebilir ancak piyasa sadece bir yatay aralıkta hareket etmiş olur.

Sonunda, artık hisselerini kurumsallara satan bireysel satıcı kalmadığında (veya çok az olduğunda) fiyat hızlı bir yükseliş genişlemesi sürecini başlatacaktır.

Dağıtım Süreci

Dağıtım, kurumsal paranın bir varlığı olabildiğince çok miktarda satma sürecidir ve emir defteri ona karşı gelmez. Bu, düşüş trendinden önceki bir yatay harekettir.

Bu aşamalar genellikle farklı nedenlerle önceden belirlenir:

- Yüksek değerlemeler veya anlamsız spekülasyonlar

- Portföy Dengelemesi: Kurumsal ve profesyonel yatırımcılar genellikle portföylerini düzenli olarak dengelemektedir.

- Makroekonomik bilgilere dayalı bir bir düşüş trendinin öngörülmesi.

Ama tabii ki, büyük kurumsal yatırımcılar portföylerinde çok sayıda varlık bulundururlar ve hepsini bir anda likide etmeleri mümkün değildir. Örneğin, bir varlığın 100.000 hissesini bir anda satışa çıkarsalar, muhtemelen alıcı bulamazlar ve bu yüzden fiyat, tüm alım emirlerini düşürerek aşağıya doğru süpürür. Bu da düşüş trendini tetikler ve bireysel yatırımcılar korkudan piyasadan çekilirler.

Yani kurumsal paranın başka seçeneği yoktur, varlıklarını yavaşça dağıtmak zorundadır. Bu kapsamda kademeli olarak aşağıdaki hareketlilik gerçekleşecektir:

- Kurumsal, belirli bir miktar hisseyi satışa çıkarır bu da fiyatın minimum düşüşüne neden olur.

- Teklif, dengelemeye yanıt verir.

- Talep, fiyatı tekrar düşürür ve daha fazla varlık piyasada dağıtılır.

- Satış pozisyonundakiler, ünlü "dipten al (buy the dip)" fırsatını kullanarak tekrar satın alır.

Buraya kadar ilginç bir talep-arz dansı gerçekleşmiş olur, ancak aslında bu durum her zaman bir yatay aralıkta gerçekleşir.

Sonunda, tüm bireysel yatırımcılar varlığı satın aldığında ve kurumsal yatırımcıların aradıkları tüm hacmi oluşturduğunda, fiyat hızlı bir şekilde düşüş süreci başlatacaktır.

Borsada Birikim ve Dağıtım Süreci Örneği

Aşağıda, size bir kurumsal manipülasyon örneği göstereceğim. Bu örnek aslında şimdiye kadar gördüğüm en belirgin manipülasyon örneğidir. Burada şimdiye kadar ele aldığımız coşku, panik, birikim ve dağıtımı bulabiliriz.

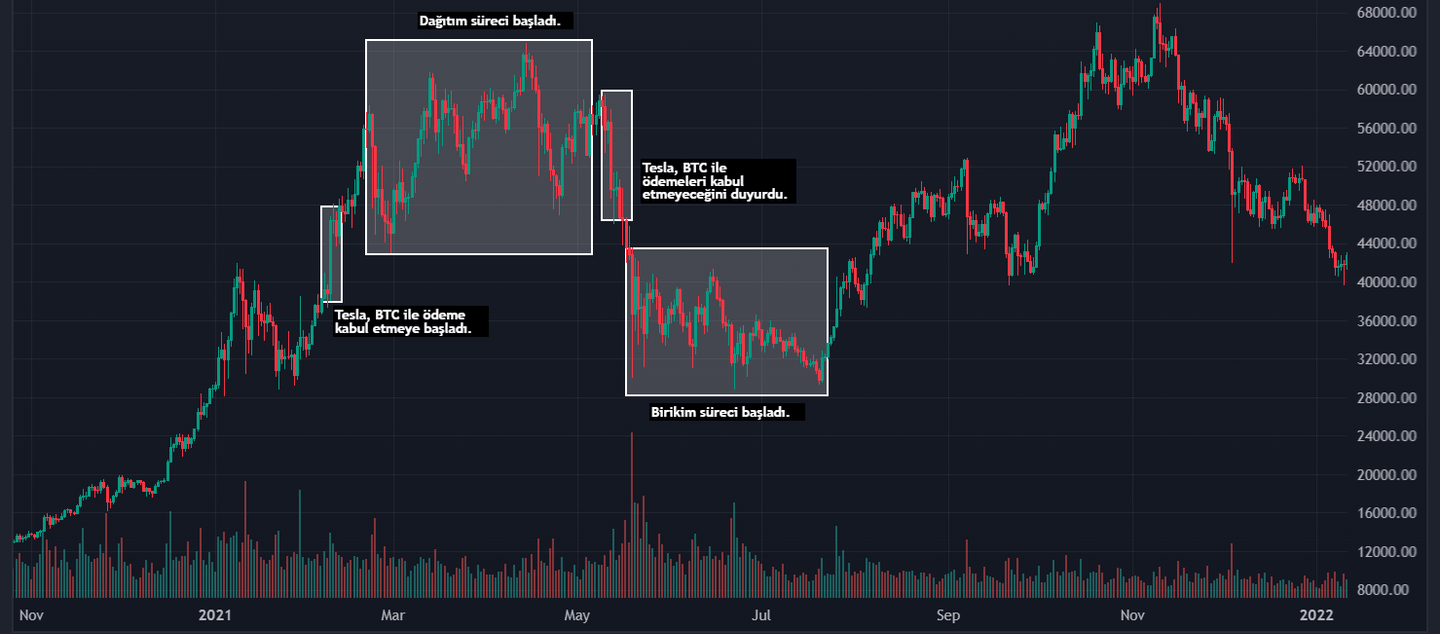

Coşku Aşaması

2021 Şubat'ında Tesla, araba alışında Bitcoin kabul etmeye başladı. Bu, Bitcoin'in fiyatını zirveye çıkardı. Öte yandan, Tesla'nın sahibinin çok düşük fiyatlardan çok sayıda Bitcoin satın aldığını göz önünde bulundurmalıyız. Bireysel yatırımcılar, bunun BTC fiyatını astronomik seviyelere çıkaracağını düşündüler, hatta Bitcoin'in 1 milyon dolar seviyelerine çıkabileceği konuşuldu.

Dağıtım Aşaması

Şubat ve Mayıs ayları arasında, Elon Musk dahil olmak üzere güçlü eller tarafından Bitcoin'lerin büyük ölçüde satılması gerçekleşti. Büyük miktarda bireysel alıcı, fiyatın asla düşmemesi için kurumsal satışları dengeledi. Bu süreçte BTC fiyatı %40 oranında tekrar arttı.

Panik Aşaması

Mayıs ayında, Tesla artık Bitcoin kabul etmeyeceğini duyurdu. Fiyat düşmeye başladı ve 19 Mayıs'ta kurumsal para tarafından oluşturulan bir düşüş oldu. Fiyat o gün %30 düştü. Kurumsal para başlangıçta fitili ateşledi daha sonra bu durumdan korkan bireysel yatırımcılar topluca BTC satmaya başladı. Düşüş sırasında, kurumsal para birikim sürecini başlattı çünkü aynı gün fiyat %30'dan fazla düştükten sonra %27 oranında toparladı.

Birikim Aşaması

Mayıs ve Temmuz arasında fiyat yatay hareketti ve kurumsal para bulabildiği BTC'leri satın aldı. 21 ve 22 Haziran çubuklarında profesyonel paranın ekstra panik yarattığına dikkat edin. Bu çubuklarda BTC'nin son savunucuları satş pozisyonuna geçti. Kurumsal para BTC'leri satın aldıktan sonra Temmuz ortasında Tesla'nın tekrar BTC kabul ettiği duyuruldu. Bu haberden sonra fiyat, tarihi zirveye kadar %130 oranında arttı.

Kurumsal Hareketliliği Tespit Etmemize Yardımcı Olan Hacim Çubukları Var Mı?

Kurumsalparanın nasıl hareket etmeye ve aldatmaya çalıştığını gördük. Şimdi en önemli şey: "Bu hareketlilik nasıl tespit edilir?" İşte burada hacim eylemi devreye giriyor.

Burada çok kolay tespit edilebilen çubuklar var ve bu çubuklar bize kolayca bir kurumsal eylemi tespit etme imkanı sağlarlar. Özellikle bu çubuklar yatay hareketten çıkarken bir aldatmaca oluşturan hareketleri tespit etmemizi kolaylaştırır.

Upthrust

Upthrust, çok fazla hacmi olan ve bir yatay hareketin (Wyckoff yapısı) üst kısmından çıkan, ardından hızla yapının içine geri giren bir boğa çubuğudur. Bu, halk arasında boğa aldatmacası olarak adlandırılır.

Bu aldatmaca genellikle piyasadaki bir kararlılık veya hacim eksikliği ile tespit edilir.

Aşağıdaki grafiğe göz atın:

Mavi Daire: BTC tarihi zirveleri kırdı ve hızla kaybetti. Bu çubuk, BTC'nin hiç ulaşmadığı en yüksek fiyat noktasıdır. Fiyatın hızla yatay hareketten aşağıya nasıl gittiğine dikkat edin.

Siyah Ok (Hacim): Hacim, bu tür zirveleri aramak için çok düşük ve bu hareketle uyuşmmuyor. Hatta, hacimden daha da öte, fiyat ATH'yi kırdığı halde mumlar kararlı değil.

Shake Out

Shake out, yatay harekette aşağı kırılım kısmına eşdeğer olan Upthrust çubuğudur ve bir düşüş aldatmacasıdır.

2022 Ekim'inde Ali Baba'da (BABA) yaşadığımız shake out etkisine bakın. Fiyat yatay aralığa geri döndü ve daha sonra yukarı çıktı:

Talep Yok (No Demand) Çubuğu

Bir ND, önceki iki tanesinden daha az hacimli bir yükseliş çubuğudur. Bir ND (Talep Yok), piyasada talep kalmadığına dair kurumsal bir kontrolün olduğu ve bu nedenle fiyatın artık bir zorlukla karşılaşmadan düşebileceği anlamına gelir.

Bu çubuk, bir Upthrust ile birleştiğinde düşüş hareketlerini aramak için harika bir sinyaldir. Kurumsal para, Upthrust ile aldatır ve daha sonra etkisini ND ile kontrol eder.

Arz Yok (No Supply) Çubuğu

Ve aynı şekilde, bir NS, önceki iki tanesinden daha az hacimli bir düşüş çubuğudur. Bir NS (Arz Yok), ND'nin tam zıttı ile eşdeğeri olup arzın olmadığı ve fiyatın özgürce yükselebileceği anlamına gelir. Bu çubuk, bir Shake Out ile birleştiğinde yükseliş hareketlerini aramak için harika bir sinyaldir. Kurumsal para, Shake Out ile aldatır ve daha sonra etkisini NS ile kontrol eder. Örneğin, bir önceki Alibaba grafiğinde bu durum gerçekleşmiştir.

Upthrust + ND + düşüş çubuğu kombinasyonu, yatay kırılmanın üst kısmının yanıltıcı olduğunu ve bu nedenle fiyatın düşebileceğini gösterir. BTC örneğinde, düşmeden önce hangi çubuğun ortaya çıktığına (okla işaret edilen) dikkat edin. Doğru, bir ND.

Shake out + NS + yükseliş çubuğu kombinasyonu ise düşüş tarafından aynı şeyi ifade edebilir.

Fiyat ve Hacim Arasındaki Uyumsuzluk

Wyckoff , çaba ve sonuç yasasını öne sürdü. Bu yasa, muhtemelen Upthrust veya Shake Out gibi açıkça belirgin olmayan kurumsal eylemleri tespit etmek için sahip olduğumuz en güçlü araçlardan biridir.

Yasa bize fiyat hareketinin onu oluşturan hacimle orantılı olması gerektiğini açıklar.

- Eğer çok fazla hacmimiz varsa fiyatın çok hareket etmesi gerekir.

- Eğer az hacmimiz varsa fiyatın az hareket etmesi gerekir.

Bu olmadığında, fiyat davranışının anormal olduğunu varsayarız ve kurumsal paranın varlığı veya tamamen yokluğu söz konusu olabilir.

Ayrıca, yüksek hacim ve az hareket, kurumsal paranın önceki trendle aynı fikirde olmadığı anlamına gelir.

Örneğin, 2020 Haziran'ında Sabadell Bankası (SAB) bize aşağıdaki grafikte gördüğümüz çubuğu bıraktı. Düşük hareket ve hissenin tarihindeki en yüksek hacimle düşüş eğilimli bir çubuk. Trend ise 5 yıldan fazla bir süredir düşüşteydi.

Bu küçük çubuktan önce, fiyatın 5 yıldan fazla bir süredir kusursuz bir düşüş trendinde olduğunu biliyoruz. Öte yandan, bu küçük çubuk tarihi değiştirdi çünkü fiyat hiç onun altına inmedi ve ardından yükseliş trendine geçti. Bu tür bir çubuğun adı ise Bag Holding'tir. Öte yandan, bu çubuğu bulmak bir hazine bulmak anlamına gelebilir.

Buna karşılık, düşük hacim ve yüksek hareket, hareketin yönüne karşı olan gücün mevcut olmadığı anlamına gelir. Yukarıdaki örnekte, Bag Holding'den sonra fiyatın azalan hacimle yükseldiğine dikkat edin. Bunun sebebi ise kurumsal paranın yükselişe karşı olmamasıdır.

Hacimle işlem yapma üzerine pratik bir örnek

Her şeyi bir şirkette açıkladığımızı görelim.

Ali baba, son yılların en tartışmalı şirketlerinden birisi. Aşağıdaki grafikte son yıllardaki haftalık zaman dilimindeki hareketliliği bulabilirsiniz.

Hareketleri daha detaylı bir şekilde analiz edelim:

Önceki grafikte, yükselen bölgede bir fiyat yapısında değişiklik olduğunu görüyoruz. Şimdiye kadar her zaman artan yükselenler ve düşüşlerle hareket etmişti.

Fakat aniden bir değişiklik oldu ve bir dip bölge ortaya çıktı (Bölge 1).

Bölge 1'de büyük hacimli birkaç düşüş çubuğu görülür ve kurumsal para düşüş eğilimindedir. Bunu çubukların kayması ve yapı değişikliğini oluşturan desteğin kırılmasıyla anlayabiliriz.

Destek kırıldıktan sonra fiyat tekrar yükselir (Bölge 2) ve bunu hacimsiz yapar. Kurumsal para bu artışı desteklemez. Bu yükselişin üst kısmında bir UT (boğa aldatmacası) görülür, bunun ardından fiyat tekrar düşer. Bu boğa aldatmacasında, hacim çok düşüktür (önceki iki çubuktan daha düşük).

Aynısı 3. bölgede tekrar olur. Profesyonel para açıkça düşüş trendine yakındır.

4.bölgede daha önce açıklanan UT ve ND kombinasyonu görüyoruz. Bir düşüş hareketinde en iyi giriş noktası burası olabilir.

Fiyat, hacim belirginleşene kadar düşmeye devam eder. Fiyatın ataleti vardır diyebiliriz. Eğer fiyat düşüyorsa normalde kurumsal paranın gerçekleştirebileceği olağanüstü bir hacim belirene kadar düşmeye devam eder. Bu hacim sadece kurumsal para tarafından gerçekleştirilebilir.

Sonraki grafiğe bakarsak, bu durumun 5. bölgede gerçekleştiğini görürüz. Olağanüstü bir hacmin girişi fiyatın davranışını, düşüşten yatay tarafa değiştirdi. Kurumsal para düşüşü durdurmuştu.

Sonraki grafikte günlük zaman dilimine bakıldığı zaman çok yüksek bir hacimle çok küçük bir düşüş çubuğu ortaya çıkmıştır (çift okla işaretlenen bölge). Sonraki çubuğun daha fazla hacmi olmasına rağmen bu hacim, BABA'nın tarihindeki en yüksek hacimdi. Çubuğun gövdesi çok dar ve hacmi çok büyük. Kurumsallar ortaya çıktı ve düşmeye devam etmek istemiyorlar. Korkmuş bireysel satıcıların sattığı her şeyi alıyorlar.

Eğer haftalık grafiğe geri dönersek, bu çubuğun sadece 6. bölgede kırıldığı bir fiyat yataylaşması oluşturduğunu görürüz. Burada bir SO ardından bir NS (düşüş aldatmacası ve kurumsal kontrol) var. 6. bölgeden sonra fiyat yatayın üst kısmına gitti.

Bu makaleyi size fiyatın nerede olduğunu göstererek bitirelim. Yine yatayın alt kısmında ve yine çok yüksek bir hacmimiz var. Kırılma mı SO mu? Bilmiyoruz, birkaç çubuğun daha ortaya çıkmasını beklemeliyiz. Eğer düşüş hareketlerinde hacim azalması görülürse uzun (long) pozisyon düşünmeliyiz. Aksine, hacim yükseliş hareketlerinde kaybolursa kısa (short) pozisyon düşünmeliyiz. Tek bildiğimiz kurumsal paranın aktif olduğu ve bir hareketliliğin ortaya çıkabileceği.

Hacimle İşlem | Görüş

Trading'de Elliott Dalgaları, Wyckoff, VSA ve ICT gibi farklı araçlar kullanılır. Elliott grafiğin içerisinde hangi aşamada olduğumuzu söyler, ama Wyckoff ve VSA kurumsalların niyetleri ya da eğilimleri hakkında bizi uyarır. Hacim, kurumsal paranın bıraktığı ipuçlarını takip edebileceğimiz ana araçtır. Aynı zamanda hacim fiyatları hareket ettiren şeydir.

Hacmin kendisi bir indikatör değildir. İndikatörler geçmişte gerçekleşen olaylara dayanır fakat hacim şu anda ne olduğuna dayanır ve kurumsalların eğilimlerinin ne olduğu sorusuna yanıt verir. Bu ise büyük bir değere sahiptir.

Özetle, finansal varlıklarla işlem yapmayı veya herhangi bir türde trading yapmayı, hacmin anlaşılması ve kullanılması olmadan düşünülemez. Bundan dolayı borsada hacim oldukça önemlidir.