ETF'ler

CT (Lux) US Contrarian Equities: Değer Yatırımı Fırsatı mı?

Bu yazımızda, Amerikan şirketlerine yatırım yapan ve Büyük Sermayeli Hisse Senetleri Çekirdek kategorisine giren bir fon olan CT (Lux) US Contrarian Core Equities'i detaylı bir şekilde inceleyeceğiz. Fon, değerinin altında kalan hisselere odaklanan bir yatırım felsefesine sahip. Yöneticiler, piyasa tarafından gözden düşmüş hisselerde önemli fırsatlar yakalamayı hedefliyor.

İyimserliğin rasyonel bir yatırımcının en büyük düşmanı olduğunu savunan fon, amacını S&P 500 endeksini geçmek ve RV USA Büyük Sermayeli Karışık Blend kategorisindeki rakiplerini geride bırakmak olarak belirlemiş. Avrupa SICAV'ında 800 milyon varlığa sahip olan fonun, ABD'deki stratejisi toplamda 19,5 milyar dolarlık bir büyüklüğe ulaşıyor.

Fon, SFDR tarafından Madde 8 olarak sınıflandırılıyor, yani yatırımlarıyla çevresel ve sosyal özellikleri teşvik ediyor ve bu süreçte finansal olmayan kriterleri de göz önünde bulunduruyor. Morningstar'da 3⭐ yıldız derecesine sahip.

Columbia Threadneedle Hakkında

Columbia Threadneedle Investments, Columbia Management (ABD) ve Threadneedle Investments (İngiltere)'nin birleşmesiyle 2015 yılında kuruldu.

Bölünme ve satın almalarla bugünkü halini alan şirket, küresel çapta 600 milyar dolardan fazla varlığı yöneten önemli bir fon yöneticisi konumunda.

20'den fazla ülkede faaliyet gösteren Columbia Threadneedle, 2.500'den fazla profesyonelden oluşan geniş bir ekibe sahip.

Yönetim Ekibi

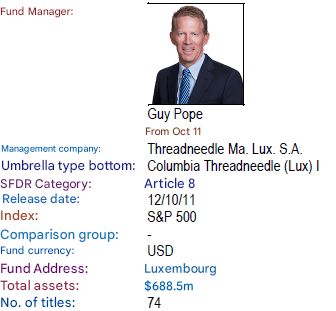

Fon, 40 ile 50 yaşları arasında dört yöneticiden oluşan deneyimli bir ekip tarafından yönetiliyor. Finans sektöründe toplamda 100 yılı aşkın deneyime sahip olan bu ekip, 2012 yılından beri aynı kadroyla çalışıyor.

Guy Pope, 2007 yılından beri projelerden sorumlu yönetici olarak görev yapıyor ve 30 yılı aşkın kariyerinin tamamını Columbia Threadneedle'da geçirmiş. Ekipte ayrıca Harvey Liu, J. Nicholas Smith ve Michael T. Welter de kıdemli portföy yöneticileri olarak yer alıyor.

Yatırım Süreci

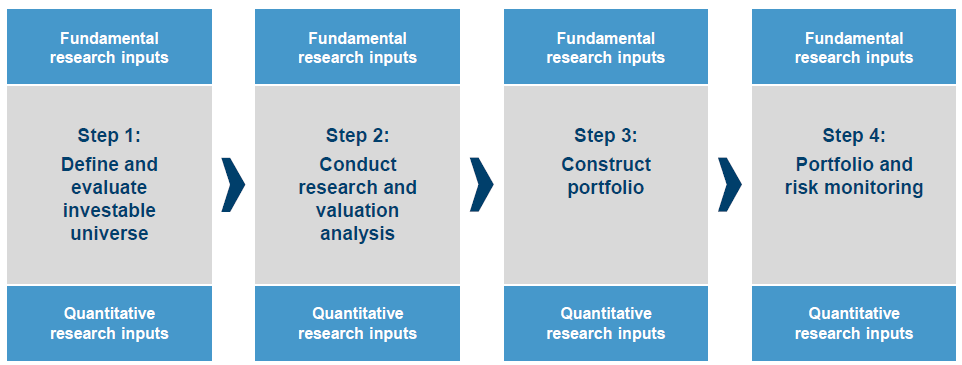

Fonun yatırım süreci, aşağıdaki adımlardan oluşuyor:

- Yatırım Yapılabilir Evrenin Tanımlanması:

- Süreç, klasik büyüme-değer filtresinden kaçınılarak, S&P 500 endeksinde piyasa değeri 2 milyar doların üzerinde olan şirketlerin seçilmesiyle başlıyor.

- Değerinin Altında Kalan Hisselerin Belirlenmesi:

- Kendi nicel sistemi kullanılarak, son 52 hafta içinde piyasa tarafından gözden düşmüş hem değer hem de büyüme hisseleri belirleniyor. Son bir yılın fiyat aralığının alt kısmında işlem gören hisseler seçiliyor.

- Değer Tuzaklarından Kaçınmak İçin Kapsamlı Analiz:

- Ekip, geçici ve yapısal olmayan nedenlerle değerinin altında işlem gören hisseleri tespit etmek ve değer tuzaklarından kaçınmak için detaylı bir analiz gerçekleştiriyor. Bu, stratejideki en büyük risklerden biri olarak kabul ediliyor.

- Temel Analizin Kullanımı:

- Analiz, iç modeller ve dış kaynaklı aracı kurum raporlarına dayanıyor. Boston merkezli Columbia'daki analist ekibinin desteğiyle, belirli sektörlerde 20 yılı aşkın deneyime sahip uzmanlar da sürece dahil oluyor. Analistlerin görüşleri değerlendirilse de, nihai karar yönetim ekibine ait. Bu analizler sonucunda her şirket için hedef fiyatlar belirleniyor ve piyasa veya şirket koşullarına göre güncelleniyor.

- Getiri-Risk Oranına Dayalı Seçim:

- Seçilen şirketler, ayarlanmış getiri-risk oranına göre de değerlendiriliyor ve yatırımlar aktif yönetim stratejisiyle uyumlu hale getiriliyor.

- Portföy Oluşturma:

- Portföy oluşturma süreci, her şirketin detaylı analizine dayanan ve yukarıdan aşağıya (bottom-up) bir yaklaşımı izliyor. Makroekonomik bir bakış açısıyla başlamıyor.

- Sürekli İzleme:

- Portföydeki şirketlerin hedef fiyatlarının, yatırım tezlerinin ve temellerinin izlenmesi büyük önem taşıyor ve yönetim ekibinin zamanının %70'ini alıyor. Bu sürekli takip, stratejinin gerektiğinde ayarlanmasına olanak tanıyor.

- %15 Kuralı ile Stop-Loss Sistemi:

- Risk kontrolü için %15 kuralı uygulanıyor. Bir şirketin performansı referans endeksinin %15 altına düşerse, pozisyonun üçte biri satılıyor. Daha sonra yatırımın sürdürülüp sürdürülmeyeceğine veya tamamen satılıp satılmayacağına karar veriliyor. Bu stop-loss kuralı, geçmişte büyük düşüşlerden kaçınmalarına yardımcı olmuş.

Hisse senedi taraması ve sıralaması piyasa kapanışında günlük olarak yapılıyor. Bu sıralama, sektörel eğilimleri ve piyasanın aşırı alım veya aşırı satım durumlarını görmeyi sağlıyor.

Örneğin, 2007'de tarama sonuçlarında sadece 100 şirket alım pozisyonunda çıkmış (hissenin son bir yılın fiyat aralığının son üçte birinde işlem görmesi). Bu durum, piyasanın aşırı alımda olduğunu ve olası düşüşlere karşı dikkatli olunması gerektiğini göstermiş. 2009'da ise, neredeyse 900 şirket tarama sonuçlarında yer almış. Bu da olası bir aşırı satım durumuna işaret etmiş ve fon yöneticilerinin Mart 2009'dan itibaren yaşanan yükselişlerden yararlanmalarını sağlamış. Benzer bir durum Mart 2020'de de yaşanmış ve hisselerin %90'ının fiyatlarının son üçte birinde işlem görmesi, aşırı satıma işaret etmiş.

Anahtar Veriler

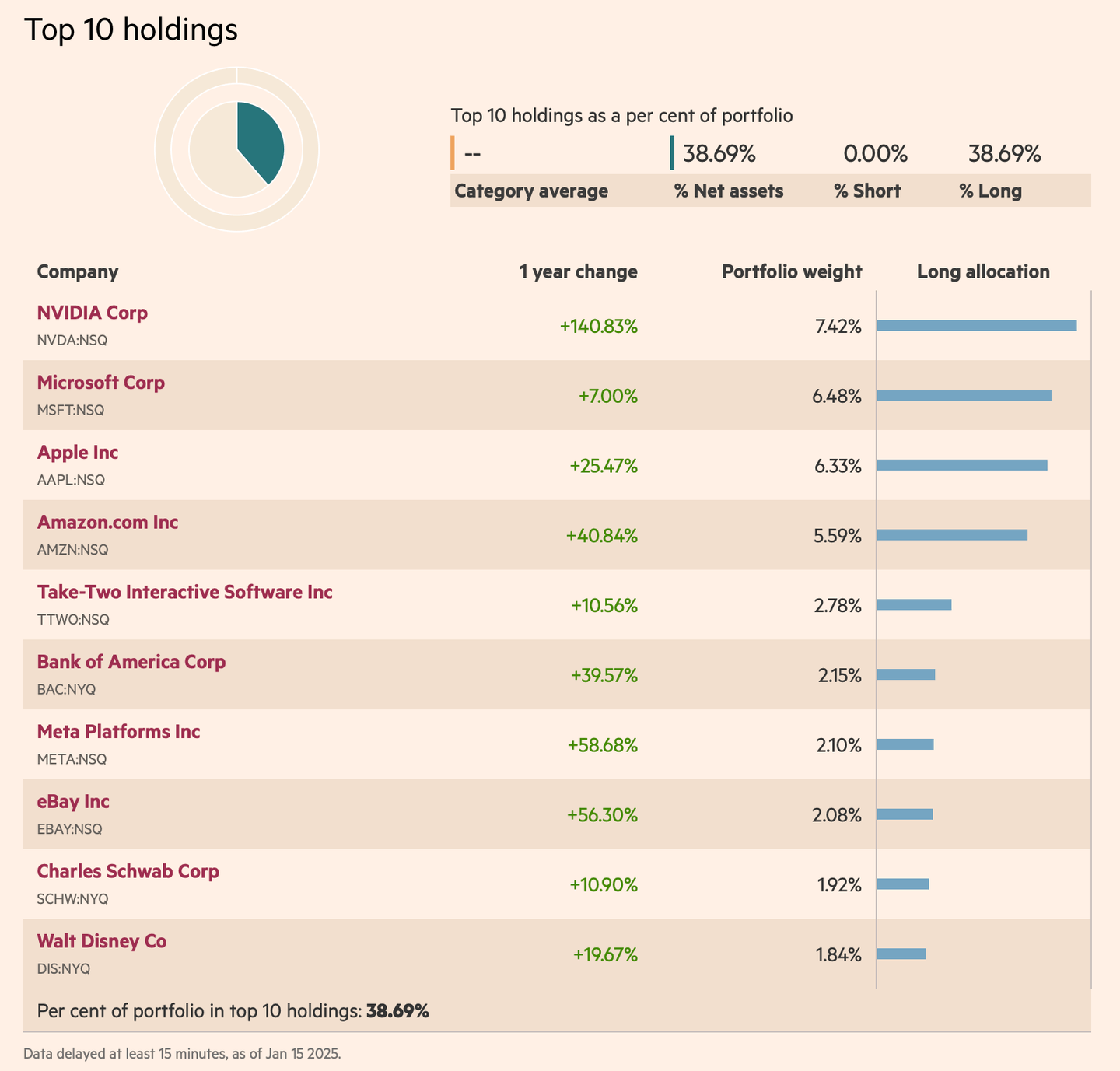

Portföy Yapısı

Fon portföyünde genellikle 60 ila 80 arasında hisse senedi bulunuyor (şu anda 77). Her bir aktif pozisyon için endekse göre maksimum fark 350 baz puan (bp) ile sınırlandırılmış.

Risk politikası, bir sektörde 900 bp'ye kadar aktif pozisyon alımına izin verse de, fon yöneticileri uzmanlıklarının hisse seçiminde olduğunu ve uzun vadeli performanslarının da bunu doğruladığını belirtiyor. Makro bahisler yapmayan fon, sektörel aktif pozisyonlarını genellikle en fazla 200 bp civarında tutuyor.

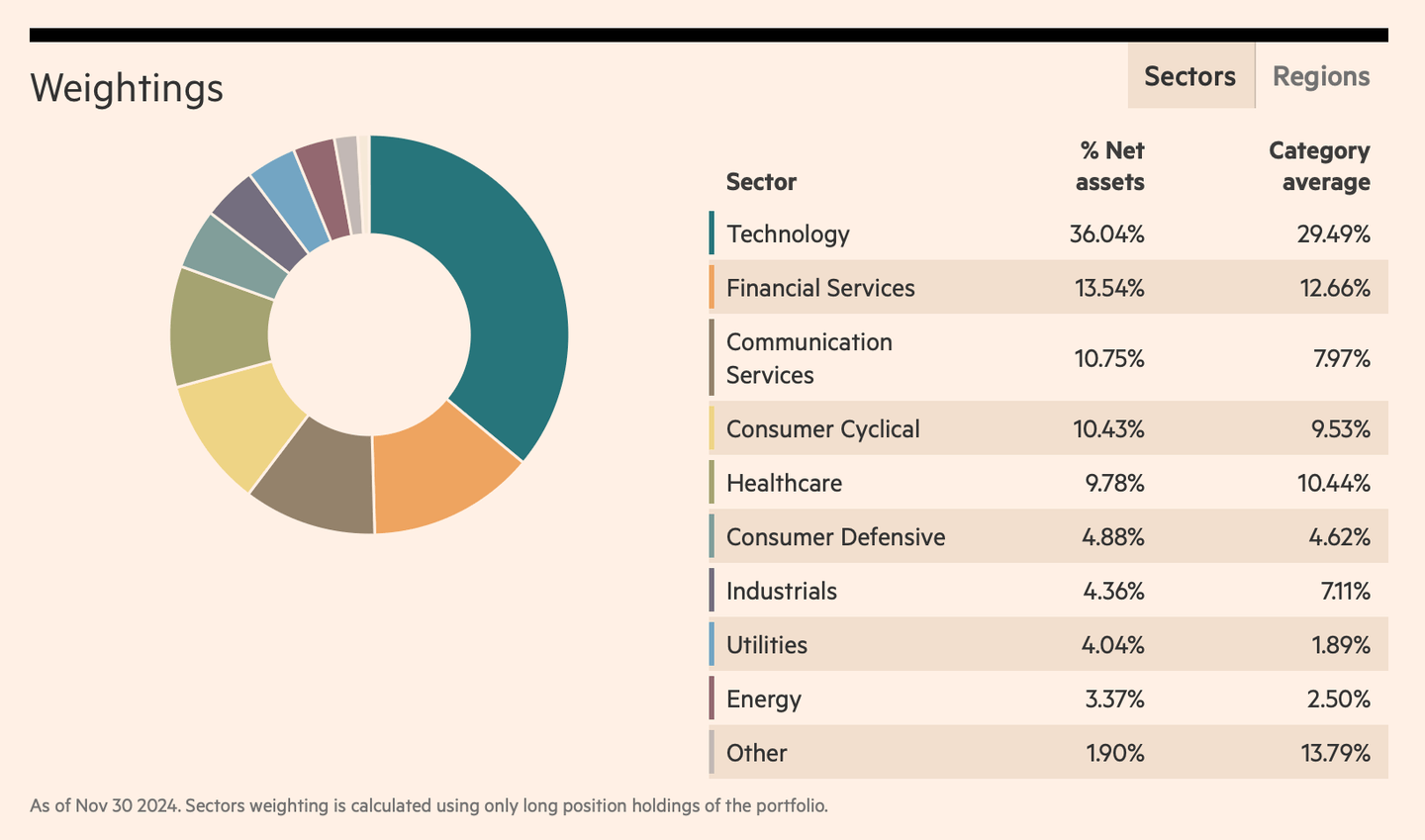

Sektörel, Coğrafi ve Para Birimi Dağılımı

Fon, gerçek bir çekirdek portföy olmayı ve stil (büyüme veya değer) veya sermaye yanlılığı göstermemeyi hedefliyor. Endekse göre dağılım incelendiğinde, belirli bir sektörde veya coğrafi bölgede önemli bir sapma olmadığı görülüyor. Fonun sektörel ağırlıkları ve en büyük 10 hissesi de önceden belirlenmiş bir yanlılık olmaksızın çeşitlendirilmiş bir yapı sergiliyor.

Hisse Senedi Örnekleri

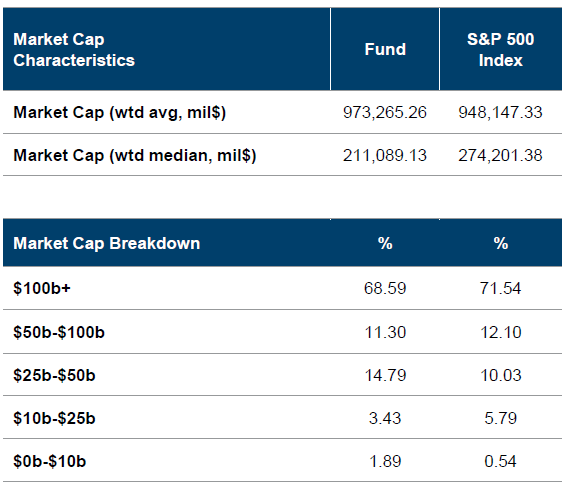

Portföyün şirketlerin sermayelerine göre dağılımı aşağıdaki gibidir:

Hisse Senedi Örnekleri

Fonun karşıt yatırım stratejisini daha iyi anlamak için birkaç hisse senedi örneğine bakalım:

NVIDIA:

- Piyasadaki en popüler hisselerden biri olan NVIDIA'nın bir karşıt yatırım portföyünde nasıl yer alabileceği merak konusu olabilir.

- Fon, 52 haftalık fiyat aralığının alt üçte birinde işlem gören büyük sermayeli şirketlere odaklanıyor.

- 2018 sonunda kripto para piyasasındaki düşüşle birlikte NVIDIA hisseleri de değer kaybetmişti.

- Ekip, yarı iletken uzmanlarıyla yaptığı analizler sonucunda hızlandırılmış hesaplama ve yapay zekanın potansiyelini görerek Kasım 2018'de NVIDIA hisselerini satın alma kararı almış ve bu yatırım önemli bir başarıya ulaşmış.

Microsoft (MSFT):

- Teknoloji devi Microsoft, fonun karşıt yatırım stratejisinin 2024 yılında nasıl uygulandığını gösteren iyi bir örnek.

- Hisse senedi, 2024'ün ikinci yarısında ekonomik belirsizliklerin ve artan rekabetin etkisiyle bir miktar geri çekilme yaşadı.

- Fon yöneticileri, bu düşüşü, Microsoft'un güçlü temelleri ve uzun vadeli büyüme potansiyeli göz önüne alındığında bir fırsat olarak değerlendirdi. Özellikle, yapay zeka alanındaki yatırımlarının ve bulut bilişimdeki lider konumunun, şirketin gelecekteki başarısı için önemli katalizörler olacağına inandılar. Böylece, hisse senedinin değer kaybettiği bu dönemde fon, Microsoft pozisyonunu korudu veya hatta artırmış olabilir.

- Bu, fonun kısa vadeli piyasa dalgalanmalarından etkilenmeyip uzun vadeli değere odaklanan karşıt yatırım yaklaşımını yansıtıyor.

Portföy Devir Hızı

Fonun devir hızı ortalama %30-%60 arasında değişiyor. Ancak bu oran, piyasa döngülerine bağlı olarak değişiklik gösterebiliyor. Aşırı değerlenme veya düşüş durumlarında devir hızı artarken, piyasa sakin olduğunda %30'a kadar düşebiliyor. Piyasa düşüşlerinde portföyde bir ay içinde 12 pozisyon değişikliği olabildiği gibi, durgun dönemlerde bu sayı önemli ölçüde azalıyor.

Fonun Gelişimi

Fonun izleme hatası %3 ile %7 arasında seyrediyor. Merkez bankalarının gevşek para politikaları izlediği dönemlerde, hisseler arası korelasyonun yüksek olması nedeniyle izleme hatası %2'ye kadar düşmüş (2016'dan itibaren). Ancak merkez bankalarının daha sıkı para politikalarına dönmesiyle birlikte, fon yöneticileri hisse seçimi becerilerinin tekrar alfa üretmelerine olanak sağlayacağına inanıyor ve bu nedenle izleme hatasını artırıyorlar. Şu anda 3 yıllık izleme hatası %2,8 seviyesinde. Son 10 yılda, COVID-19 sonrası dönemde (2020) izleme hatası artmaya başlamış ve 2022'deki faiz artırımlarıyla bu yükseliş devam etmiş.

Her Türlü Ortamda Sonuçlar

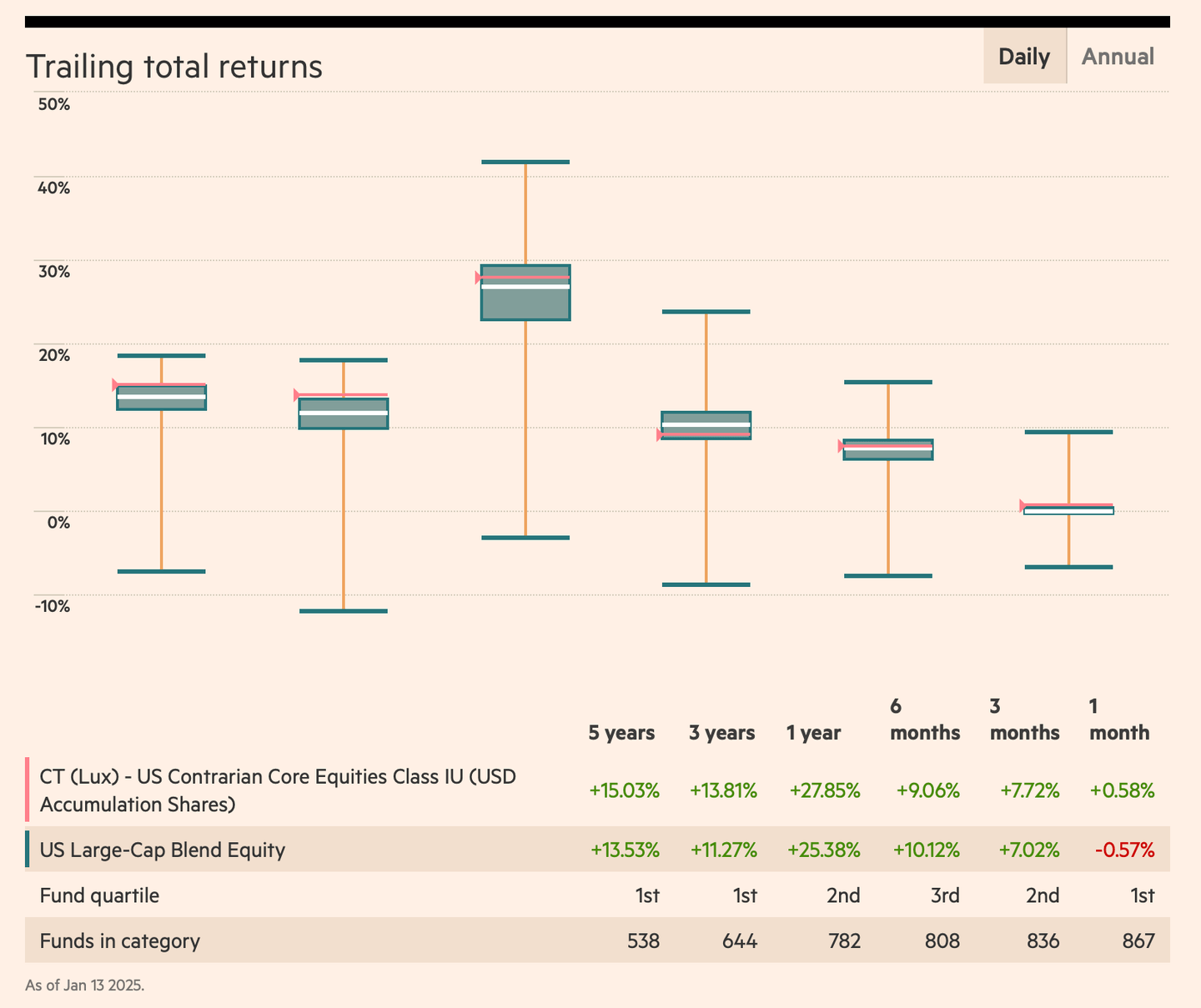

CT (Lux) US Contrarian Core Equities Class IU fonu, 13 Ocak 2025 itibarıyla uzun vadeli performansıyla öne çıkıyor. Fon, son 5 yılda %15,03 getiri sağlayarak, benzer fonların %13,53 ortalama getirisini geride bırakmış ve kategorisindeki 538 fon arasında 1. sırada yer almış.

3 yıllık %13,81'lik getirisi de yine kategorisindeki 644 fon arasında 1. sıraya yerleşmesini sağlarken, benchmark olan US Large-Cap Blend Equity kategorisinin %11,27'lik getirisini de aşmış.

Fon, 1 yıllık dönemde %27,85 ile benchmark'ın %25,38'lik getirisinin üzerinde performans göstererek 782 fon arasında 2. sırada yer almış. Ancak, son 6 aylık (%9,06) ve 3 aylık (%7,72) dönemlerde benchmark'ın gerisinde kalırken, son 1 aylık dönemde %0,58'lik getirisi ile benchmark'ın -%0,57'lik performansını aşmıştır.

Bu veriler, fonun uzun vadede güçlü bir performans sergilediğini, ancak kısa vadeli dalgalanmalara da açık olduğunu gösteriyor.

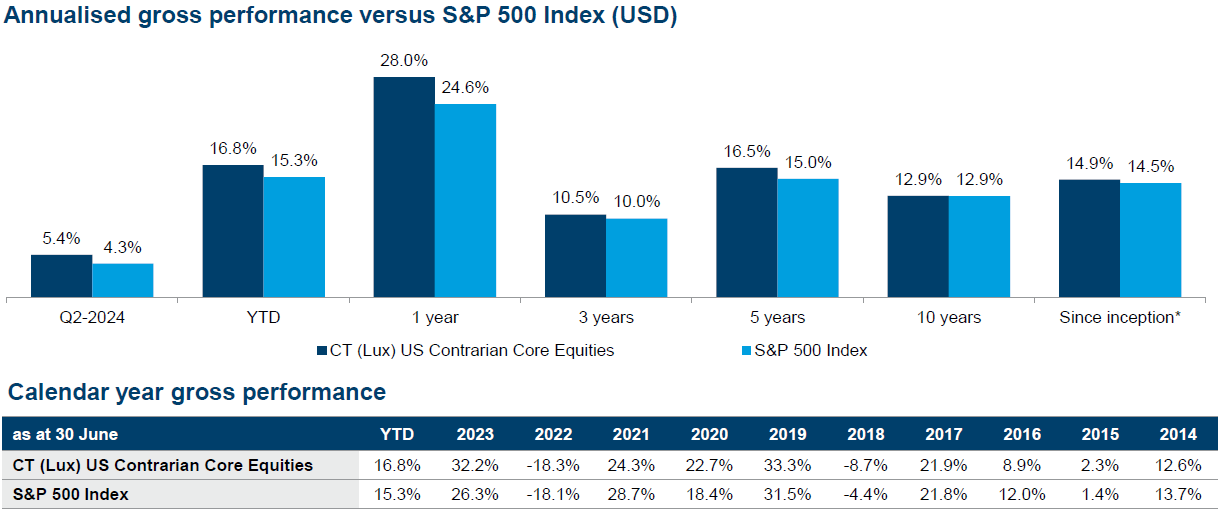

Riskler ve Volatilite

Fonun bu sonuçlara son on yılda endekslerle karşılaştırıldığında nispeten düşük düzeylerde farkla ulaştığını belirtmekte fayda var. Bu, bir yıl endeksi 1000 baz puan geride bırakan ve ertesi yıl bu avantajının yarısını kaybeden bir fon değil. Bunun yerine, performans çok tutarlı oldu ve hem aşırılıklardan hem de sert düşüşlerden kaçınıldı.

Stratejinin en kötü yılı, fonun yaklaşık 400 baz puan düşük performans gösterdiği 2018'di ve bu, değişken bir ortamda yönetilebilir bir sonuç olmayı sürdürüyor.

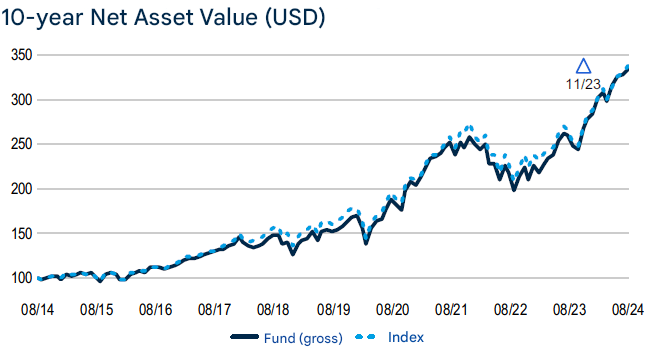

Aşağıdaki görselde fonun kârlılığının S&P 500 endeksine çok benzer, hatta ondan daha yüksek olduğunu görebilirsiniz.

Volatilite açısından fon şunları göstermiştir:

- 3 yılda %17,2.

- 5 yılda %17,9.

S&P 500 endeksi ile karşılaştırıldığında, endeks şunları içerir:

- 3 yılda %17,6.

- 5 yılda %17,9.

👉 Daha fazla bilgi için: S&P 500 Nedir ve Nasıl Yatırım Yapılır?

Rankia'nın Görüşü

Benim görüşüme göre, CT (Lux) US Contrarian Core Equities fonu, S&P 500'ün davranışından biraz farklılaşmak isteyen ve bu endeksin şu anda sunduğu konsantrasyon riskini üstlenmek istemeyen yatırımcılar için iyi bir seçenek olabilir. S&P 500'ün performansının büyük bir kısmı birkaç şirketten gelmektedir; bu da bu şirketlerden birindeki herhangi bir dalgalanmanın endeksin performansını önemli ölçüde etkileyebileceği anlamına gelir. Bu bağlamda, CT (Lux) US Contrarian gibi bir fon, bu riski azaltmaya yardımcı olan daha dengeli bir çeşitlendirme sunar.

Ayrıca, fonun, iyimserliğin bir yatırımcının en büyük düşmanı olduğunu düşünen felsefesi, tarihi zirveler ve küresel ekonomilerle ilgili şüphelerin damgasını vurduğu mevcut dönemde özellikle önemlidir. Bu, Amerikan pazarına maruz kalmak isteyen ancak daha temkinli ve karşıt bir yaklaşım arayanlar için çekici bir seçenek haline getirir.

Bu fon, her türlü piyasa koşulunda tutarlı getiriler elde etmeyi hedefleyen, dikkatlice seçilmiş hisse senetlerine yatırım yapan bir strateji izliyor. Özellikle belirli bir endeksin risklerinden kaçınmak ve daha dengeli bir portföy oluşturmak isteyen yatırımcılar için cazip bir seçenek olabilir.

İlginizi çekebilecek makaleler: