Trading

Trading Uyumsuzlukları (Divergence) Nasıl Yorumlanır?

Fiyat davranışları ve diğer teknik göstergeler arasındaki uyumsuzlukların nasıl kullanılacağını açıklayacağımız bu makalede, trading uyumsuzlukları hakkında detaylı bilgileri ele alacağız.

Trading Uyumsuzlukları Nedir?

Uyumsuzluklar, teknik borsa analizinde en sık kullanılan sinyal üreticilerinden biridir. Bir uyumsuzluk, bir varlığın fiyatının teknik bir gösterge ile uyumlu olmadığı durumlarda ortaya çıkar; örneğin bir hareketli ortalama ile. Trader'ların bu uyumsuzlukları izlemesi çok önemlidir çünkü bu, değerli alım-satım sinyallerinin oluşup oluşmadığını belirler.

Uyumsuzluklar, fiyat hareketi ve gösterge birbirinden farklı yönlerde ilerlediğinde meydana gelir.

Teknik analizde pozitif bir uyumsuzluk, bir varlığın fiyatı düşerken ilgili teknik göstergenin yükselmeye başlaması durumudur. Bu durum, özellikle fiyat hareketi bir destek bölgesine yakınken boğa sinyali olarak kabul edilir ve genellikle bir yükseliş eğilimi başlamadan önce görülür.

Negatif bir uyumsuzluk ise, fiyat yükselirken ilgili teknik gösterge düşüşe geçtiğinde oluşur. Bu durum, bir ayı sinyali olarak değerlendirilir ve genellikle varlık bir direnç bölgesine yaklaşırken ortaya çıkar.

Uyumsuzluklar genellikle mevcut trendin momentumunu kaybettiğini gösterir ve bu nedenle trend değişikliklerini öngörmek için kullanılır. Ancak, uyumsuzluklar her zaman güvenilir değildir ve daha etkili yatırım kararları için diğer teknik göstergelerle birlikte değerlendirilmelidir.

Detaylar Fark Yaratır

Teknik analizde, dikkat etmemiz gereken anahtar unsurlardan biri uyumsuzluklardır. Uyumsuzluklar; Göreceli Güç Endeksi (RSI), Hareketli Ortalama Yakınsama/Uzaklaşma (MACD), Emtia Kanal Endeksi (CCI) ve stokastikler gibi osilatörlerle izlenebilir. Aslında, göstergeler en iyi sinyallerini fiyat hareketinden saparak ve uyumsuzluk oluşturarak verir.

En yaygın gözlemlenen model, klasik uyumsuzluk veya normal uyumsuzlukdur. Bu, fiyat ve gösterge arasındaki bir uyumsuzlukdur ve genellikle kısa veya orta vadede bir trend değişikliğine işaret eder.

Not: Divergence kelimesi, uyumsuzluk için kullanılan ve İngilizce'de sıklıkla kullanılan bir finansal terimdir.

Uyumsuzluk Türleri: Boğa, Ayı ve Gizli | Nasıl Tanımlanır?

Yön açısından temelde iki çeşit uyumsuzluk vardır: boğa ve ayı uyumsuzlukları.

Boğa Uyumsuzlukları: Fiyatlar yeni düşük seviyeler oluştururken, göstergeler bu yeni düşükleri kaydetmediğinde meydana gelir. Bu durum, satış baskısının azalmakta olduğunu ve bir trend değişikliğinin mümkün olabileceğini gösterir.

Ayı Uyumsuzlukları: Fiyatlar yeni yüksekler yaparken, göstergeler bu yükseklere ulaşamadığında ortaya çıkar. Bu alım baskısının zayıflamakta olduğunu ve bir trend dönüşünün yakın olabileceğini işaret eder.

Uyumsuzlukların gücüne göre ise üç türden bahsedilebilir:

- Düzenli Uyumsuzluklar: Fiyat hareketi ile göstergelerin zıt yönlerde hareket ettiği durumdur. Örneğin, fiyatlar yeni yüksekler yaparken göstergeler bu seviyelere ulaşmıyorsa, bu bir ayı uyumsuzluğu olarak değerlendirilir.

- Gizli Uyumsuzluklar: Fiyat hareketi ile göstergeler aynı yönde ancak farklı hızlarda hareket eder. Eğer fiyatlar yeni zirveler yaparken, göstergeler sadece küçük artışlar gösteriyorsa, bu bir gizli boğa uyumsuzluğu olabilir.

- Tükenme Uyumsuzluğu: Fiyat hareketi ile göstergeler aynı yönde ilerler, ancak trendin sonlarında yön değiştirirler. Örneğin, fiyatlar yeni zirveler yaparken ve sonrasında düşük dip noktalarına gerilerken, göstergeler yüksek dip noktalarını sürdürüyorsa, bu bir tükenme boğa uyumsuzluğu olarak kabul edilir.

RSI Uyumsuzluğu: Özellikle Forex piyasasında, tükenmiş döviz çiftlerini belirlemek için kullanılır. Uyumsuzluk, trend dalgalarının giderek daha kısa ve zayıf olduğunu gösterir, bu da piyasanın tükenmekte olduğunu işaret edebilir.

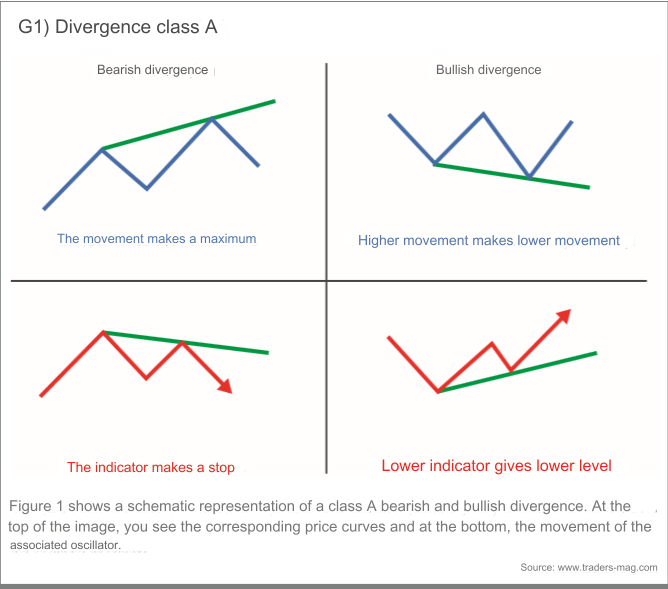

Sınıf A Uyumsuzluğu

Sınıf A uyumsuzluklar, en önemli uyumsuzluk türü olarak kabul edilir ve en güçlü sinyalleri üretirler. Genellikle, ani ve sürdürülebilir bir değişikliği işaret ederler.

- Bir Sınıf A düşüş eğilimli uyumsuzluk, fiyatın yeni bir zirveye ulaştığı ancak göstergenin daha düşük bir zirve oluşturduğu durumlarda görülür. Bu durumda, göstergenin ikinci zirvesinin önceki zirveyi geçmekte yetersiz ivme göstermesi gerekir, bu da fiyat ivmesinin değişmekte olduğunu güçlü bir şekilde gösterir.

- Sınıf A yükseliş eğilimli uyumsuzluk ise, fiyatın yeni ve daha düşük bir dip yaptığı fakat osilatörün daha yüksek bir dip oluşturduğu durumlarda ortaya çıkar. İkinci (daha yüksek) dipin, önceki dipin altına düşmek için yeterli ivmeye sahip olmaması gerekir, bu da ivme değişikliğine dair güçlü bir işaret verir.

Sınıf B Uyumsuzluğu

Sınıf B uyumsuzluk, belirli bir ivme ile ortaya çıkar ve genellikle başka bir gösterge tarafından onaylanmadan kullanılmadan önce dikkatle değerlendirilmesi önerilir. Bu, kademeli bir değişikliği ifade eden daha zayıf bir uyumsuzluk türüdür.

- Sınıf B düşüş eğilimli uyumsuzluk, fiyatın aynı değere ulaştığı ve göstergenin daha düşük bir dip oluşturduğu durumlarda meydana gelir. Bu, fiyatın hala önceki trendi sürdürmek için yeterli ivmeye sahip olabileceğini gösterir. Bu durum, boğaların ve ayıların güç dengesinde olduğu bir anı olarak tanımlanabilir.

- Sınıf B yükseliş eğilimli uyumsuzluk ise, fiyatın çift dip veya W formasyonu oluşturduğu ve göstergenin aynı zamanda daha yüksek bir dip oluşturduğu durumlarda görülür. Bu durum, belirsiz bir sinyal oluşturarak dengeli bir anı işaret eder.

Sınıf C Uyumsuzluğu

Sınıf C uyumsuzluğu, özellikle piyasanın problemli dönemlerinde en zayıf sinyali verir ve trading ayarları için destek olarak uygun değildir. Bu tür bir uyumsuzluğu dışlamak için, nasıl tanımlandığını iyi bilmek önemlidir.

- Sınıf C düşüş eğilimli uyumsuzluk, fiyatın yeni zirvelere ulaştığı ancak göstergenin bu yeni zirveyi onaylamayıp önceki zirvelere yakın kaldığı zaman meydana gelir. Bu durum, göstergenin bu sefer bir çift tepe gösterdiğini ve dolayısıyla altta yatan momentum kaybının güçlü olmadığını gösterir.

- Sınıf C yükseliş eğilimli uyumsuzluk ise, fiyatın yeni daha düşük dip noktalarına ulaştığı fakat göstergenin önceki dip noktasının altına düşmediği durumlarda görülür. Bu durumda da, gözlemlenen momentum kaybı büyük değildir.

Gizli Uyumsuzluklar

Gizli uyumsuzluk, etkili bir varyant olup, fiyat ve gösterge arasında bir uyumsuzluğu temsil eder ve bir devamlılık modeli olarak tanımlanır.

- Gizli düşüş eğilimli uyumsuzluk, fiyatın daha düşük zirveler oluşturduğu ve göstergenin daha yüksek zirveler oluşturarak düşüş trendini teyit ettiği zaman meydana gelir.

- Gizli yükseliş eğilimli uyumsuzluk ise, fiyatın daha yüksek dip noktalar oluşturduğu ve göstergenin daha düşük dip noktalar oluşturarak yükseliş trendini teyit ettiği zaman görülür

Uyumsuzluklar, çeşitli şekillerde sinyal üreticileri olarak kullanılabilir. Bir yöntem, uyumsuzluğun oluşmasını bekleyip ardından bu uyumsuzluğun yönünde işlem yapmaktır. Diğer bir yöntem ise, uyumsuzlukları daha geniş bir sistem veya trading stratejisinin bir parçası olarak kullanmaktır.

Hangi yöntemi tercih ederseniz edin, uyumsuzluklar teknik analizde değerli bir araçtır ve yüksek olasılıklı trading fırsatları bulmanızda size yardımcı olabilir.

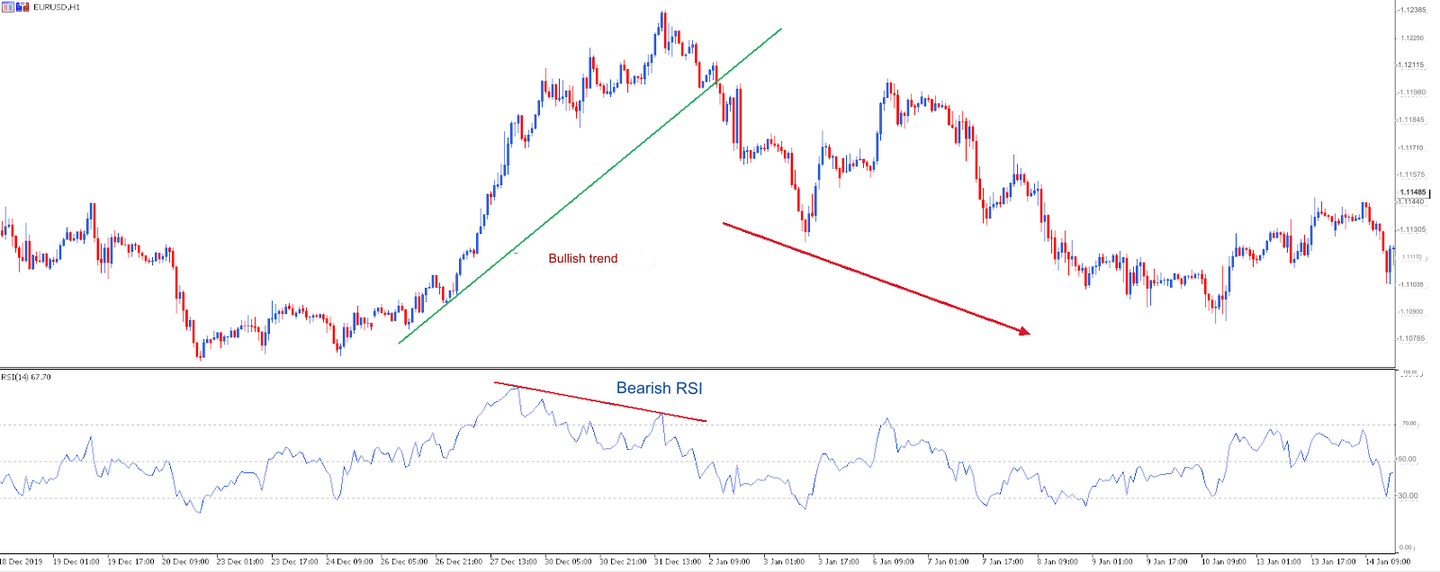

RSI Uyumsuzluğu Örneği - Fiyat

Örneğin, bir hisse senedinin fiyatı yeni zirveler yaparken RSI göstergesi bunları teyit etmiyorsa, bu bir düşüş uyumsuzluğu olabilir ve potansiyel bir zirve işareti verebilir. Diğer yandan, fiyat yeni dipler yaparken RSI göstergesi bunları teyit etmiyorsa, bu bir yükseliş uyumsuzluğu olabilir ve olası bir dip işaret edebilir.

Elbette, uyumsuzluklar teknik analizde elde edilebilecek tek sinyal türü değildir. Uyumsuzluklara yalnızca dayanmak yerine, diğer sinyallerle birlikte kullanılarak doğrulanmaları yararlı olabilir.

EUR/USD grafiği, fiyat ve RSI arasında belirgin bir düşüş uyumsuzluğu olduğunu göstermektedir.

👉 Forex işlemlerinin nasıl yapıldığına dair daha fazla bilgi edinmek istiyorsanız yazımızı okuyabilirsiniz: "Forex İşlemleri: Nasıl Çalışır?"

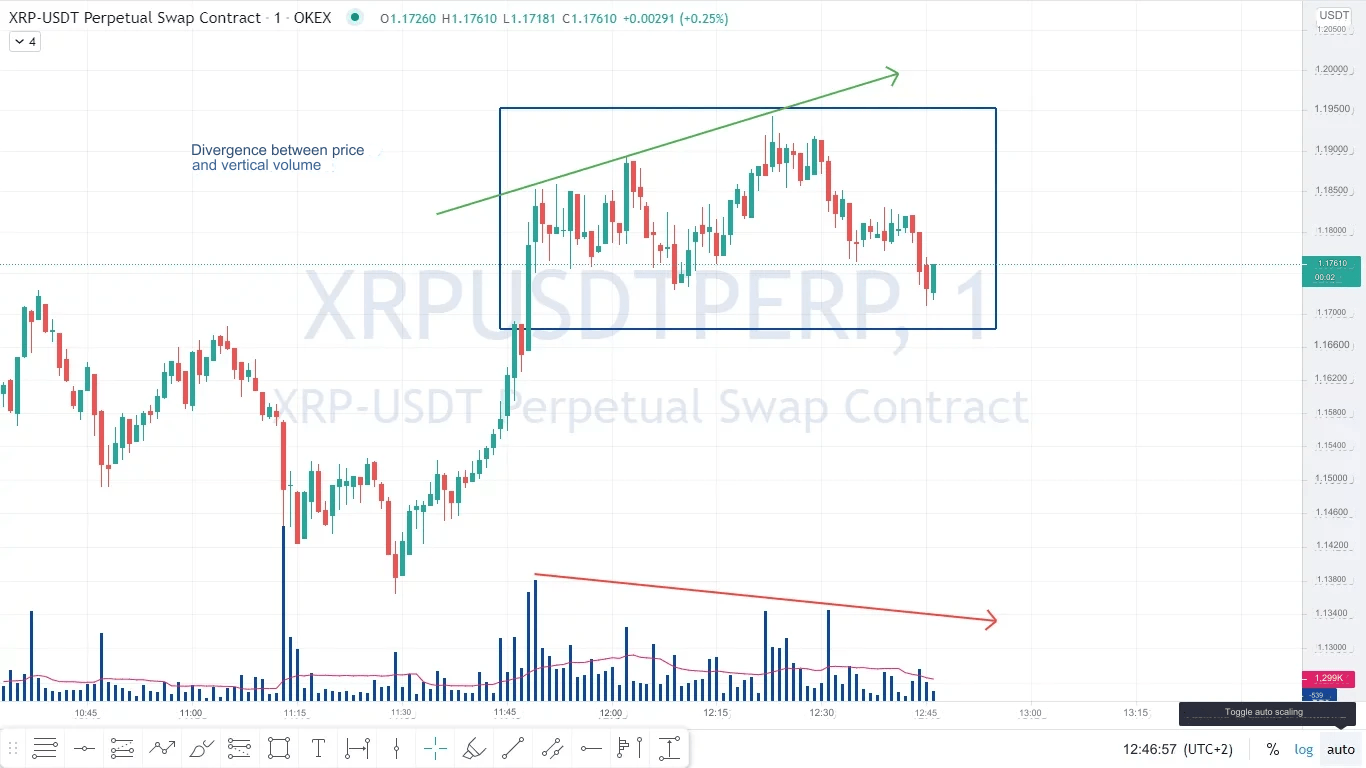

Fiyat-Hacim Uyumsuzlukları | Fiyat Hareketi

Aşağıda, Fiyat Hareketi içinde fiyat-hacim uyumsuzluklarının nasıl olabileceğine dair bir örnek bulacaksınız.

Örneğin, XRP - USDT (Tether) döviz kurunda, fiyat yükselme eğilimindeyken işlem hacmi düşme eğilimindedir; bu, olası bir dönüş modeli olabileceğini gösterir. Eğer bu analiz Fiyat Hareketi ile desteklenirse, bir çift tepe figürü görülebilir ki bu genellikle bir dönüş modelini işaret eder.

Piyasada olası dönüm noktalarını belirlemek, aradığımız ana hedeftir. Ayrıca, uyumsuzluklar diğer teknik göstergeleri doğrulamak için de kullanılabilirler. Örneğin, bir hisse senedi grafiğinde bir baş ve omuzlar modeli oluşuyorsa ve net bir uyumsuzluk yoksa, bu geçerli bir sinyal olmayabilir. Ancak, hisse senedinin fiyatı ve hacim göstergesi arasında net bir uyumsuzluk varsa, bu baş ve omuzlar modelinin gerçekten geçerli olduğunu doğrulayabilir.

Farklılıklar her zaman kolayca tespit edilemez ve sıklıkla yanlış yorumlanabilir. Bu nedenle, uyumsuzlukları diğer teknik göstergelerle birlikte gözlemlemek ve herhangi bir yatırım kararı almadan önce kendi araştırmanızı yapmak önemlidir.

Trading Uyumsuzlukları Kullanımının Avantajları ve Dezavantajları

Bazı analistler, uyumsuzlukların piyasa yönündeki değişiklikleri öngörmek için kullanılabileceğine inanırken, diğerleri bu uyumsuzlukların trendleri doğrulamada etkili olabileceğini savunur. Bu yazıda, uyumsuzlukları sinyal üretici olarak kullanmanın avantajları ve dezavantajları ele alınacaktır.

Uyumsuzlukları sinyal üretici olarak kullanmanın temel avantajlarından biri, piyasadaki potansiyel geri çekilmeleri önceden tespit edebilme yeteneğidir. Eğer zamanında fark edilir ve uygun pozisyon alınabilirse, bu durum yatırımcılara piyasa dalgalanmalarından önemli ölçüde yararlanma fırsatı sunabilir.

Ancak, uyumsuzlukların sinyal üretici olarak kullanımının bazı dezavantajları da bulunmaktadır. En büyük dezavantajlarından biri, sıklıkla yanıltıcı sinyaller üretebilmesidir. Eğer başka destekleyici göstergeler olmadan sadece uyumsuzluklara dayanarak işlem yapılırsa, piyasa beklenmedik bir şekilde asıl yönünü sürdürebilir.

Bir diğer dezavantaj ise, uyumsuzlukların oluşumunun zaman alabilmesidir. Bu durum, bazı potansiyel kar fırsatlarının kaçırılmasına neden olabilir.

| Uyumsuzlukların Avantajları | Uyumsuzlukların Dezavantajları | ||

| ✅ Değişiklikleri önceden tahmin edebilmek. | ❌ Yanıltıcı sinyaller verebilmek. | ||

| ✅ Geri çekilmeleri belirleyebilmek. | ❌ Destekleyici diğer göstergelere ihtiyaç duymak. | ||

| ✅ Doğru kullanıldığında yüksek kar potansiyeli. | ❌ Oluşum süresinin uzun olması. |

| Uyumsuzlukların Avantajları | Uyumsuzlukların Dezavantajları |

| ✅ Değişiklikleri önceden tahmin edebilmek. | ❌ Yanıltıcı sinyaller verebilmek. |

| ✅ Geri çekilmeleri belirleyebilmek. | ❌ Destekleyici diğer göstergelere ihtiyaç duymak. |

| ✅ Doğru kullanıldığında yüksek kar potansiyeli. | ❌ Oluşum süresinin uzun olması. |

Sonuç olarak, uyumsuzluklar, gerek normal gerekse gizli olsun, tüm zaman çerçevelerinde sıkça meydana gelirler. Bu makalenin amacı, tüm potansiyel trading uyumsuzlukları hakkında bilgi vermek ve traderların bu bilgilerle donanımlı olmalarını sağlamaktır. Bu, traderların uyumsuzluk modellerinin ortaya çıkmasını sabırla beklemelerini ve farklı uyumsuzluk ayarları arasında disiplinli bir şekilde seçim yapmalarını gerektirir.