Varant İşlemleri

Varant Nedir? Nasıl Çalışır?

Varant nedir sorusuna cevap bulmak yatırımcılara kârlı yatırım fırsatları sunabilir. Yatırım dünyasında, para kazanmak için satın alabileceğiniz ve satabileceğiniz çok çeşitli finansal ürünler bulunmaktadır. Hisseler, ETF'ler, emtialar ve daha karmaşık türev ürünler bu finansal ürünlerden bazılarıdır.

Özellikle türev ürünler, değerleri başka bir varlığın fiyatına dayanan finansal ürünlerdir. Fiyatın baz alındığı finansal enstrüman temel varlık olarak adlandırılır. Dolayısıyla, türev ürünlere yatırım yapmayı tercih ederseniz doğrudan bir finansal ürünü (hisse, emtia veya döviz gibi) satın almazsınız ve fiyat üzerinde spekülasyon yaparsınız.

Bu makalede, en çok kullanılan türev ürünlerden biri olan varantlar hakkında konuşacağız. Bu kapsamda, varantların ne olduklarını ve nasıl çalıştıklarını açıklayacağız.

Varant Nedir?

Bir varant, belirli bir varlığı gelecekteki bir tarihte ve önceden belirlenmiş bir fiyata satın alma veya satma hakkını sağlayan bir sözleşmedir. Bu şekilde yatırımcı, bir varlığın satın alınmasını veya satılmasını önceden belirlenmiş bir fiyata (strike olarak bilinir) garanti altına alabilir ve bu varlığın fiyat artışlarından veya düşüşlerinden faydalanabilir.

Varantlar, hisse senetleri gibi borsada işlem görür. Bu, istenildiği kadar satın alınıp satılabileceği ve varant fiyatının arz ile talebe göre dalgalanacağı anlamına gelir. Bu bağlamda, varantlar piyasalardaki yatırımcı duyarlılığının bir göstergesidir.

Varant nedir sorusuna cevap verirken kullanılabilecek anahtar kavramlar şunlardır:

- Prim: Varantın fiyatı.

- Çarpan (Parity): Temel varlığın bir birimine hak kazanmak için gereken varant sayısıdır. Örneğin, ASELSAN'ın bir varantında çarpan 2/1 ise bir ASELSAN hissesi üzerinde hak sahibi olmak için bu varanttan 2 tane gereklidir.

- Strike: Varlığın satın alma veya satma fiyatı.

- Vade tarihi: Varant sözleşmesinin sona erdiği tarih.

Varantlar temelde finansal opsiyonlar gibidirler. Aralarındaki tek fark ise opsiyonların borsada işlem görmesi ve varantların özel bir kişi ve aracı kurum arasında bir sözleşme olmasıdır.

Varant Nedir: Öne Çıkan Özellikleri

Varantların öne çıkan özellikleri aşağıdaki gibidir:

Kaldıraçlı ürünlerdir

Varantlar piyasada işlem görür ve bu nedenle fiyatları dalgalanabilir. Ancak, varant fiyatları genellikle çok düşük bir değere sahiptir (bazen 1 TL'den daha azdır). Bu kapsamda, varant yatırımı ölçülebilir bir riskle küçük bir yatırımdır ve sınırsız kazançlar sunabilir.

Başka bir deyişle, varantlar, bir varlığa varlığın fiyatının çok altında bir fiyatla yatırım yapmayı sağlar. Ayrıca, çarpan veya kaldıraç etkisiyle düşük yatırımlarla yüksek kazançlar elde edilebilir. Yani, varantlar temel varlığın fiyatındaki değişiklikleri genişletir.

Bir zorunluluk değil bir hak oluştururlar

Varantlar, bir varlığı satın alma veya satma hakkını garanti eder ancak yatırımcının bu işlemi yapma zorunluluğu yoktur. Varant vade tarihine geldiğinde ve varlık beklenen fiyatta işlem görmediğinde varant sözleşmesi sadece primini kaybederek iptal edilebilir.

Çeşitli varlıklara erişim sağlarlar

Varantlar borsada alınıp satılırlar. Bu da varantların fiyatlarının dalgalanabileceği ve onlara erişmek için bir aracı kuruma veya bankaya (finansal aracı) başvurmanız gerektiği anlamına gelir. Ayrıca, her türlü finansal varlığa erişim sağlarlar:

- Ulusal hisse senetleri ve BIST: Erdemir, Ford Otosan, Akbank, ASELSAN vb.

- Yabancı hisse senetleri ve endeksler: Apple, Dax Xetra, Nasdaq 100, Microsoft vb.

- Emtialar: Altın, Gümüş ve Brent Petrol vb.

- Dövizler: Euro/Dolar, Euro/Yen, Dolar/Türk Lirası vb.

Her şeyden önce, varant fiyatı birkaç faktörün eşzamanlı gelişimine bağlıdır ve bu nedenle sürekli bir yatırım takibine ihtiyaç duyar. Varant fiyatını belirleyen faktörler arasında temel varlığın fiyatındaki değişiklikler, zaman ve volatilitedeki değişimler bulunur.

Varantlara kârlı yatırım yapmanın ön koşulu, yükselen ve/veya düşen bir trendin var olmasıdır. Diğer bir deyişle, bu finansal ürüne yatırım yapmak için ideal piyasa, yükselen veya düşen trendin yanı sıra volatilitenin olduğu piyasa koşullarıdır.

Varant Türleri Nelerdir?

Varantlar temelde iki farklı sınıfa sahiptir. Temel varlığı satın almayı veya satmayı amaçlayıp amaçlamadıklarına bağlı olarak şu şekilde sınıflandırılabilir:

- Call (Alış): Bir call sözleşmesi satın alındığında, belirli bir tarihte ve belirlenen bir fiyata temel varlığı satın alma hakkı elde edilir. Bu varantlar, varlık fiyatı arttığında değer kazanır çünkü yatırımcı onu daha ucuz bir anlaşma fiyatına satın alabilir.

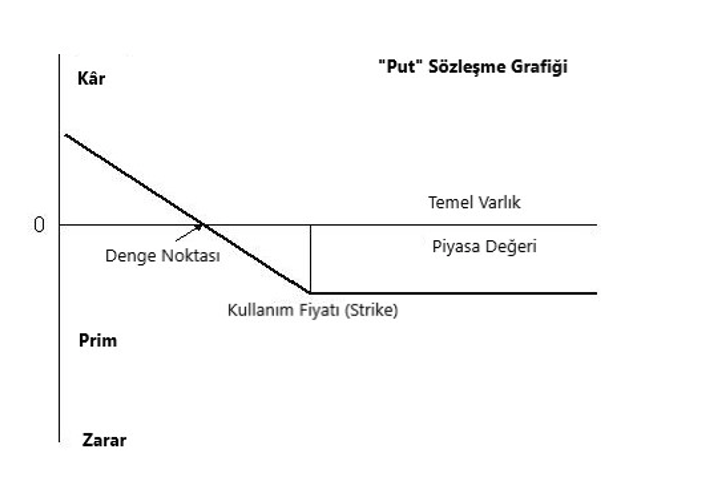

- Put (Satış): bir put sözleşmesi satın alındığında, belirli bir tarihte ve belirlenen bir temel varlığı satma hakkı elde edilir. Bu varantlar, varlık fiyatı düştüğünde değer kazanır çünkü yatırımcı onu daha yüksek bir anlaşma fiyatına satabilir.

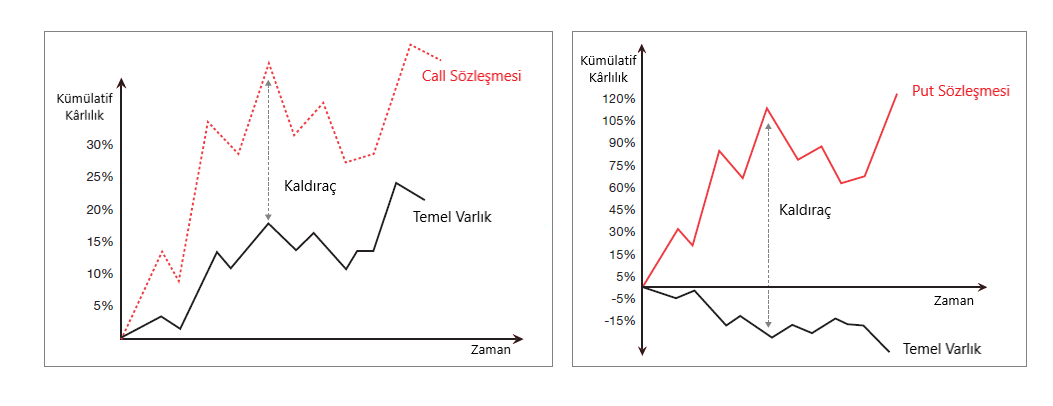

Bir Call veya Put varant sözleşmesinin kaldıraç etkisini aşağıdaki grafikte görebilirsiniz:

Varantlar, piyasanın iki ana eğiliminde ve her türlü piyasa şartında kâr elde etmeyi sağlar.

Bu iki temel varant türünün yanı sıra işleyişlerine bağlı olarak ayrıca şu şekilde de sınıflandırılabilir:

- Avrupa Tipi Varant: Alım veya satım hakkı sadece belirlenen vade tarihinde kullanılabilir.

- Amerikan Tipi Varant: Alım veya satım hakkı varant sözleşmesi var olduğu tüm süre boyunca kullanılabilir.

- Turbo Varant: Turbo varantlar özel bir işleyişe sahiptir çünkü bir bariyer fiyat belirlenir ve varant var olduğu sürece varlık bu bariyer fiyata ulaşırsa sözleşme iptal edilir.

- Multi Varantlar: Sabit bir kaldıraçla bir piyasa yatırımına çarpan etkisi uygulamak için kullanılır.

👉 Vadeli işlem piyasaları hakkında daha derinlemesine bir inceleme için bu makalemize göz atabilirsiniz: Vadeli İşlem Piyasaları: Vadeli İşlemler İçin Temel Rehber

Varant Fiyatları Nasıl Belirlenir?

Varantlar menkul kıymet özelliğine sahip finansal varlıklardır. Bundan dolayı fiyatlarının şeffaf olduğu anlamına gelir. Ayrıca, varantlar aracı kurum veya banka gibi yetkili bir şirket tarafından çıkarılır, bu da onları serbestçe iki taraf arasında işlem gören opsiyonlardan ayırır. Varantlarda likidite, yetkili şirket tarafından garanti edilir.

Varantı piyasaya süren şirket, sözleşmenin prim ve vade gibi özelliklerini belirlemekten sorumludur. Bunlar temel varlığın fiyatına ve gelecekte bu varlıktan beklentilere bağlıdır. Daha sonra, yatırımcı ihtiyaçlarına en uygun varantı seçer.

👉 Borsaya yatırım yapmaya karar vermenize rağmen hangi şirketi seçeceğiniz konusunda tereddüt yaşıyorsanız bu makalemizi inceleyebilirsiniz: Borsa Yatırımı Yapılacak Şirketler Nasıl Seçilir?

Varant Hesaplama Örneği

Aşağıda, varantların işleyişine dair bir pratik örnek ele alacağız:

Diyelim ki ASELSAN hisseleri 65 TL'den işlem görüyor. Yatırımcı, kullanım fiyatı (Strike) 65 TL olan, yani mevcut fiyatı baz alan ve ASELSAN üzerine bir call varant sözleşmesi satın almayı kararlaştırır.

- Bu sözleşmesinin vadesi 2 aydır.

- Varant çarpanı 2/1'dir. Bu kapsamda, bir ASELSAN hissesinin satın alma hakkını elde etmek için 2 varant sözleşmesi alınması gerekir.

- Varant primi ise 0,5 TL'dir. Bu yüzden yatırımcı bir hisse üzerindeki hakkı için 1TL öder.

İki ay sonra, varant sözleşmesinin vade tarihinde ASELSAN'ın 73 TL'den işlem gördüğünü varsayalım

Call sözleşmesi satın alan yatırımcı, vade tarihinde ve ASELSAN 75 TL değerindeyken sözleşmenin kendisine verdiği 65 TL fiyat seviyesinden hisse satın alma hakkını kullanır.

Varanttan elde edilecek kârlı hesaplamak için uygulanan formül şu şekildedir:

(Hisse senedinin vade sonundaki fiyatı – Strike) / Çarpan

- Dolayısıyla, (73 – 65) / 2 = 4.

- Sözleşmeden elde edilen tasfiye miktarı, hisse başına 4 TL'dir.

- Yatırımcı varant için ayrıca 0,5 TL ödediği için net kâr 4 – 0,5 = 3,5 TL olur.

Karlılığı hesaplayabilmek için, kârı varan prim değerine böleriz: 3,5/0,5 = 7. Bu durumda, karlılık +%700 olur.

Bu örnekte, varantın kaldıraç sayesinde temel varlığın fiyat hareketine nasıl çarpan etkisi uyguladığını görebiliriz.

Ayrıca ASELSAN, varant sözleşmesinin vadesi geldiğinde, kullanım fiyatının altında işlem görmesi durumunda, call sözleşmesi 0 TL'den likidite edilir ve yatırımcı yalnızca, varant için ödediği 0,5 TL'yi kaybeder.

👉 Sıfırdan yatırım yapmaya başlıyorsanız bu makalemize göz atabilirsiniz: Sıfırdan Yatırım Yapmaya Nasıl Başlanır ? | Kapsamlı Rehber

Varant Nereden Alınır?

Varantlar çeşitli aracı kurumlar üzerinden satın alınabilir. Şimdi sizinle varantları alabileceğiniz bazı aracı kurumları paylaşacağız

Ahlatcı Yatırım

Ahlatcı Yatırım, Türkiye'nin önde gelen aracı kurumlardan birisidir. SPK lisansına sahip olan Ahlatcı Yatırım, çeşitli temel varlıklar üzerinden varant sözleşmelerini yatırımcıların kullanımına açmaktadır.

- 🏆 Regülasyon: Sermaye Piyasası Kurulu (SPK)

- 💼 Finansal ürünler: Hisse senetleri, forex, VİOP, tahviller ve bonolar, varantlar

- 💲 Komisyonlar: Piyasa şartlarına göre değişebilen Spread’ler ve hisse senetleri için aylık işlem hacmine göre değişen komisyonlar

- 📈 Platform: AHL Pro, AHL Trader +, AHL Trader X, MetaTrader5

| Avantajlar | Dezavantajlar | ||

| ✅ SPK tarafından denetlenmesi | ❌Aylık hesap işletim ücreti | ||

| ✅ Çok sayıda piyasa ve ürüne erişim | ❌Bireysel yatırımcılar için görece yüksek komisyon oranları | ||

| ✅ TRY, USD, EUR gibi yaygın para birimlerinin mevcut olması | |||

| ✅ Kullanıcılarına 4 farklı arayüzde işlem fırsatı sunması |

| Avantajlar | Dezavantajlar |

| ✅ SPK tarafından denetlenmesi | ❌Aylık hesap işletim ücreti |

| ✅ Çok sayıda piyasa ve ürüne erişim | ❌Bireysel yatırımcılar için görece yüksek komisyon oranları |

| ✅ TRY, USD, EUR gibi yaygın para birimlerinin mevcut olması | |

| ✅ Kullanıcılarına 4 farklı arayüzde işlem fırsatı sunması |

👉 Aracı kurum hakkında daha fazla bilgi almak için bu makalemize göz atabilirsiniz: Ahlatcı Yatırım İncelemesi

Trive Yatırım

Trive Yatırım, Hollanda merkezli Trive Financial Holdings bünyesinde Türkiye’de faaliyet gösteren bir aracı kurumdur. Uluslararası bir aracı kurum olan Trive Yatırım SPK tarafından yetkilendirilmiştir.

Yatırımcılar Trive Yatırım üzerinden çeşitli temel varlıkları baz alan varantlara yatırım yapabilirler.

- 🏆 Regülasyon: SPK ve faaliyet gösterdiği diğer ülkelerin yerel düzenleyici kuruluşları

- 💼 Finansal Varlıklar: Hisse senetleri, vadeli işlem ve opsiyonlar, borçlanma araçları, forex, tezgah üstü piyasalar ve varant

- 💲 Komisyonlar: Hisse senetleri ve VİOP’ta 10.000.000 TL hacme kadar 0 komisyon

- 📈 Platform: Kendi uygulaması, MyFX, MT4 ve MT5

| Avantajlar | Dezavantajlar | ||

| ✅ SPK ve diğer ülkelerdeki yerel kurumlar tarafından denetlenmesi | ❌ Aylık hesap işletim ücreti olması | ||

| ✅ 10.000.000 TL işlem hacmine kadar sıfır komisyon | ❌ Hesaptan para çekim ücreti olması | ||

| ✅ Gün içi trade işlemlerine uygun olması | |||

| ✅ Çok çeşitli yatırım ürünleri sunması |

| Avantajlar | Dezavantajlar |

| ✅ SPK ve diğer ülkelerdeki yerel kurumlar tarafından denetlenmesi | ❌ Aylık hesap işletim ücreti olması |

| ✅ 10.000.000 TL işlem hacmine kadar sıfır komisyon | ❌ Hesaptan para çekim ücreti olması |

| ✅ Gün içi trade işlemlerine uygun olması | |

| ✅ Çok çeşitli yatırım ürünleri sunması |

👉 Aracı kurum hakkında detaylı bir inceleme için bu makalemize göz atabilirsiniz: Trive Yatırım İncelemesi

Varantlar ve Opsiyonlar Arasındaki Farklar Nedir?

Varantların ve opsiyonların özünde aynı olduğunu düşünebiliriz ancak bazı küçük farklılıklar vardır. Bu farklılıkları şu şekilde sıralayabiliriz:

- Temel fark, opsiyon sözleşmesinin piyasa ile kurulması ve aracı kurumun bu sözleşmelerde yalnızca aracı olması, varantların ise aracı kurum ve yatırımcı arasında açık bir sözleşme olmasıdır.

- Varantlar, bir çarpan değeri kapsamında daha küçük boyutlu bir sözleşme ile işlem yapma olanağı sunması ve opsiyonlara kıyasla daha düşük bir sermaye ile yatırım yapmayı sağlaması.

- Bir opsiyon sözleşmesinin boyutu genellikle 10 veya 100 olurken, varantlar birer tane satın alınabilir.

- Varantlardaki çarpan, yatırımcının temel varlığa kısmi olarak yatırım yapmasını sağlar. Bu da daha düşük bir satın alma fiyatı anlamına gelir.

- Varantlar genellikle daha uzun işlem saatlerine sahiptir.

- Varantları spread'i genellikle opsiyon piyasasından daha az volatiliteye sahiptir. Bu, varantı çıkartan şirketin piyasa oluşturmasından kaynaklanır.

- Likidite ve fiyatına bağlı olarak, opsiyonlar daha düşük veya daha yüksek bir spread'e sahip olabilir ve varantlara kıyasla farklı bir primle işlem görebilir.

- Bir opsiyonun piyasa değerini elde etmek için, vade tarihinden önce hisseleri kullanmak veya opsiyonu satmak gereklidir. Ancak, bir varantın piyasa değeri, ürünü kullanmaya gerek kalmadan otomatik olarak vade sonrası ödenir.

👉 Opsiyonlar hakkında daha detaylı bilgilere Opsiyonlarla İşlem Yapma | Başlangıç için Temel Rehber yazımızdan ulaşabilirsinizi.

Varant İşlemi Artıları ve Eksileri

Son olarak, her zamanki gibi varantlarla işlem yapmanın avantajları ve dezavantajlarına göz atalım.

| Artılar | Eksiler | ||

| ✅ Kaldıraç uygulanır. | ❌ Nispeten karmaşık ürünlerdir. | ||

| ✅ Çeşitli stratejilere uygun olması: Varantlar, bir varlığın fiyatının hem yükselişinden hem de düşüşünden faydalanmanıza veya portföylerinizi korumanıza olanak sağlar. | ❌ Yüksek risk içerir: Tüm türev ürünler, daha düşük yatırım yaparak ciddi kârlar elde etmeye olanak sağlar. Ancak bu ürünler aynı zamanda daha yüksek bir zarar olasılığının da olduğu kaldıraç temelli karmaşık ürünlerdir. Bu nedenle, yatırım yapılan ürünü tanımak ve araştırmak oldukça önemlidir. | ||

| ✅ Likidite: Yatırımcılara hızlı bir likidite sağlayan üründür. | ❌ Tarihleri takip etme: Varantlarda eğer sözleşmeler önceden iptal edilmezlerse vade tarihine ulaştıklarında otomatik olarak işleme koyulurlar. Bundan dolayı sözleşme tarihleri dikkatli bir şekilde takip edilmelidir. | ||

| ✅ Geniş bir temel ürün çeşitliliği: Varantlar, geniş bir yelpazede piyasalara erişim sağlar. | ❌Volatiliteye bağlıdırlar: Yatay bir piyasada ciddi riskler oluşturabilirler | ||

| ✅ Günlük likidasyon gerektirmez: Varantlar, pozisyonların günlük likidasyonunu gerektirmez ve teminat yatırılması istenmez. |

| Artılar | Eksiler |

| ✅ Kaldıraç uygulanır. | ❌ Nispeten karmaşık ürünlerdir. |

| ✅ Çeşitli stratejilere uygun olması: Varantlar, bir varlığın fiyatının hem yükselişinden hem de düşüşünden faydalanmanıza veya portföylerinizi korumanıza olanak sağlar. | ❌ Yüksek risk içerir: Tüm türev ürünler, daha düşük yatırım yaparak ciddi kârlar elde etmeye olanak sağlar. Ancak bu ürünler aynı zamanda daha yüksek bir zarar olasılığının da olduğu kaldıraç temelli karmaşık ürünlerdir. Bu nedenle, yatırım yapılan ürünü tanımak ve araştırmak oldukça önemlidir. |

| ✅ Likidite: Yatırımcılara hızlı bir likidite sağlayan üründür. | ❌ Tarihleri takip etme: Varantlarda eğer sözleşmeler önceden iptal edilmezlerse vade tarihine ulaştıklarında otomatik olarak işleme koyulurlar. Bundan dolayı sözleşme tarihleri dikkatli bir şekilde takip edilmelidir. |

| ✅ Geniş bir temel ürün çeşitliliği: Varantlar, geniş bir yelpazede piyasalara erişim sağlar. | ❌Volatiliteye bağlıdırlar: Yatay bir piyasada ciddi riskler oluşturabilirler |

| ✅ Günlük likidasyon gerektirmez: Varantlar, pozisyonların günlük likidasyonunu gerektirmez ve teminat yatırılması istenmez. |

Sonuç olarak, varantlar, belirli bir fiyat ve tarihte bir varlığı satın alma veya satma hakkını veren ancak zorunluluğa sahip olmayan sözleşmelerdir. Bu finansal türevler, değerleri bir temel varlığa dayanan, kaldıraç uygulanan ve geniş bir pazar yelpazesine erişim sunan ürünlerdir. Ancak, karmaşıklıkları ve ilişkili riskleri derin bir araştırma ve sürekli takip gerektirir. Özünde, güçlü yatırım aracı olmasıyla birlikte dikkat ve ileri düzeyde bir finansal bilgi gerektirirler.