Fonlar

Birikim ve Dağıtım ETF’leri Arasındaki Farklar

Exchange Traded Funds (ETF'ler), bir endeksi takip eden yatırım fonları ile borsada işlem gören hisseler arasında bir hibrit olarak kabul edebileceğimiz finansal araçlardır. ETF'ler hakkında daha fazla bilgi edinmek istiyorsanız, tüm bilgileri makalemizde bulabilirsiniz: 👉 ETF Nedir ve Nasıl Çalışır?

Bu, piyasada işlem gören farklı şirketlerin hisselerinden, emtialardan, tahvillerden veya bunların karışımından oluşan bir sepettir, bu nedenle borsa yatırım fonları olarak da bilinirler. Yatırım fonlarından farklı olarak, ETF'ler günün herhangi bir saatinde alınıp satılabilir.

Bu makalede, yatırım yaptıkları şirketlerden aldıkları temettülerin işlenmesine göre mevcut ETF türlerini açıklayacağız.

Birikim ETF'leri

Biriktirme ETF'leri, yatırım yaptıkları şirketlerden alınan temettüleri yeniden yatırma özelliği ile karakterize edilir, bu temettüleri ETF’nin farklı katılımcıları arasında dağıtmaz. Bu temettüler, tüm varlık sepeti arasında orantılı olarak yeniden yatırılır.

Bu nedenle, ETF’nin varlıkları alınan temettü miktarı kadar artacak ve bu şekilde ETF katılımcılarının pozisyonlarının değeri artacaktır.

Dağıtım ETF'leri

Dağıtım ETF’leri, yatırım yaptıkları şirketlerden alınan temettüleri periyodik olarak, genellikle üç ayda bir, dağıtma özelliği ile karakterize edilir.

Bu şekilde katılımcılar, doğrudan bir şirketten temettü almış gibi bir gelir elde ederler. Katılımcının aldığı temettü miktarı,sahip olduğu pay sayısına orantılı olacaktır.

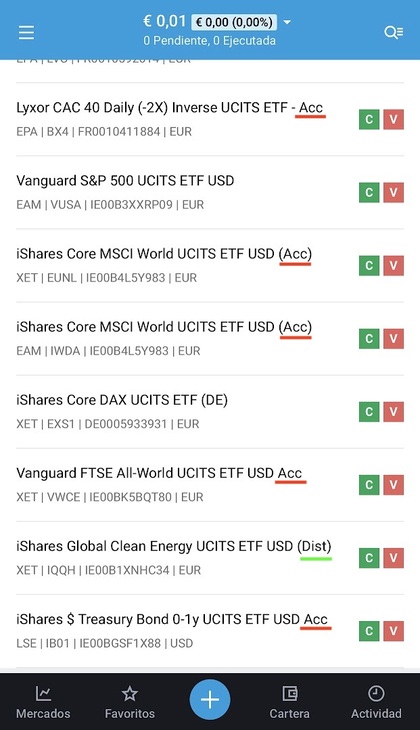

Biriktirme ve Dağıtım ETF’lerinin Listesi

Son olarak, her iki türden bazı ETF örneklerini gösteriyoruz:

| Endeks | Biriktirme ETF | ETF Dağıtımı | |||

| iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | IE00BKBF6H24 (Hedged) | |||

| iShares Core S&P 500 UCITS ETF USD (EUR) | IE00B5BMR087 | IE0031442068 | |||

| iShares MSCI Gelişen Piyasalar UCITS ETF | IE00B4L5YC18 | IE00B0M63177 | |||

| iShares Core MSCI Avrupa UCITS ETF EUR | IE00B4K48X80 | IE00B1YZSC51 | |||

| Global X Telemedicine & Dijital Sağlık UCITS ETF | IE00BLR6QB00 | IE00BLR6QB00 | |||

| Global X Video Oyunları & Esports UCITS ETF | IE00BLR6Q544 | IE00BLR6Q544 |

| Endeks | Biriktirme ETF | ETF Dağıtımı |

| iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | IE00BKBF6H24 (Hedged) |

| iShares Core S&P 500 UCITS ETF USD (EUR) | IE00B5BMR087 | IE0031442068 |

| iShares MSCI Gelişen Piyasalar UCITS ETF | IE00B4L5YC18 | IE00B0M63177 |

| iShares Core MSCI Avrupa UCITS ETF EUR | IE00B4K48X80 | IE00B1YZSC51 |

| Global X Telemedicine & Dijital Sağlık UCITS ETF | IE00BLR6QB00 | IE00BLR6QB00 |

| Global X Video Oyunları & Esports UCITS ETF | IE00BLR6Q544 | IE00BLR6Q544 |

Bir ETF’nin Türünü Nasıl Anlarsınız?

Bir birikim veya dağıtım ETF’si ile karşı karşıya olup olmadığımızı anlamanın en basit yolu, adındaki kısaltmaya bakmaktır. ETF’nin adına bakarsak, çoğu zaman “(Acc)” gibi kısaltmalar bulabiliriz, bu ETF’nin birikim ETF'si olduğunu veya “(Dist)” ise bu ETF'nin dağıtım ETF'si olduğunu belirtir.

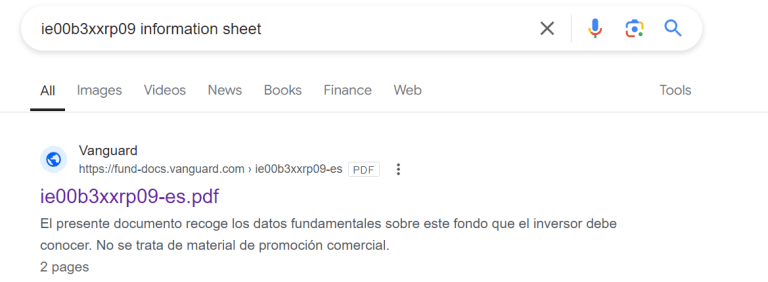

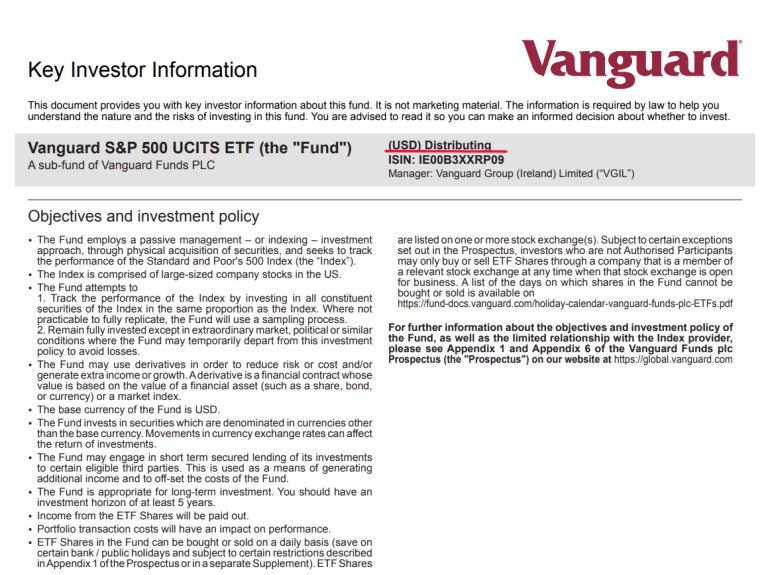

Eğer bir dağıtım veya birikim ETF’si ile karşı karşıya olup olmadığımızı adından bilemiyorsak, örneğin Vanguard S&P 500 UCITS ETF durumunda olduğu gibi, yapmamız gereken bilgilendirme broşürüne (KIID) başvurmaktır. Bu belge, ETF ile ilgili temel bilgileri içerir.

Bunun için ETF’nin adını alıp yöneticinin web sitesinde broşürü arıyoruz veya daha kolay bir şekilde “ISIN + broşür” ifadesini doğrudan arama motoruna girip pdf belgesini bulabiliriz.

Örnek: Vanguard S&P 500 UCITS ETF'nin ISIN kodu IE00B3XXRP09'dur. Arama motoruna "IE00B3XXRP09 broşür" yazarak KIID belgesine ulaşabiliriz. Sonuç olarak, söz konusu ETF türünün dağıtım olduğunu ve temettüleri üç aylık olarak dağıttığını öğreniriz.

Bir Birikim ETF’si mi Yoksa Dağıtım ETF’si mi Satın Almalıyım?

İhtiyaçlarınıza en uygun ETF türünü seçerken, aşağıda açıkladığımız bazı faktörleri değerlendirmelisiniz.

Yatırım Amacı

Eğer yatırım amacınız “bir kar topu oluşturmak” ise, yani sermayenizi artırarak bileşik faizin büyüsünden daha fazla yararlanmak istiyorsanız, en uygun olanı birikim ETF’si kullanmanız olacaktır.

Öte yandan, eğer amacınız günlük harcamalarınızı karşılamak için yatırımlarınızdan bir dizi gelir elde etmekse, sizin için en uygun olanı dağıtım ETF’sidir.

İşlem Maliyetleri

Dağıtım ETF’lerinde temettüleri yeniden yatırmak istediğimizde işlem maliyetleri ödememiz gerekebilir, bu maliyetler birikim ETF’lerinde yoktur çünkü temettüler otomatik olarak herhangi bir maliyet olmadan yeniden yatırılır.

Vergilendirme

Dağıtım ETF’si seçersek, her temettü dağıtımında bu temettüler sermaye gelirleri olarak vergilendirilecektir. Türkiye'de stopaj oranı %10'dur. Ancak, temettü geliriniz belirli bir tutarı aşarsa, gelir vergisi beyannamesi vermeniz ve temettü gelirlerinizi diğer gelirlerinizle birlikte genel vergi tarifesine göre vergilendirirsiniz.

Her yıl ödenen vergi miktarı yeniden yatırılamaz. İşte burada birikim ETF’lerinin avantajlarından biri ortaya çıkar, çünkü bunların kullanımı temettüler için vergi ödemesini ertelemeye olanak tanır.

Bu şekilde sermayenizi giderek daha da büyütebilir ve giderek daha büyük sermaye kazançları elde edebilirsiniz. Payları satmaya karar verdiğinizde ise bileşik faizden yararlanabilirsiniz.

Genel olarak ETF’ler çok likit finansal araçlar olduğundan, temettülerin yeniden yatırılması için bir birikim ETF’si kullanabilir ve sermayenin bir kısmına ihtiyaç duyduğunuzda ETF’deki pozisyonun bir kısmını satabiliriz.

Bu şekilde, periyodik olarak çekmek istediğimiz miktarı biz belirleriz ve dağıtılan temettü miktarına bağlı kalmayız.

ETF’lerin Erişilebilirliği

Her zaman almak istediğimiz ETF’nin birikim veya dağıtım versiyonunu bulamayabiliriz. Bu nedenle, bir ETF seçerken önce birikim mi yoksa dağıtım ETF’si mi aradığımıza karar vermemiz önemlidir, bu da seçeneklerimizi daraltır ve yatırım hedeflerimize daha uygun bir ETF seçmemizi sağlar.

İlginizi çekebilir:

Sonuç

ETF'ler, yatırımcılara çeşitli varlık sınıflarına kolay ve düşük maliyetli erişim sunan güçlü araçlardır. Birikim ve dağıtım ETF'leri arasındaki temel fark, temettülerin nasıl işlendiğidir. Birikim ETF'leri, temettüleri otomatik olarak yeniden yatırarak bileşik getiri sağlar. Dağıtım ETF'leri ise temettüleri yatırımcılara dağıtarak düzenli bir gelir akışı sunar.

Hangi ETF türünün sizin için daha uygun olduğuna karar verirken, yatırım hedeflerinizi, risk iştahınızı (risk appetite) ve vergi durumunuzu göz önünde bulundurmanız önemlidir. Ayrıca, farklı ETF'lerin performansını, masraflarını ve likiditesini karşılaştırarak bilinçli bir yatırım kararı verebilirsiniz.