Borsa

Bilanço Nedir? Nasıl İncelenir?

Bir şirketin mali sağlığını anlamanın en güvenilir yolu bilançodur. Bilanço, bir işletmenin belirli bir tarihte sahip olduğu varlıkları, borçlarını ve öz kaynak yapısını tek tabloda gösterir. Bu yönüyle şirketin finansal durumunun “anlık fotoğrafı” olarak kabul edilir.

Gelir tablosu gibi dönemsel performansı değil o anki finansal yapıyı gösterdiği için yatırımcılar, analistler ve kredi verenler açısından kritik öneme sahiptir. Bilançolar IFRS ve TMS/TFRS standartlarına göre hazırlanır ve borsada işlem gören şirketler bunları düzenli olarak açıklamak zorundadır.

Bu rehberde bilançonun ne olduğunu, hangi bölümlerden oluştuğunu ve bir yatırımcı olarak bu tabloyu nasıl yorumlayabileceğinizi bulacaksınız.

Bilanço Nedir?

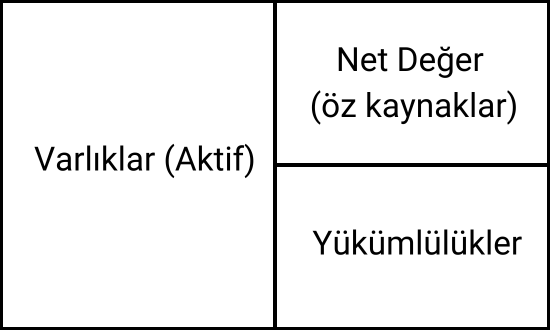

Bilanço, bir şirketin belirli bir tarihteki mali durumunu gösteren temel finansal tablodur. Bu tablo şirketin sahip olduğu varlıkları, başkalarına olan borçlarını ve öz kaynak yapısını tek bir çerçevede toplar. Bilanço, tüm dünyada geçerli olan temel muhasebe denkliği üzerine kuruludur:

Varlıklar = Yükümlülükler + Öz Kaynaklar

Bu formül şirketin sahip olduğu kaynakların nasıl finanse edildiğini gösterir. Varlıklar, şirketin sahip olduğu ekonomik değerleri ifade ederken, yükümlülükler bu varlıkların hangi borçlarla finanse edildiğini; öz kaynaklar ise şirket sahiplerinin şirkete sağladığı sermayeyi ve biriken kârları temsil eder.

Diğer Mali Tablolardan Farkı

Bilançonun en önemli ayırt edici özelliği, dönemsel performans yerine belirli bir tarihteki finansal durumu göstermesidir. Örneğin:

- Gelir tablosu: Ocak–Mart döneminde şirketin ne kadar satış yaptığı, giderleri ve dönem kârı.

- Bilanço: 31 Aralık itibarıyla şirketin toplam varlığı, borcu ve öz sermayesi.

Bu nedenle bilanço, şirketin finansal sağlamlığı ve sürdürülebilirliği hakkında uzun vadeli değerlendirmeler yapmayı mümkün kılar.

Bilanço Neden Hazırlanır?

Bilanço hazırlanmasının temel amaçları şunlardır:

- Şirket yönetimine mali kararlar için temel veri sağlamak

- Likidite, borçluluk ve sermaye yapısını analiz etmek

- Yatırımcıların şirketin finansal sağlığını değerlendirmesine yardımcı olmak

- Kredi kuruluşlarının borç ödeme kapasitesini ölçmesi

- Düzenleyici kurumlara karşı finansal raporlama yükümlülüğünü yerine getirmek

Ayrıca borsada işlem gören şirketler, bilançolarını düzenli olarak kamuoyuyla paylaşmak zorundadır. Bu açıklamalar yatırımcılar için önemli bir referans niteliği taşır.

Hangi Standartlara Göre Hazırlanır?

Şirketler bilançoları rastgele bir yapıda hazırlayamaz. Türkiye’de ve uluslararası piyasalarda kullanılan standartlar şunlardır:

- IFRS (International Financial Reporting Standards)

- TMS/TFRS (Türkiye Muhasebe ve Finansal Raporlama Standartları)

Bu standartlar sayesinde bilançolar farklı şirketler arasında karşılaştırılabilir hâle gelir ve finansal tablolar düzenli bir yapıda sunulur.

Bilanço'nun Yapısı

Bir bilanço üç temel bölümden oluşur: varlıklar (aktif), yükümlülükler (pasif) ve öz kaynaklar. Bu üçlü yapı, bir şirketin hangi kaynaklara sahip olduğunu ve bu kaynakların nasıl finanse edildiğini anlamayı sağlar. Bilanço, bu bölümleri standart bir formatla sunarak şirketin mali yapısının tam bir resmini verir.

👉 Peki, bir şirketin Bilançosunu inceleyerek edindiğimiz bilgiler ne işe yarar? Bu sorunun cevabını, Borsada Temel Analiz: Oranlar, Yöntemler ve Şirket Türleri başlıklı makalede bulabilirsiniz.

Varlıklar (Aktif)

Varlıklar, şirketin sahip olduğu ekonomik değeri ifade eden tüm kaynaklardır. İki grupta incelenir:

Dönen varlıklar

Bir yıl içinde nakde dönüşmesi veya kullanılmasını beklenen kalemlerdir. Bunlara nakit, ticari alacaklar, stoklar ve kısa vadeli yatırımlar örnek verilebilir.

Duran varlıklar

Şirketin uzun vadeli faaliyetlerinde kullanılan kaynaklardır. Maddi duran varlıklar (tesis, makine), maddi olmayan varlıklar (lisans, yazılım) ve uzun vadeli yatırımlar bu gruptadır.

Dönen varlıklar kısa vadeli sağlığı, duran varlıklar ise uzun vadeli yatırım gücünü gösterir.

Yükümlülükler (Pasif)

Yükümlülükler, şirketin borçlarını ve finansal taahhütlerini ifade eder. İki gruba ayrılır:

Kısa Vadeli Yükümlülükler

Bir yıl içinde ödenmesi gereken borçlardır. Ticari borçlar, kısa vadeli krediler ve vergi borçları bu kapsamdadır.

Uzun Vadeli Yükümlülükler

Vadesi bir yıldan uzun borç ve yükümlülüklerdir. Uzun vadeli krediler, tahvil borçları ve ertelenmiş vergi yükümlülükleri bu gruptadır.

Kısa vadeli yükümlülükler şirketin likidite riskini, uzun vadeli yükümlülükler borç yönetimi ve sermaye yapısını anlamayı sağlar.

Öz Kaynaklar

Öz kaynaklar, şirket sahiplerinin sağladığı sermayeyi ve şirketin birikmiş kârlarını içerir. Ödenmiş sermaye, geçmiş yıl kârları, dönem net kârı ve yeniden değerleme farkları öz kaynakları oluşturur.

Güçlü bir öz kaynak yapısı, şirketin borçlara daha az bağımlı olduğunu ve finansal açıdan sağlam durduğunu gösterir.

Bilanço Türleri Nelerdir?

Şirketler finansal durumlarını farklı dönemlerde ve farklı kapsamlarla raporladıkları için bilançolar tek bir formatta olmaz. Kullanım amacı, kapsam ve raporlama sıklığına göre çeşitli bilanço türleri bulunur. Bu ayrımı bilmek, özellikle yatırımcıların şirketi doğru değerlendirmesi açısından önemlidir.

Yıllık Bilanço

Yıl sonunda hazırlanan ve şirketin o mali yıl içindeki nihai mali durumunu gösteren bilançodur. Yatırımcılar için en kapsamlı ve en önemli bilanço türüdür.

Özellikleri:

- 31 Aralık itibarıyla hazırlanır

- Vergi ve bağımsız denetim süreçlerinde kullanılır

- Şirketin yıllık performansının temel göstergesidir

Ara Dönem (Çeyreklik) Bilanço

Şirketlerin yıl içinde paylaştığı 3 aylık veya 6 aylık bilançolardır.

Neden önemlidir?

- Yıl boyunca şirketin gidişatını takip etmeyi sağlar

- Ani değişiklikleri, borç artışlarını veya nakit problemlerini erken gösterir

- Borsada işlem gören şirketler için zorunludur (Q1, Q2, Q3 raporları)

Konsolide Bilanço

Bir şirketin kendi bilançosuna ek olarak, kontrol ettiği bağlı ortaklıkların finansal tablolarının da toplandığı bilanço türüdür.

Özellikle kimlerde görülür?

- Holdingler

- Çok sayıda iştirak sahibi büyük şirketler

- Grup şirket yapısı olan firmalar

Bu bilanço, tüm grup şirketlerinin tek bir tabloya dönüştürülmüş hâlidir ve şirketin gerçek büyüklüğünü gösterir.

Solo Bilanço

Yalnızca ana şirketin kendi finansal durumunu gösterir. Bağlı ortaklıklar, iştirakler veya yan şirketler bu tabloya dahil edilmez.

Ne zaman kullanılır?

- Şirketin kendi operasyonel performansını izlemek için

- Konsolide bilanço ile karşılaştırmalı analiz yapılırken

Bilanço Örneği

Aşağıda örnek bir şirketin bilançosunun nasıl göründüğünü anlamanız için sadeleştirilmiş bir tablo yer alır:

Örnek Bilanço – ABC A.Ş. (31 Aralık 2024)

| Dönen Varlıklar | 1.200.000 | ||

| Duran Varlıklar | 2.800.000 | ||

| Toplam Varlıklar | 4.000.000 |

| Varlıklar (Aktif) | Tutar (TL) |

|---|---|

| Dönen Varlıklar | 1.200.000 |

| Duran Varlıklar | 2.800.000 |

| Toplam Varlıklar | 4.000.000 |

| Kısa Vadeli Yükümlülükler | 900.000 | ||

| Uzun Vadeli Yükümlülükler | 700.000 | ||

| Toplam Yükümlülükler | 1.600.000 |

| Yükümlülükler (Pasif) | Tutar (TL) |

|---|---|

| Kısa Vadeli Yükümlülükler | 900.000 |

| Uzun Vadeli Yükümlülükler | 700.000 |

| Toplam Yükümlülükler | 1.600.000 |

| Sermaye + Yedekler | 1.900.000 | ||

| Dönem Net Kârı | 500.000 | ||

| Toplam Öz Kaynaklar | 2.400.000 |

| Öz Kaynaklar | Tutar (TL) |

|---|---|

| Sermaye + Yedekler | 1.900.000 |

| Dönem Net Kârı | 500.000 |

| Toplam Öz Kaynaklar | 2.400.000 |

Bilanço Nasıl Yorumlanır?

Bir bilançoyu yorumlarken ilk bakılması gereken nokta, şirketin varlıklarını hangi kaynaklarla finanse ettiğidir. Örneğimizde:

- Toplam varlıklar: 4.000.000 TL

- Toplam yükümlülükler: 1.600.000 TL

- Öz kaynaklar: 2.400.000 TL

Bu yapı, şirketin varlıklarının önemli bir kısmını öz kaynaklarla finanse ettiğini gösterir. Bu durum borç riskinin düşük olduğu anlamına gelir.

Bir diğer önemli gösterge borç/öz kaynak oranıdır: 1.600.000 / 2.400.000 = 0,66

Oranın 1’in altında olması, şirketin finansal açıdan dengeli ve borç yükü açısından yönetilebilir bir yapıda olduğunu ortaya koyar.

Kısa vadeli ödeme gücünü gösteren cari oran ise şöyle hesaplanır: 1.200.000 / 900.000 = 1,33

Bu oran şirketin kısa vadeli borçlarını karşılayabilecek düzeyde dönen varlığa sahip olduğunu gösterir..

Bilanço Nasıl Analiz Edilir?

Bir bilançoyu analiz etmek, şirketin mali yapısını ve sürdürülebilirliğini anlamak için temel adımdır. Analiz sırasında varlıklar, borçlar ve öz kaynaklar arasındaki denge incelenir; şirketin likiditesi, borçluluk seviyesi ve genel finansal sağlamlığı değerlendirilir.

Likidite Analizi: Şirket kısa vadeli borçlarını ödeyebilir mi?

Likidite oranları, şirketin yakın vadede ödeme gücünü ölçer. Öne çıkan göstergeler:

- Cari Oran: Dönen varlıklar / Kısa vadeli borçlar

- Likidite Oranı: (Dönen varlıklar – Stoklar) / Kısa vadeli borçlar

Bu oranların 1’in üzerinde olması, işletmenin günlük faaliyetlerini nakit sıkıntısı yaşamadan sürdürebileceğine işaret eder.

Borçluluk Analizi: Borç seviyesi ne kadar sağlıklı?

Borç yapısı, şirketin risk profilinin en önemli göstergelerindendir.

- Borç/Öz Kaynak Oranı

- Finansal Kaldıraç Oranı (Toplam varlık / Özkaynak)

Oranların yükselmesi, şirketin faaliyetlerini ağırlıklı olarak borçla finanse ettiğine işaret eder.

Varlık Yapısı: Şirket kaynaklarını verimli kullanıyor mu?

Varlıkların büyüklüğü tek başına yeterli değildir; önemli olan varlık verimliliğidir.

- Ticari alacakların tahsil süresi

- Stok devir hızı

- Duran varlıkların şirketin büyüme hedefiyle uyumu

Yavaş tahsilat veya yüksek stok, nakit akışını baskılayabilir.

Öz Kaynak Yapısı: Şirketin uzun vadeli mali gücü

Öz kaynaklar, şirketin sahiplerine ait net değeri temsil eder. Yüksek öz kaynak, borçlara bağımlılığı azaltır ve kriz dönemlerinde tampon görevi görür. Dikkat edilmesi gereken noktalar:

- Sermaye yeterliliği

- Geçmiş yıllar kârları

- Kârların dağıtılmak yerine şirket içinde tutulması (büyüme destekler)

Güçlü öz kaynak yapısı, şirketin finansal sağlığı için olumlu sinyaldir.

Kârlılık Analizi: Kaynaklar kâra dönüşüyor mu?

Bilanço tek başına kârlılığı göstermez. Bu nedenle gelir tablosu ile birlikte yorumlanmalıdır. Önemli göstergeler:

- Net kâr marjı

Bu oranlar, şirketin kaynaklarını ne kadar verimli kâra dönüştürdüğünü ölçer.

Trend Analizi: Tek dönem yeterli değildir

Bir şirketi anlamak için yalnızca son bilanço değil, en az 3–5 yıllık bilanço verileri birlikte incelenmelidir. Trend analizi şu sorulara yanıt verir:

- Varlıklar düzenli büyüyor mu?

- Borçlar kontrol altında mı?

- Öz kaynak yapısı güçleniyor mu?

- Kârlılık istikrarlı mı?

Trendler, şirketin geleceğe yönelik potansiyelini görmeyi sağlar.

Bilançoyu doğru okumak, bir şirketin mali yapısını anlamanın en sağlam yoludur. Varlıkların, borçların ve öz kaynakların zaman içindeki değişimini takip etmek şirketin risk seviyesini, büyüme potansiyelini ve finansal dayanıklılığını görmeyi sağlar. Ancak unutulmamalıdır ki bilanço tek başına yeterli değildir. Gelir tablosu, nakit akım tablosu ve dipnotlarla birlikte değerlendirildiğinde çok daha net ve güvenilir bir finansal görünüm elde edilir.