Hisse Senetleri

2025’te Borsaya Yatırım Yapmak İçin 5 Hisse Senedi

Yeni bir yıl geldi ve beraberinde yeni hedefler de getirdi. Ancak çoğu zaman, zaman eksikliği, bilgi yetersizliği ya da kararsızlık nedeniyle en zor kararları ertelediğimizi biliyoruz. Peki, birikimlerimizi yatırmak için araştırma yapmak adına ne kadar zamanımız kaldı?

Bu nedenle, bu yıl yatırım kararlarınızı en iyi şekilde almanıza yardımcı olmak için, Barron's dergisine göre 2025'te yatırım yapılabilecek 10 hisse arasından 5 tanesini sizlerle paylaşmaya karar verdim.

Bunlar neler? Yine klasik isimlerden mi bahsedeceğiz? Peki, daha fazla uzatmadan başlayalım!

Barron’s Dergisi Nedir?

Öncelikle bilmeyenler için, Barron’s, dünyanın en saygın finans dergilerinden biri ve her yıl bir sonraki yıl hangi hisselerin öne çıkacağını tahmin ediyor.

Bu nedenle analizlerinin önemi büyük. Örneğin, 2023 için seçtikleri hisseler, S&P 500'ü neredeyse %10 oranında geride bıraktı. 2024 için seçtikleri hisseler endeksi geçememiş olsa da, sıralamaları yine de kötü değildi. Çoğu kez doğru tahminde bulunmaları inanılmaz, birkaç istisna dışında tabii.

Her ne olursa olsun, 2024 yılı, Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia ve Tesla gibi devlerden oluşan Magnificent 7 için yine olağanüstü bir yıl oldu. Bu büyük teknoloji şirketleri, S&P 500'ü tek başlarına %25 yükseltti. Ancak asıl ilginç olan şu: Barron’s dergisi, 2025'te yatırım yapılacak yerleri değerlendirirken bu tablonun değişebileceğine inanıyor.

Bu kez, 2025 için Barron’s, odak noktasının sağlam temellere, cazip değerlemelere ve ilginç büyüme potansiyellerine sahip diğer şirketlere kayacağını düşünüyor. Bu şirketler arasında yarı iletken teknolojisinde bir Avrupa tekelinin yanı sıra, küresel bankacılık, lüks, biyoteknoloji ve enerji konglomeratları da yer alıyor.

👉 Daha fazla bilgi: Borsada Nasıl Yatırım Yapılır? | Başlangıç Rehberi

2025 için Değer Kazanma Potansiyeline Sahip 5 Hisse

Analize geçmeden önce sizinle şeffaf olmak istiyorum: Ben profesyonel bir finansal danışman değilim. Amacım, güvenilir kaynaklara dayalı bilgi ve analizleri paylaşarak bilinçli kararlar almanıza yardımcı olmaktır. Ancak, bunlar sadece benim görüşlerimdir ve yatırım yapmadan önce kendi araştırmanızı yapmanızı kesinlikle tavsiye ederim.

Daha fazla uzatmadan, oldukça ilginç bulduğum beş hisseye bir göz atalım.

Interactive Brokers

Bu hisselere Interactive Brokers üzerinden ulaşabilirsiniz!

ASML Holding

Hollandalı ASML Holding, küresel teknoloji sektörü için kritik öneme sahip birkaç şirketten biri. Şirket, dünyanın en ileri düzey çiplerinin üretimini mümkün kılan aşırı ultraviyole (EUV) litografi makinelerinin neredeyse tek küresel tedarikçisi. Daha net bir ifadeyle, ASML olmadan yarı iletkenlerin küçültülmesi ve işlem gücünün artırılması mümkün olmazdı.

2024 yılında ASML, beklentilerini düşürdü ve bu durum hisse fiyatını olumsuz etkiledi. Ancak ilginç olan, şirketin baskın konumunda hiçbir değişiklik olmaması.

Net olmak gerekirse, yarı iletkenlere olan talep şu kilit sektörlerde artmaya devam edecek: yapay zeka için veri merkezleri, akıllı telefonlar, elektrikli araçlar ve kuantum hesaplama. ASML, litografinin en ileri segmentinde bir tekele sahip ve çiplerdeki artan karmaşıklık trendinden faydalanıyor. Düzeltmeye rağmen, şirketin rekabetçi konumu sağlam. Barron’s bu durumu, çip üreticilerinin geçmek zorunda olduğu vazgeçilmez bir geçiş ücreti satın almak gibi tanımlıyor ve bu nedenle ASML oldukça ilgi çekici bir yatırım fırsatı sunuyor.

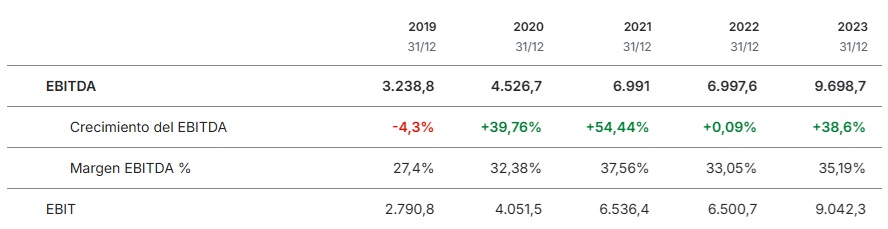

Rakamlarına gelirsek:

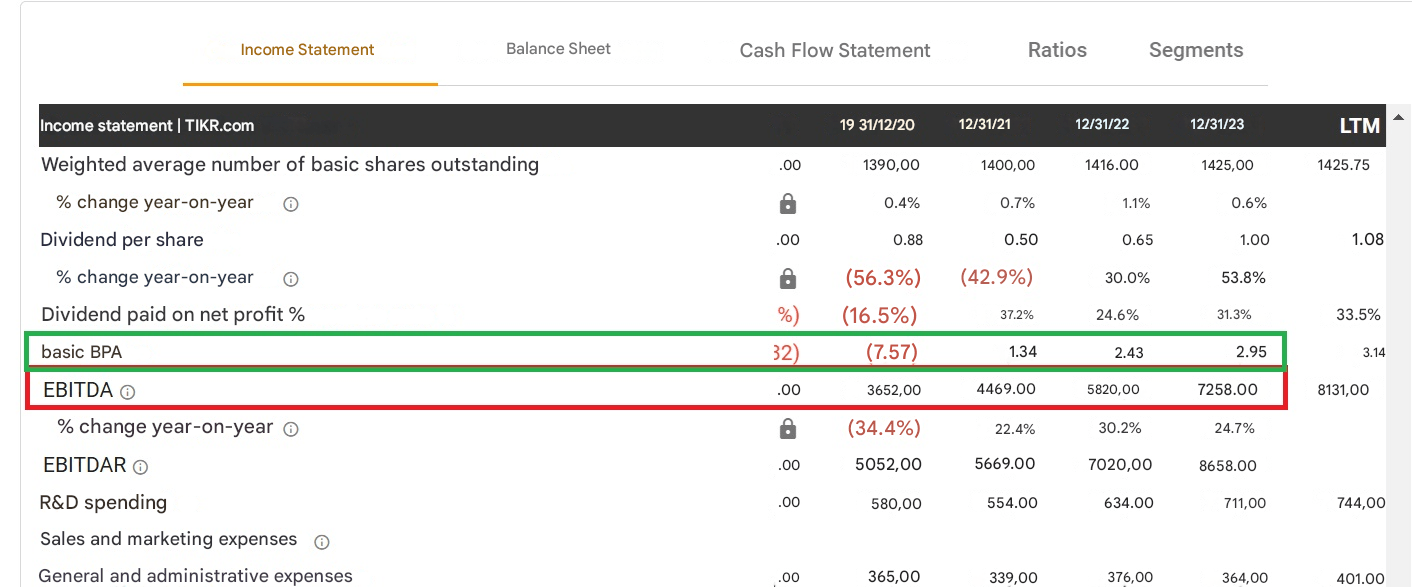

- EBITDA ve büyümesi: 2022 hariç, son dört yılda sürekli bir büyüme kaydetti ve EBITDA marjını yaklaşık %30 seviyelerinde korudu.

- Mevcut Hisse Başına Kazanç (HBK) ve Gelirler: Gelirlerde, özellikle bu yılın başlarında, hafif bir düşüş yaşandı. Ancak her şey, marjlarını %30 seviyelerinde tutarak önceki rakamlarına geri döneceğini gösteriyor. Bu durum, şu anki fiyatı ve tarihi zirvelere kadar hâlâ sahip olduğu potansiyel göz önüne alındığında bir alım fırsatı oluşturabilir.

- Temettüler: %30’luk bir temettü ödeme oranı ve son 3 yılda %31’lik bir temettü artışıyla, ASML, pasif gelir arayan yatırımcılar için kesinlikle büyük bir cazibe sunuyor.

Teknik açıdan ise grafikte kararlı mumlar ve endeksin geri kalanına göre göreceli bir güç sergileyerek düşüş trendini kırmış gibi görünüyor. Bu da yeni bir alım fırsatı sunabilir.

Everest Group

Şimdi farklı bir bağlama bakalım. Dünya giderek artan risklerle karşı karşıya: daha sık yaşanan doğal afetler, aşırı hava olayları ve jeopolitik gerilimler. Bu ortamda, reasürans (yeniden sigorta) büyük önem kazanıyor.

Everest Group, dünyanın en büyük reasürans şirketlerinden biri, ancak öyle düşük çarpanlarla işlem görüyor ki, sanki sorunlu bir şirketmiş gibi görünüyor. Oysa durum böyle değil.

Piyasa, Everest’in gelecekteki hasar talepleri için rezervlerini artırmak zorunda kalacağından korkuyor. Ancak bu gerçekleşse bile şirket, güçlü finansal yapısını koruyor. Kaliteli reasürans talebi artıyor ve Everest, 2026’ya kadar yıllık %17 getiri sağlamayı hedefliyor. Rezervleriyle ilgili soru işaretleri giderilirse, şirket hisseleri hızla yükselebilir.

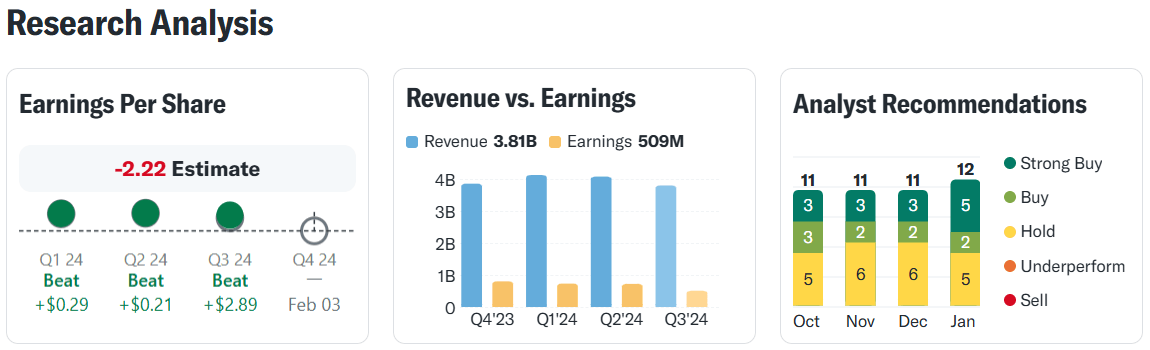

- Sonuçlar: Şirket, son birkaç çeyrektir HBK hedeflerini karşılıyor. Ancak, EBITDA büyümesinin son yıllarda oldukça dalgalı olduğu görülüyor; düşüşler ve toparlanmalar bir arada yaşanmış durumda.

- Temettüler: Şirket, şu anda %2,25’lik bir temettü getirisi ve %12’lik bir temettü ödeme oranı sunuyor.

Teknik açıdan, fiyatındaki dalgalanmalar dikkat çekici ve Wyckoff yapısına işaret ediyor. Ancak, bu yılki beklentilerini karşılaması durumunda, güçlü bir şekilde yatay kanalın üst sınırını (kırmızı çizgi) kırarak yukarı yönlü bir hareket başlatırsa, bu bir alım fırsatı anlamına gelebilir.

Şunu unutmayalım: Bu hâlâ alışılmışın dışında bir yatırım (contrarian bet) olarak değerlendiriliyor. Ancak portföyüne farklı bir dokunuş katmak isteyenler için ilginç bir seçenek olabilir.

SLB (önceki adıyla Schlumberger)

Enerji dönüşümü gerçek bir süreç, ancak petrol ve gaz önümüzdeki onlarca yıl boyunca kullanılmaya devam edecek. Bu bağlamda, petrol sahası hizmetlerinde dünya lideri olan SLB, oldukça güçlü ve ayrıcalıklı bir konuma sahip. Şirket, 100’den fazla ülkede faaliyet gösteriyor, enerji zincirinin kritik alanlarını kontrol ediyor ve müşterilerine verimlilik sağlayan dijital çözümleriyle öne çıkıyor.

Şirketin hisse fiyatı, tarihi çarpanlarının oldukça altında işlem görüyor, ancak SLB güçlü nakit akışları üretmeye devam ediyor. Hidrokarbon tüketiminin kısa vadede sona ermeyeceği ve petrol şirketlerinin kârlılığı artırma arayışında olduğu düşünüldüğünde, SLB ideal bir teknik iş ortağı olarak öne çıkıyor.

- Finansal sonuçlar: Gerçekten dikkat çekici. Son 3-4 yılda EBITDA, faaliyet kârı ve hisse başına kazanç (HBK) düzenli olarak büyüdü ve yıllık ortalama %25’lik bir büyüme oranı yakaladı. Bu, kesinlikle göz ardı edilemeyecek bir başarı.

- Temettüler: Temettülere baktığımızda, şirketin %35’lik bir temettü ödeme oranına sahip olduğunu ve son 3 yılda temettü dağıtımında %5’lik bir büyüme kaydettiğini görüyoruz..

İlginç bir şekilde, grafik bu etkileyici rakamları tam olarak yansıtmıyor gibi görünüyor. Bu nedenle, hisse fiyatının destek seviyesine (yeşil çizgi) ulaşıp ulaşmadığını izlemekte fayda var. Bu noktadan sonra gelişmeleri gözlemleyerek ilk alım fırsatını değerlendirmek mantıklı olabilir. İkinci bir alım fırsatı ise, hisse fiyatının düşüş trendi direncini (kırmızı çizgi) güçlü bir şekilde kırdığı anda gerçekleşebilir.

Barron's, SLB'yi deneyim, yenilikçilik ve daha yeşil bir ekonomide bile vazgeçilmez olmaya devam edecek bir sektörün dayanıklılığını bir araya getiren mantıklı bir yatırım olarak görüyor.

LVMH

Lüks sektörü döngüseldir ve 2024 yılı, LVMH için, en önemli pazarı olan Çin’deki zayıf tüketim nedeniyle pek iyi geçmedi. Ancak, dünyanın zenginlikleri kaybolmuş değil ve Louis Vuitton, Hennessy, Tiffany veya Bulgari gibi ikonik markalara olan talep hâlâ devam ediyor. Eğer Çin ekonomisi toparlanır ve Asya'daki üst sınıf, Batı lüksüne olan iştahını yeniden kazanırsa, LVMH güçlü bir büyüme trendine geri dönebilir.

Moda, mücevher, şarap ve alkollü içkilerdeki tartışmasız liderliğiyle, LVMH olağanüstü bir fiyatlama gücünü elinde tutmaya devam ediyor.

- Sonuçlar: Yıllık sonuçlara baktığımızda, son yıllarda EBITDA büyümesinin %10 ile %60 arasında değiştiği ve düzenli bir artış sergilediği görülüyor. Ancak, satışlardaki düşüş, 2024 yılı boyunca hissedildi ve bu durum grafiğe de yansıdı.

Ancak, işlem hacmindeki inanılmaz artış nedeniyle düşüş trendi sona yaklaşmış olabilir. Bu durum, stop volume (yeşil daire) olarak bilinir. Ayrıca, şu anda fiyatın bulunduğu pozisyona çok yakın iki önemli destek seviyesi var (iki kırmızı çizgi), bu da bu seviyelerde iki farklı alım yapmayı beklemek için uygun bir fırsat yaratabilir.

Bununla birlikte, Çin'deki yavaşlama nedeniyle LVMH'nin değerinin düzeltmeye uğradığı bir gerçek. Bu nedenle, Barron’s talep yeniden canlanmadan önce bir alım fırsatı görüyor. Lüks sektörü, indirimlerden ziyade kıtlık ve prestij ile ilgilidir ve LVMH bu anlayışın en yüksek temsilcisidir.

👉 Şanghay Borsası: Çin’in Ekonomik Atılımının Merkezi

Uber

Son olarak Uber’e bakalım. Pek çok kişi, Waymo (Alphabet) veya Tesla gibi otonom araçların, özellikle de robo-taksi sistemlerinin, Uber’in platformunu gereksiz hale getireceğinden endişe ediyor. Ancak Uber, 150 milyondan fazla aktif kullanıcı ile dünyanın en büyük mobilite ağı konumunda. Lojistik, talep ve ödeme sistemlerini yönetiyor ki bu tür bir altyapı bir gecede oluşturulamaz.

Eğer robo-taksi şirketleri hızlı bir şekilde ölçeklenmek istiyorsa, Uber nihai müşteriye ulaşmak için en mantıklı yol.

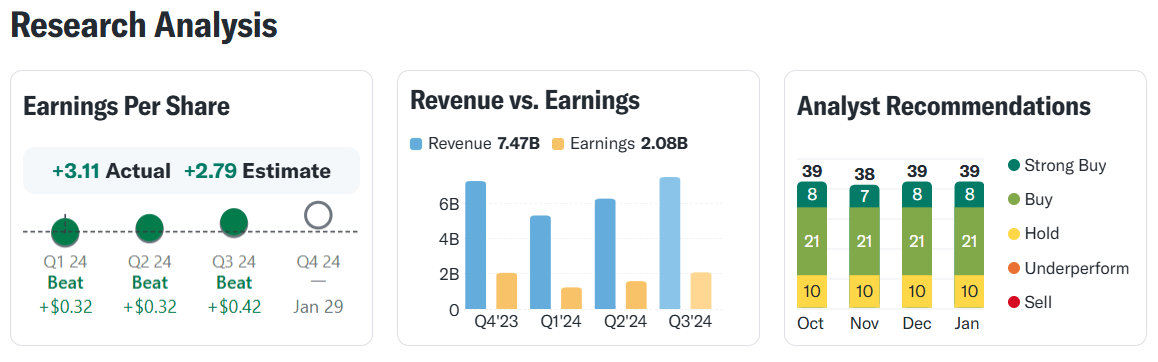

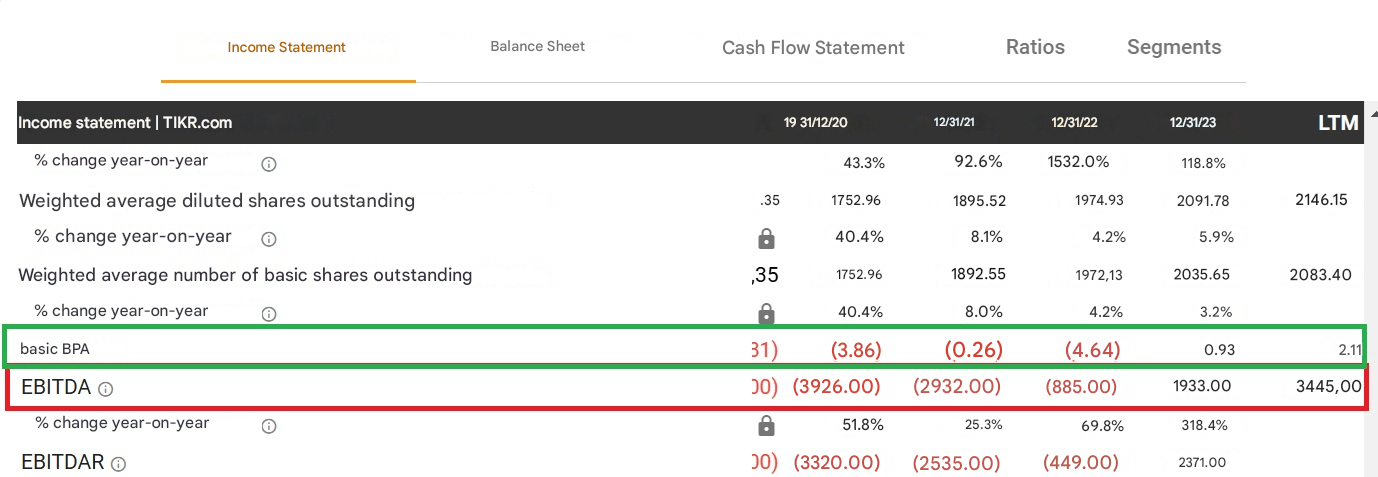

- Sonuçlar: Tüm otonom araç ve robotikleşme konusundaki belirsizliklere rağmen, Uber’in sonuçları sürekli bir yukarı yönlü trend gösteriyor. Zararı giderek azalıyor ve hatta geçen yıl, şirket tarihinde ilk kez kârlı bir yıl geçirdi. Üstelik bu yıl için de kârını artırmayı planlıyor. Bunu, Ar-Ge’ye yaptığı yatırımları artırdığı ve sürücü ağlarını otonom araçlarla entegre etmeye çalıştığı bir ortamda başarıyor.

Grafiği eklememiş olsam da, bugün piyasa, hisse senedini belirsizlik nedeniyle cezalandırıyor. Ancak Barron’s, bu korkunun halihazırda fiyatlara yansıdığını düşünüyor.

Uzun vadede, ve finansal firmanın görüşüne göre, Uber platformuna otonom araçları entegre ederek verimliliğini artırabilir. Böylece, hem insan sürücüleri hem de sürücüsüz filoları birleştirerek mobilite toplayıcısı konumuna gelebilir ve kullanılabilirlik ile güvenilirliği en üst düzeye çıkarabilir.

👉 Brokerları değerlendirmek isterseniz, şu makaleye göz atabilirsiniz: En İyi Aracı Kurumlar 2025: Artılar ve Eksiler

Kısaca, bunlar Barron’s raporunda 2025 için öne çıkan ve dikkat çekmek istediğim beş hisseydi. Peki, diğer beş hisseyi öğrenmek ister misiniz? Öyleyse, Rankia’nın ana kanalındaki videomuzu kaçırmayın!

Yine de sizin düşünceleriniz neler? Bu listeye eklemek istediğiniz başka bir hisse var mı? Fikirlerinizi benimle paylaşın, yorumlarınızı okuyacağım. Belki de bu sayede, topluluk olarak sağlam bir portföy oluşturabiliriz.