Borsa

Buffett İndikatörü Nedir ve Nasıl Çalışır?

Size bir soru sormama izin verin: Şu anda piyasa pahalı mı yoksa ucuz mu? Ve eğer pahalıysa herhangi bir nedenle bir düzeltme başlarsa dip noktasını nerede bulabiliriz?

Elbette kimsenin bu soruya kesin bir cevabı yok ancak bize yeterince yakın bir cevap bulmamıza yardımcı olabilecek oldukça güvenilir bir gösterge var: bugün size Warren Buffett'in onuruna adlandırılan 90'ların sonlarında ortaya çıkan Buffett Göstergesi'ni tanıtıyorum.

Buffett İndikatörü Nedir?

Buffett indikatörü, bir ülkenin toplam borsa değerinin ve GSMH'sinin (Gayri Safi Milli Hasıla) GSMH arasındaki ilişkiyi ölçen bir termometredir. Popüler olarak bir borsanın aşırı değerli mi yoksa düşük değerli mi olduğunu değerlendirmek için kullanılır.

Bu gösterge Warren Buffett tarafından 2000'li yıllarda popüler hale getirildi. Fortune ile yaptığı bir röportajda Buffett bu göstergenin kendisine borsanın belirli bir anda pahalı mı yoksa ucuz mu olduğunu belirlemede yardımcı olduğunu söyledi.

Röportajından bir alıntı bırakıyorum:

Muhtemelen belirli bir zamanda değerlemelerin nerede olduğunu gösteren en iyi bireysel ölçümdür [...] Benim için bu grafiğin mesajı şu: eğer yüzde oranı %70 ile %80 aralığına düşerse hisse senedi alımının çok iyi sonuç vermesi muhtemeldir. Eğer oran %200'e yaklaşırsa, 1999 ve 2000'in bir kısmında olduğu gibi ateşle oynuyorsunuz demektir. Buffett'ın Fortune dergisine yaptığı açıklamalar.

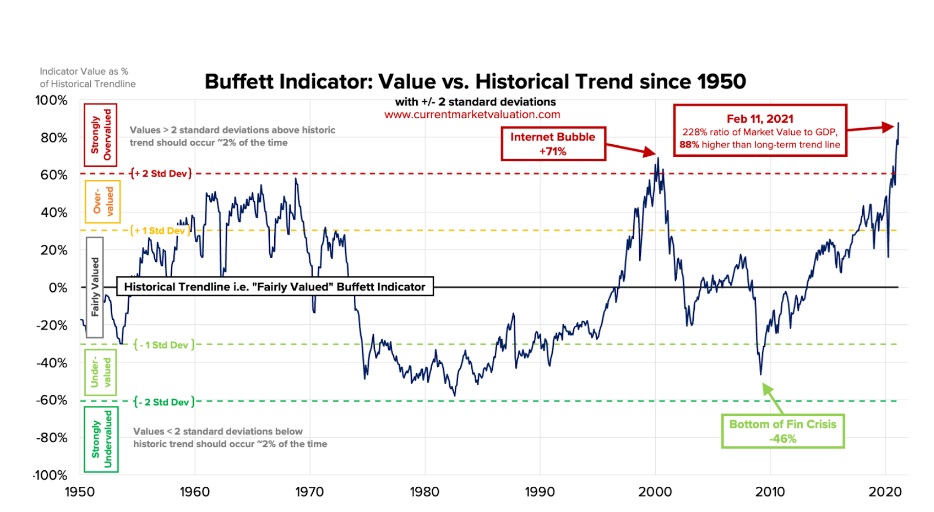

Göstergenin dot-com balonunun ortasında piyasanın açıkça aşırı değerlendiği bir dönemde doğmuş olması ilginçtir. Belki de bu sayede Buffett, bu finansal balona katılmaktan ve çok para kaybetmekten kaçınmayı başardı.

Buffett İndikatörü Nasıl Hesaplanır? | Formül

Gerçek şu ki Buffett İndikatörü herhangi bir başlangıç yatırımcısı için hesaplaması çok basittir: sadece bir ülkenin toplam borsa kapitalizasyonunu GSMH'sine bölmeniz yeterlidir. Ve işte bu kadar, Buffett'tan gelen basit ve tutarlı şeyler işe yarar, bu yüzden işler çok daha zor olabilir.

Hesaplama formülü şu şekilde tanımlanır:

- Buffett İndikatörü = (BKS/GSMH)*100

- Burada:

- BKS: Bir ekonominin toplam borsa kapitalizasyonudur.

- GSMH: Belirli bir zamanda bir ülkenin toplam üretimidir.

Kısa bir not: Bir ekonominin toplam borsa kapitalizasyonundan bahsettiğimizde sadece ana endeksinden bahsetmiyoruz. (Örneğin ABD'de SP500 veya İspanya'da Ibex 35.) Borsada işlem gören şirketlerin tamamından yani tüm endekslerinden bahsediyoruz; sadece seçici referans endeksinden değil.

Buffett İndikatörü Ne Gösterir?

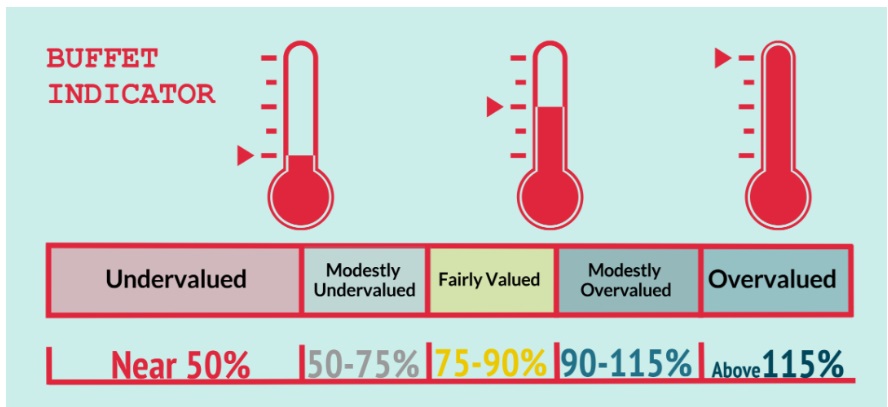

Buffett İndikatörü bir piyasanın pahalı veya aşırı değerli olup olmadığını ve tarihsel ortalamasının önemli ölçüde üzerinde olduğunda gösterir. Bu nedenle piyasanın aşırı değerli olduğunu düşünmek için kullanılan tipik eşik %90 veya daha fazladır. Ancak, "pahalı veya ucuz" yüzdelikleri şu şekildedir:

- Değerinin Altında: Tarihsel ortalamasının %50'sinden az.

- Değerinde: %75 ile %90 arasında.

- Çok Aşırı Değerli: %115'in üzerinde.

Örneğin eğer İndikatör %150 ise bu, ülkenin piyasa kapitalizasyonunun GSYİH'nın 1,5 katı olduğu anlamına gelir. Bu, borsanın büyüklüğünün ekonomiden daha büyük olduğunu gösterdiği için olası bir aşırı değerlenme ve/veya balon olduğunu düşündürebilir.

Öte yandan İndikatör %75'in altına düştüğünde bu, borsanın ekonominin büyüklüğüne kıyasla değerinin altında olduğunu ve belki de satın almak için iyi bir zaman olduğunu düşündürebilir.

Buffett İndikatörü yüksek seviyelerde olduğunda yatırımcılar genellikle hisse senedi fiyatlarında olası bir düzeltme veya düşüşü öngörürler. Bunun arkasındaki neden bir noktada hisse senedi fiyatlarının ülkenin temel ekonomik göstergeleriyle örneğin GSYİH büyümesi veya şirket kârlarıyla uyumlu hale gelmesi gerektiğidir.

Buffett İndikatörüne Göre Piyasa Pahalı mı, Ucuz mu?

Bu; her gün, her hafta, her ay ve her yılın milyon dolarlık sorusudur. Piyasa pahalı mı yoksa ucuz mu? Şüphesiz bu zor bir sorudur ancak Buffett göstergesine göre yanıtlayacağız.

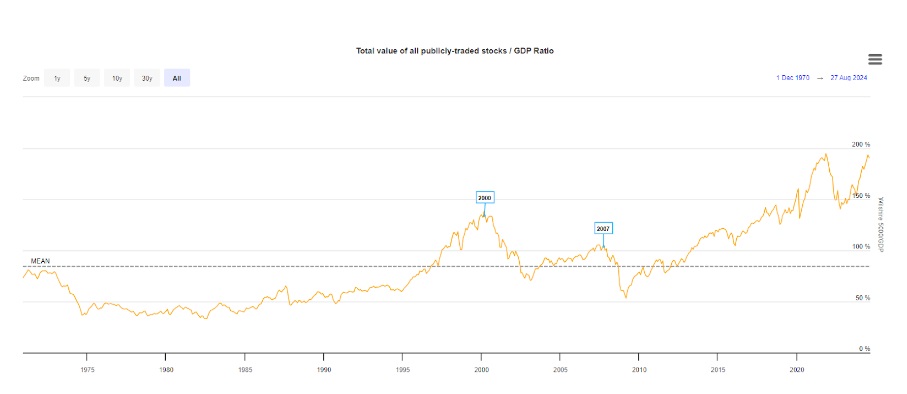

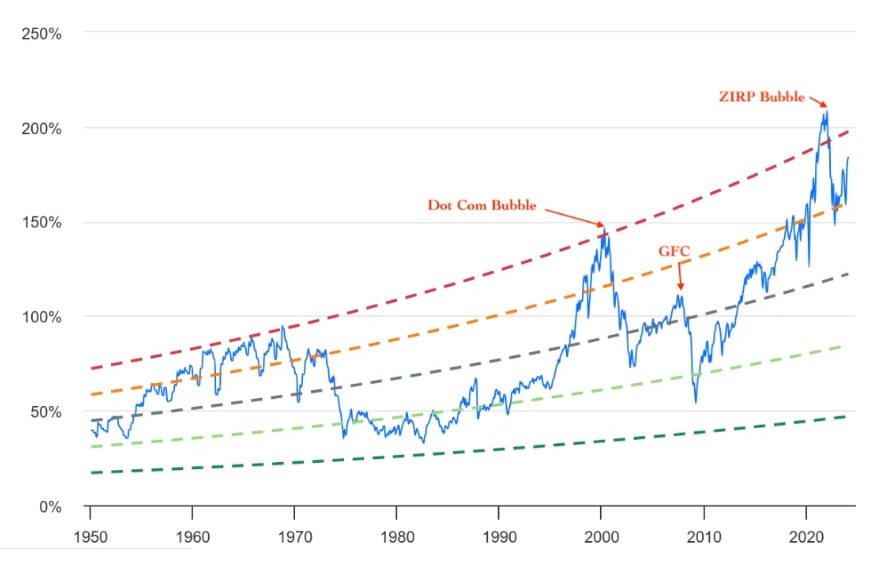

Şu anda gösterge yaklaşık %200 civarındadır (bu, ABD hisse senedi piyasasının ülke ekonomisinin iki katı büyüklüğünde olduğu anlamına gelir). Bu da Amerikan borsasının çok fazla değerli olduğunu belirlememize yol açar.

Bununla birlikte bu noktada belki de Buffett tarafından belirlenen seviyelerin biraz güncelliğini yitirdiğini eklemek gerekir. Çünkü bu gösterge 90'ların sonunda oluşturulduğunda on yıl sonra -2008 mali krizinden itibaren- merkez bankacılarımızın cömertliğiyle (likidite seli) parasal teşvikler yoluyla veya politikacılarımızın cömertliğiyle mali teşvikler (sübvansiyonlar, yabancı rekabete uygulanan tarifeler, vs.) yoluyla ucuz para dönemine gireceğimiz hatta her ikisiyle birden karşılaşacağımız hesaba katılmamıştı.

Buffett İndikatörüne Göre: Piyasanın Dip Noktası Nerede Bulunur?

Borsada bir çöküş senaryosunda Buffett İndikatörü düzeltmenin şiddetine bağlı olarak piyasanın "dip noktasına" dokunabileceği potansiyel seviyeleri tahmin etmemize yardımcı olabilir. Bu "dip" seviyelerinin üç olası seviyesini görelim:

- Ilımlı tahmin (Buffett İndikatörü seviyesi: %80-%90): Bu tahminde piyasa önemli ama kontrol edilebilir bir düzeltme yaşıyor olacaktır. Tarihsel olarak bu aralıktaki seviyeler ekonominin büyüklüğü ile ilişkili olarak hisse senedi piyasasının uygun değeri olarak kabul edilebilir ancak bu büyük ölçüde ilgili ekonomiye bağlıdır.

- Orta tahmin (Buffett İndikatörü seviyesi: %60-%70): Burada piyasa daha derin bir düzeltme içindedir ve hatta 26 aylık bir ekonomik durgunluk hakkında konuşuyor olabiliriz. Bu seviyelere ulaşılan son kriz örneği 2008 mali krizidir.

- Toplam iflas tahmini (Buffett İndikatörü seviyesi: %30-%50): Burada bir tarihi borsa çöküşü, finansal piyasalara olan güvenin büyük ölçüde kaybı ve hatta bir derin ekonomik depresyon, 1929 çöküşü gibi artık büyük sözlerden bahsediyoruz. Aşağıdaki grafikte ekonominin büyüklüğü ile ilişkili olarak piyasa kapitalizasyon oranının farklı yüzdelerine göre piyasa dipleri ayrıntılı olarak gösterilmektedir.

Buffett İndikatörü Güvenilir Mi?

Başlangıçta ve herhangi bir borsa analizinde olduğu gibi hiçbir gösterge %100 hatasız değildir ve elbette Buffett göstergesi de farklı değildir.

Bunu açıkladıktan sonra bu hatasız bir gösterge olmasa da ve diğer göstergelerin analizi ile birleştirilmesine uygun olsa da bize göreceli olarak doğru bir görüş sunabilir, pahalı veya ucuz terimleriyle nerede olduğumuzu ancak daha önce söylediğimiz gibi belki de aşırı alım veya aşırı satım seviyelerinin güncellenmesi uygun olabilir.

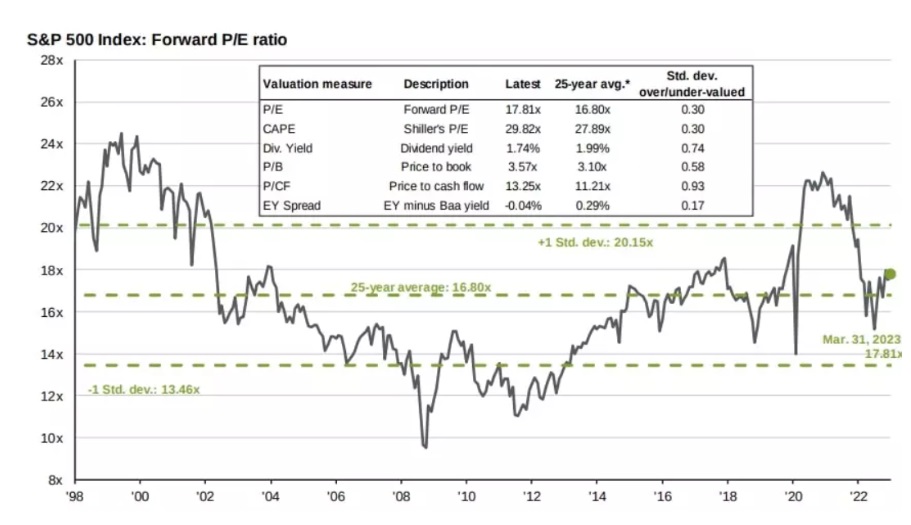

Örneğin başka bir metrik aracılığıyla başka bir yanıt vermek istiyorsak F/K oranı (fiyat-kazanç oranı) da kullanabiliriz. Burada şu anda S&P 500 için 27 katında olduğunu, tarihsel ortalama 18 katına karşılık geldiğini görüyoruz. Buffett göstergesi ile karşılaştırıldığında piyasanın aşırı değerli göründüğünü tekrar görüyoruz ancak daha az ölçüde.

Sonuç olarak Buffett İndikatörü şu anda piyasanın aşırı değerli mi yoksa aşırı satılmış mı olduğunu ve bu açgözlülük veya aşırı hırs zirvelerinin ve vadilerinin ne kadar sürdüğünü belirlememiz konusunda yardımcı olur.