Borsa

CAGR – Bileşik Yıllık Büyüme Oranı

CAGR (Bileşik Yıllık Büyüme Oranı) finans alanında belirli bir dönem boyunca bir yatırımın, şirketin veya herhangi bir finansal değişkenin performansını değerlendirmeye yardımcı olan önemli bir metriktir.

Bu araç yatırımcılar için özellikle faydalıdır çünkü yıllık dalgalanmaların gerçek performans algısını bozmasına izin vermeden bir yatırımın zaman içinde nasıl büyüdüğüne dair net ve doğru bir görüş sağlar.

CAGR Nedir ve Neden Önemlidir?

CAGR (Bileşik Yıllık Büyüme Oranı) bir yatırımın, işin veya herhangi bir finansal değişkenin zaman içindeki gelişimini ölçmeye olanak tanıyan ve bileşik büyümenin etkisini dikkate alan bileşik yıllık büyüme oranıdır. Başka bir deyişle, belirli bir dönemde bir miktarın ne kadar sabit bir hızla büyüdüğünü bize söyler.

Önemi yıllık getirilerin değişkenliğini basitleştirmesi ve bir yatırımın gerçek büyümesine dair net bir görüş sunmasında yatar. Hem yatırımcılar hem de şirketler için çok faydalıdır. Çünkü yatırım fırsatlarını karşılaştırmayı, geçmiş performansları değerlendirmeyi ve gelecekteki büyümeyi daha gerçekçi bir şekilde projelendirmeyi sağlar. Sadece yıl yıl değişiklikleri gözlemlemekten daha fazlasını yapar.

Yıllık Getiri vs. Basit Getiri

Kavramı daha iyi anlamak için basit getiri ile yıllıklandırılmış getiri arasında ayrım yapmak gerekir:

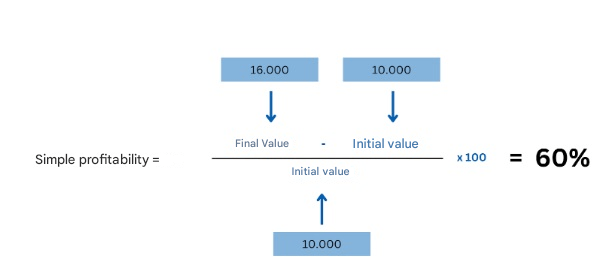

- Basit getiri: Bir yatırımın başlangıç değeri ile son değeri arasındaki yüzde farkı olarak hesaplanır, geçen süreyi veya getirilerin bileşikleşme etkisini dikkate almaz.

- Yıllık getiri (CAGR): Zaman içinde bileşik büyümeyi yansıtır ve başlangıç değerinden son değere ulaşmak için gerekli olan sürekli getiriyi gösterir.

Basit Getiri ve CAGR Arasındaki Fark

Diyelim ki bir hisseye 415.000 TL yatırım yapıyorsunuz ve beş yıl sonra yatırımın değeri 665.400 TL'ye yükseliyor.

O zaman basit getiri şöyle hesaplanır:

Eğer yerine koyarsak şunu elde ederiz:

Bu bize yatırımın toplamda %60arttığını söyler ancak her yıl hangi hızda büyüdüğünü söylemez.

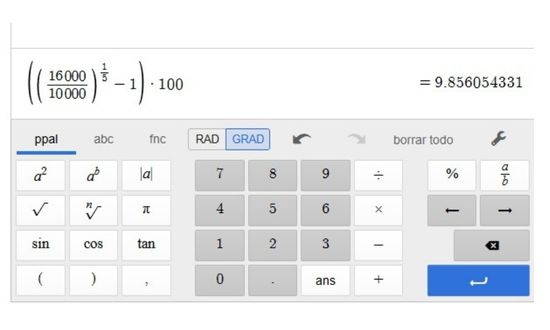

Öte yandan yıllık getiri oranı (CAGR): sabit yıllık büyüme oranını bilmek ister, CAGR formülünü kullanarak (bir sonraki bölümde açıklayacağız) ve yaklaşık yıllık %9,86 elde ederiz.

Fark, basit getiri toplam büyümeyi söylerken CAGR bize farklı sürelerdeki yatırımları karşılaştırma ve gerçek büyümeyi daha iyi anlama imkânı verir.

CAGR Nasıl Hesaplanır?

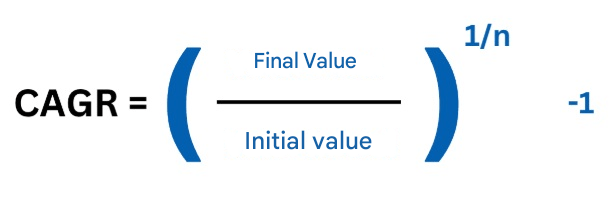

Öyleyse CAGR formülünü öğrenme ve pratik olarak nasıl uygulandığını görme zamanı. Aslında formül uygulaması çok basittir, çünkü sadece iki adımdan oluşur.

- Son değeri başlangıç değerine bölmek.

- Bu sonucu yıl sayısına bölünmüş 1 üssüne yükseltmek.

- 1 çıkar ve sonucu yüzdeye çevir.

Sonuç olarak, CAGR şu formülle hesaplanır:

Burada:

- Başlangıç Değeri: Yatırımın veya varlığın başlangıç noktasındaki değeridir.

- Son Değer: Analiz edilen dönemin sonunda yatırımın veya varlığın değeridir.

- n: Dönem sayısıdır (yıl).

Önceki örneğe göre uygularsak, aşağıdakileri elde ederiz:

Bu, ortalama olarak yatırımın yıllık %9,86 oranında büyüdüğü anlamına gelir ancak bazı yıllar daha yüksek, bazı yıllar ise daha düşük getiri sağlamış olabilir. İşte burada anahtar nokta: CAGR ile ilgilendiğimiz şey bir yatırımın belirli bir dönem boyunca normalleştirilmiş performansını bilmek, ve bu süre zarfında meydana gelen dalgalanmaları dikkate almamaktır.

CAGR önemlidir çünkü bir yatırımın veya işin net ve karşılaştırılabilir bir büyüme görünümü sunar. Bu da bilinçli ve gerçekçi kararlar almayı sağlar. Hem finansal analizde hem de uzun vadeli yatırım değerlemesinde temel bir araçtır.

Meta Platforms ile CAGR Örneği

CAGR hesaplamasını uygulamak için, Meta Platforms (META) ile gerçek bir örnek alalım:

- Bir yatırımcı, Ağustos 2021'de tarihi zirvelerinde iken Meta hisselerini 14.200 TL fiyatla satın alır.

- Daha sonra, Kasım 2022'de hisseler 3.400 TL'ye kadar keskin bir düşüş yaşar ancak yatırımcı yatırımını elinde tutmaya karar verir ve satmaz.

- Zamanla, hisse toparlanır ve 24 Şubat 2025 tarihinde Meta 25.400 TL fiyatla işlem görür.

Yatırımcı yaşadığı tüm bu dalgalanmalardan sonra Ağustos 2021'den Şubat 2025'e kadar olan dönemde yıllık getirisinin ne kadar olduğunu bilmek ister. Bu dönemde hisseler 25.400 TL'den işlem görmektedir.

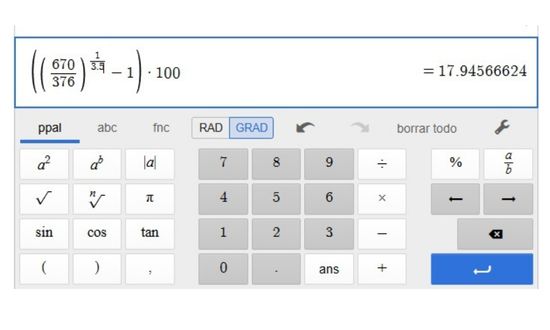

Formülü uyguluyoruz: *Bu arada örnekte 3,5 yıl koyduğuma dikkat edin. Bunun nedeni hisselerin Ağustos 2021'de alınmış olması ve Şubat 2025'te satılmış olmasıdır yani üç buçuk yıl sonra.

Bu, aşırı dalgalanmalara ve yoldaki tüm paniğe rağmen Meta'ya yapılan yatırımın 2021 zirvelerinden bu yana yıllık bileşik %17,9 oranında büyüdüğü anlamına geliyor yani durum üç buçuk yıllık dönemde yolda %67'lik bir düşüş yaşanmasına rağmen gerçekleşmiştir.

Formülü uygulayalım:

* Bu arada örnekte 3.5 yıl koyduğumu belirtmek isterim. Zira hisseler 2021 yılı Ağustos ayında alınmış ve 2025 yılı Şubat ayında yani 3,5 yıl sonra satılmıştır. Bu, aşırı oynaklığa ve yol boyunca yaşanan tüm paniğe rağmendir.

Meta'ya yapılan yatırımın bu üç buçuk yıllık dönemde %67'lik bir düşüş yaşamasına rağmen 2021'deki zirvelerinden bu yana %17,9'luk bir bileşik yıllık oranda büyüdüğü anlamına geliyor.

Bu örnek, CAGR'ın yatırımcıların bir yatırımın zaman içindeki gerçek büyümesini görmelerine nasıl yardımcı olduğunu, piyasa dalgalanmalarının bozulmasını ortadan kaldırarak elde edilen performansın net bir görünümünü sağladığını göstermektedir.

CAGR Nasıl Yorumlanır?

CAGR, bir yatırımın zaman içindeki büyüklüğünü anlamayı sağlar. Genel olarak:

- %5 CAGR, istikrarlı ve ılımlı bir büyümeyi ifade eder.

- %10 CAGR, sağlam ve sürdürülebilir bir büyümeyi gösterir.

- Meta örneğinde olduğu gibi %17,8 CAGR, yatırımcılar için çok güçlü ve çekici bir büyümeyi temsil eder ve genellikle %15'in üzerindeki herhangi bir yıllık büyüme için de böyledir.

CAGR ne kadar yüksekse, bir yatırım o kadar hızlı büyümüştür. Ancak her zaman daha yüksek bir CAGR daha düşük risk anlamına gelmez. Bu nedenle diğer faktörlerle birlikte analiz edilmelidir. Herkesin bildiği gibi Meta, yol boyunca %70'lik bir düşüş yaşamıştır. Bu yüzden çok yüksek CAGR'ye sahip şirketler de çok fazla dalgalanmaya maruz kalabilir.

Finans ve Yatırımlarda CAGR Ne için Kullanılır?

CAGR şu amaçlarla kullanılır:

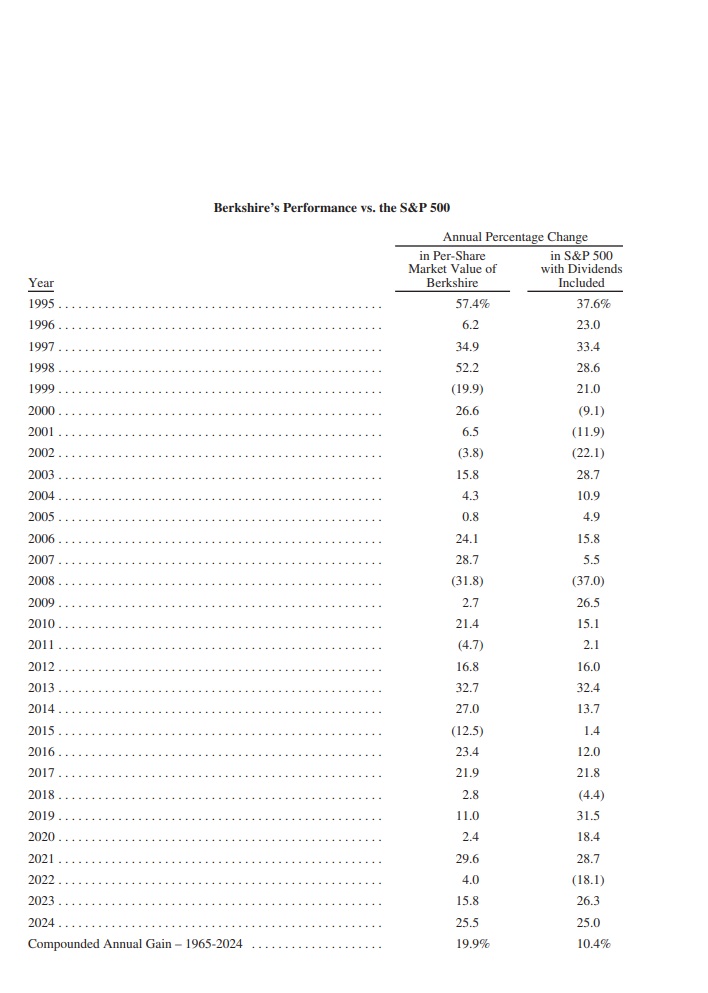

- Farklı yatırımlar arasında getirileri karşılaştırmak. Örneğin, son 69 yılda Berkshire Hathaway ile S&P 500'ü karşılaştırırsak Berkshire %19,9 CAGR elde etmiştir, oysa S&P 500 %10,4 elde etmiştir.

- Eğer bir yatırımcı 1964'te Berkshire'a 380.000 TL yatırmış olsaydı, bugün 2 milyar TL'dan fazlasına sahip olurdu.

- Eğer Berkshire yerine S&P 500'e yatırım yapmış olsaydı, yatırım yaklaşık 15.000.000 TL'ye (tam olarak 378,568$) dönüşmüş olurdu. Şüphesiz bu, bileşik faizin ve yol boyunca elde edilen nakit akışlarının yeniden yatırılmasının büyüsünün çok ilginç bir örneğidir.

Bu, zamanla daha yüksek bir CAGR'nin yaratabileceği muazzam farkı gösterir.

- Yatırım fonları ve hisse senetlerinin performansını değerlendirme: Hangi varlıkların zamana göre en iyi ayarlanmış getirileri sunduğunu belirlemek için kullanılır.

- Şirketlerin ve projelerin büyüme analizi: Uzun vadeli işlerde gelir, kar ve diğer finansal göstergelerin gelişimini tahmin etmek için kullanılır.

İyi Bir CAGR Nedir?

Tanım gereği iyi bir CAGR yoktur. Farklı yatırımları karşılaştırmak ve alınan riske göre en iyi getiriyi bulmak için kullanışlıdır.

Kişisel olarak hisse senetlerine yatırım yaparken yıllık %15'lik bir IRR arıyorum. Bu IRR'yi hesaplamak için hisse fiyatının beklenen gelişiminin CAGR'sini ve varsa yıllık temettü getirisini topluyorum.

Başlangıç Değeri Negatifse CAGR Nasıl Hesaplanır?

Başlangıç değeri negatifse CAGR hesaplaması uygulanamaz, çünkü bileşik büyüme açısından anlam ifade etmez. Bu durumlarda karlılığı değerlendirmek için TIR (İç Getiri Oranı) gibi diğer metrikleri kullanmak daha uygundur.

| Artılar | Eksiler | ||

| ✅ Farklı yatırımları kolayca karşılaştırmayı sağlar. | ❌ Gerçekvarlık volatilitesini yansıtmaz. | ||

| ✅ Getirilerin dalgalanmasını yumuşatır. | ❌ Kısa dönemlerde veya aşırı değerlerle yanıltıcı olabilir. | ||

| ✅ Uzun vadeli projeksiyonlar için faydalıdır. | ❌ Ara nakit akışlarının etkisini dikkate almaz. |

| Artılar | Eksiler |

| ✅ Farklı yatırımları kolayca karşılaştırmayı sağlar. | ❌ Gerçekvarlık volatilitesini yansıtmaz. |

| ✅ Getirilerin dalgalanmasını yumuşatır. | ❌ Kısa dönemlerde veya aşırı değerlerle yanıltıcı olabilir. |

| ✅ Uzun vadeli projeksiyonlar için faydalıdır. | ❌ Ara nakit akışlarının etkisini dikkate almaz. |

Sonuç olarak CAGR yıllık dalgalanmaların bozulmasını ortadan kaldırarak bir yatırımın zaman içindeki gerçek büyümesini ölçmek için önemli bir araçtır. Farklı varlıkların getirilerini karşılaştırmak ve risk ayarlı performanslarını değerlendirmek için esastır.