Borsa

Borsada Yatırım Yapmanın Riskleri

Burada, borsada yatırım yapmanın risklerini, özellikle de karşılaşabileceğimiz en temel riskleri mercek altına alıp analiz edeceğiz. Borsada yatırım yapmak her zaman dikkate almamızı gerektiren bir dizi risk içeriyor: piyasa riski, kur riski veya likidite riski. Yatırım yaparken hangi risklere maruz kalıyorsunuz?

Finansal Piyasalarda Yatırım Yaparken Karşılaştığımız Başlıca Riskler

| Borsada yatırım yapmanın riskleri | |

| Piyasa riski | |

| Likidite riski | |

| Sistematik olmayan risk | |

| Operasyonel risk | |

| Karşı taraf riski | |

| Kur riski | |

| Yasal düzenleme riski | |

| Fiyat riski | |

| Enflasyon riski | |

| Faiz oranı riski |

| Borsada yatırım yapmanın riskleri |

| Piyasa riski |

| Likidite riski |

| Sistematik olmayan risk |

| Operasyonel risk |

| Karşı taraf riski |

| Kur riski |

| Yasal düzenleme riski |

| Fiyat riski |

| Enflasyon riski |

| Faiz oranı riski |

Piyasa Riski (Sistematik Risk )

Borsada yatırım yapmanın riskleri arasında ilk sıraya piyasa riskini koyabiliriz. Yatırımcıların çokça maruz kaldığı bu risk, hisse senetleri veya tahviller gibi finansal ürünlerin fiyatlarında dalgalanmaların yaşanması riskidir. Bu, piyasada bir düşüş yaşandığında, yatırım yapılan varlığın, örneğin bir şirketin hisse senetlerinin satın alma değerinin bir kısmını kaybetmesi olasılığıdır. Bu riskte, piyasanın karşılaştığı değişkenlik ve oynaklık gibi diğer faktörler kadar ekonomik döngüler de de rol oynar. Piyasa riski, tüm riskler arasında en geniş etkiye sahip risk türüdür ve tahviller, fonlar, hisse senetleri ve diğer yatırım ürünleri gibi tüm finansal varlıkları kapsar.

Piyasa riskini minimize etmeye çalışmak için yatırım portföyünüzü çeşitlendirmek çok önemlidir. Protföy çeşitlendirme yaklaşımı sayesinde portföyünüzdeki bir hisse senedi veya başka bir finansal varlık değer kaybetse bile yükselişe geçen diğer varlıklar bu kaybınızı telafi edebilir böylece portföyünüzdeki tüm varlıkların değer kaybetmesini önlemiş olursunuz.

Likidite Riski

Bu risk, portföyünüzde bulunan bir menkul kıymeti satmak veya nakde dönüştürmek istediğinizde ortaya çıkabilir. Bir menkul kıymeti satmak istediğiniz anda o menkul kıymete alıcı gelmediğinde ve piyasadaki likidite eksikliği sizi daha düşük bir fiyata satmaya zorladığında likidite riski ortaya çıkabilir. Bu nedenle, yatırım yaparken şirketin piyasa değerine dikkat etmeliyiz çünkü piyasa değeri büyük bir şirkete yatırım yapmakla piyasa değeri düşük olan bir şirkete yatırım yapmak aynı şey değildir: ilkinde likidite riski her zaman daha az olacaktır. Ayrıca, şirketin hisse fiyatının makas aralığına da dikkat etmeliyiz, bu bize hisselerin likidite derecesini gösterecektir.

Sistematik Olmayan Risk

Sistematik olmayan risk, her şirketin kendine özgü olan her türlü risk olarak kabul edilir, bunlar her şirkete özel belirli faktörlerinden kaynaklanan risklerdir. Bu tür riskler sadece şirketin kendisini etkiler ve piyasanın geri kalanını etkilemez. Optimal bir portföy elde etmeye yönelik çeşitlendirme gibi uygun bir çeşitlendirme stratejisi kullanılarak azaltılabilen veya kontrol edilebilen bir risk olması nedeniyle, sistematik olmayan risk, genellikle çeşitlendirilebilir bir risk olarak kabul edilir.

Sistematik riski önlemek için yatırımcıların yatırım yapmadan önce her zaman şirketi derinlemesine incelemesi ve rekabet, sektör ve piyasa ile karşılaştırmalı olarak değerlendirmesi önerilir.

Operasyonel Risk

Bu risk, halka açık şirketlerin maruz kaldığı, süreçler, insanlar, teknoloji, dahili sistemler gibi bileşenleri etkileyebilen hatalar veya eksikliklerden kaynaklanan tüm finansal kayıpları kapsar, .

Operasyonel risk, şirketin, politik, ekonomik ve sosyal çevre gibi dışsal faktörlerdeki değişikliklerden kaynaklanan kayıplarını dikkate almaz. İnsan hatasının veya bilgisayar algoritmasının (HFT) yol açtığı bir FlashCrash operasyonel riske örnek olarak gösterilebilir.

Şirketlerin, faaliyetlerinin düzgün işleyişini etkileyebilecek operasyonel sorunları kontrol etmek ve önlemek için aldıkları önlemleri inceleyerek Operasyonel riski önleyebiliriz.

Karşı Taraf Riski

Bu risk, alım satım işlemlerinde taraflardan biri yükümlülüğünü yerine getirirken, diğer tarafın yükümlülüğünü eşzamanlı olarak yerine getirmemesi durumunda ortaya çıkar. Organize bir piyasada gerçekleştirilen işlemlerden bu risk ortadan kaldırılmıştır. Türev varlıklarda ise takas odasının (Clearing House) varlığı bu riski önler. Bu çözümün, özellikle organize olmayan Tezgah üstü piyasalarda (OTC) piyasalarda, hisse senedi piyasalarının tasfiye işlemlerinin karmaşık olması nedeniyle uygulanması kolay değildir,

Kur Riski

Bu risk, kendi para biriminizden farklı bir para biriminde yatırım yaptığınızda ortaya çıkar: para birimini değiştirdiğinizde, yatırım yaptığınız varlığın ihraç edildiği ülkenin yerel para biriminde bir değişiklik veya devalüasyon yapıldığında yatırımınızın bir kısmını kaybedebilirsiniz. Türkiye'deki yatırımcılar açısından, fiyatı TL dışındaki kurlar cinsinden belirlenen tüm varlıklara yapılan yatırımlarda bu risk mevcuttur. Örneğin, Amerikan veya Avrupa hisselerine yatırım yapmak istediğinizde TL'nin dolar veya avro karşısında değer kazanması sizin lehinize, satmak istediğinizde ise sizin aleyhinizde olacak bir gelişmedir.

Belli başlı dünya piyasaları dışındaki piyasalara yapılan yatırımlarda bu risk özellikle yüksektir. Örneğin, Arjantin'deki bir şirkete veya yerel para birimi 7 temel para birimi (ABD doları, avro, sterlin, Japon yeni, İsviçre frangı, Avustralya doları, Kanada doları) arasında bulunmayan ve güçsüz olan herhangi bir ülkeye yatırım yaparsanız ve sonrada yerel para biriminde devalüasyon yapılırsa, yatırımınızın değeri sadece dolar, avro gibi temel para birimleri cinsinden değil, çapraz kurlar üzerinden TL cinsinden de düşebilir çünkü yatırımınız o ülkenin yerel para birimi üzerinden fiyatlandırılmıştır. Yatırımınızı nakde çevirip başladığınız kura geri dönmek istediğinizde yerel para birimindeki devalüasyon veya değer kaybı nedeniyle ana paranızın eridiğini görebilirsiniz.

Yasal Düzenleme Riski

Bu risk türü doğrudan piyasaya bağlı değildir, ancak belirli sektörleri veya genel olarak piyasayı etkileyebilecek yasaları değiştirme veya oluşturma yetkisine sahip olan yasama organlarına bağlıdır. Yatırım yapmadan önce yasalaşmaları halinde yatırım yapılan menkul kıymetlerin değerini olumsuz etkileyebilecek kanun teklifleri her zaman dikkate alınmalıdır.

Bu risk, yasalarda istikrarın olmadığı ve genellikle piyasa kurallarını değiştiren yasaların bir anda çıkarıldığı ve bunun sonucunda yatırımın değerinin veya likiditesinin aniden düştüğü gelişmekte olan ülkelerde de daha yüksektir.

Fiyat Riski

Fiyatın düşmesi yatırımının değer kaybetmesine neden olacağı için yatırımcının genellikle en çok dikkate aldığı risklerden biridir. Bir yatırımın fiyatını, esas olarak arz ve talebi etkileyen çeşitli faktörler belirler.

Fiyat riski en çok bilinen risklerden biridir. Şirketlerin hisse senetlerinin veya diğer finansal araçların fiyatlarındaki dalgalanmalar dünya piyasalarında her gün rastladığımız bir durumdur. Fiyat değişkeni, fiyatı yükselten veya düşüren bir dizi başka değişkene bağlı olduğu için fiyat riski de diğer risklere tabidir .

Enflasyon Riski

Enflasyon riski yatırımcıların değerlendirmelerinde en çok öne çıkan risklerden biridir. Eğer enflasyon oranı yatırımımızın getirisinden yüksekse, yatırım yaptığınız paranın satın alma gücü düşecek ve sonuç olarak negatif reel getiri elde etmiş olacaksınız. Diğer bir deyişle, enflasyon yatırımın reel getirisini azaltır bununla birlikte tarihsel olarak hisse senetlerinin getirileri enflasyonun üzerinde seyrettiği saptanmıştır.

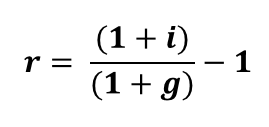

Enflasyon riskini hesaplamak için önce yatırımın reel getiri oranını hesaplamak gerekir. Reel getiri oranı formülüne göre, yatırımın reel getirisi, ilgili varlığın nominal getirisinden enflasyonun neden olduğu satın alma gücü kaybını düşülerek hesaplanır. Bir yatırımın reel getirisi, pozitif veya negatif olabilir yani yatırım reel olarak kar veya zararla sonuçlanabilir.

Reel getiri oranı formülü:

Reel getiri oranı formülü:

Yukarıdaki formülde:

- r = reel getiri oranı

- i = nominal getiri

- g = enflasyon oranı

Faiz Oranı Riski

Bu risk, yatırımlarınızın faiz oranlarında meydana gelebilecek olası değişikliklere karşı duyarlılığını etkiler. Faiz oranı riski, esas olarak tahviller ve imtiyazlı hisse senetleri gibi sabit gelir sağlayan yatırımların yanı sıra borçlu şirketleri etkiler çünkü faiz oranındaki bir değişiklik olduğunda geri ödenmesi gereken borç miktarı değişir.

Borsada Yatırım Yapmanın Riskleri Nasıl Minimize Edilebilir

Tanımlanan her bir riski nasıl minimize edebileceğinizi aşağıda açıklıyoruz:

| Risk | Nasıl minimize edebiliriz | ||

| Piyasa Riski | Çeşitlendirilmiş bir portföy oluşturun | ||

| Likidite Riski | Şirketin piyasa değerine dikkat edin | ||

| Sistematik Olmayan Risk | Yatırım yapmadan önce şirketi inceleyin | ||

| Kur Riski | Alım-satım yapmadan önce döviz kurlarını inceleyin | ||

| Yasal düzenleme riski | Ülkedeki yasama çalışmaları ile ilgili gelişmelerini yakından takip edin | ||

| Fiyat riski | Varlığın arz ve talebini inceleyin | ||

| Enflasyon riski | Portföyünüzü ve kısa ve uzun vadeli görünümü takip edin | ||

| Faiz oranı riski | Faiz oranlarındaki olası değişiklikleri dikkatle izleyin | ||

| Operasyonel risk | Şirketin aldığı bu tür riskleri önleme tedbirlerini dikkate alın | ||

| Karşı taraf riski | Türevler varlıklarda bu risk Takas Odası ile önlenir |

| Risk | Nasıl minimize edebiliriz |

| Piyasa Riski | Çeşitlendirilmiş bir portföy oluşturun |

| Likidite Riski | Şirketin piyasa değerine dikkat edin |

| Sistematik Olmayan Risk | Yatırım yapmadan önce şirketi inceleyin |

| Kur Riski | Alım-satım yapmadan önce döviz kurlarını inceleyin |

| Yasal düzenleme riski | Ülkedeki yasama çalışmaları ile ilgili gelişmelerini yakından takip edin |

| Fiyat riski | Varlığın arz ve talebini inceleyin |

| Enflasyon riski | Portföyünüzü ve kısa ve uzun vadeli görünümü takip edin |

| Faiz oranı riski | Faiz oranlarındaki olası değişiklikleri dikkatle izleyin |

| Operasyonel risk | Şirketin aldığı bu tür riskleri önleme tedbirlerini dikkate alın |

| Karşı taraf riski | Türevler varlıklarda bu risk Takas Odası ile önlenir |

Tüm bu risklere ek olarak, hisse senedi fiyatlarını etkileyebilecek diğer riskler arasında, terör saldırıları, felaketler, savaşlar gibi daha az rastlanan risk türleri ve kontrol edilemeyen başka olaylar da sayılabilir. 2020 'de yaşadığımız Covid pandemisi gibi beklenmedik riskler gerçek bir siyah kuğu olayı, yani ihtimal dışı olarak görülen durumları ortaya çıkarabilir.