Borsa

Aktif Kârlılık (ROA) Nedir ve Nasıl Hesaplanır?

Aktif Kârlılık (ROA), bir şirketin karlılığını toplam varlıklarına oranlayarak ölçen finansal bir göstergedir. Yüksek bir ROA (Return on Assets) değeri, şirketin varlıklarını kullanarak yüksek karlar elde ettiği anlamına gelirken, düşük bir ROA ise varlıkların yeterince karlı olmadığını gösterir. Bu gösterge, şirketin net karını toplam varlıklarıyla bölerek hesaplanır ve sonuç genellikle yüzde olarak ifade edilir.

Örneğin, %20'lik bir ROA, her 100 TL'lik varlık için şirketin 20 Türk Lirası net kar elde ettiği anlamına gelir. Bu durumda, yüksek bir ROA, şirketin daha az varlık ile belirli bir kar seviyesine ulaşabildiğini ve bu varlıkları sürdürmek için daha az yatırım yapılması gerektiğini gösterir.

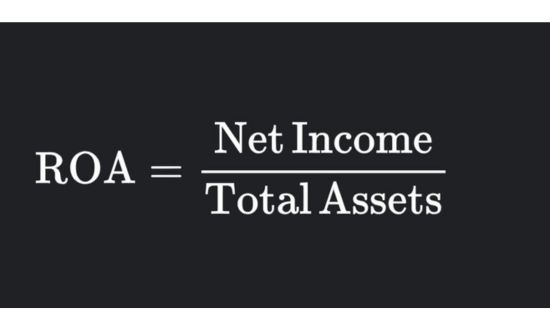

Aktif Kârlılık (ROA) Formülü Nedir?

ROA'nın hesaplama formülü, net karı payda olarak alır; bu, şirketin tüm giderleri, amortismanları, faizleri ve vergileri düşüldükten sonra elde ettiği kazançtır ve bu bilgi gelir tablosundan alınır. Pay kısmında ise şirketin toplam varlıkları yer alır; bu varlıklar şirketin sahip olduğu tüm mallar veya haklardır ve bu varlıklardan gelecekte bir getiri beklenir.

Aktif Kârlılık (ROA) Neden Önemlidir?

ROA, yatırımcıların ve finans analistlerinin şirketlerin varlıklarını kullanarak kar üretme verimliliğini karşılaştırmalarına olanak tanır ve bu nedenle önemli bir metriktir. Daha yüksek bir ROA, şirketin varlıklarını daha verimli bir şekilde yönettiğini ve kar ürettiğini gösterir. Ancak ROA'nın mükemmel bir ölçüm olmadığını ve bazı sınırlamaları olduğunu unutmamak önemlidir. Örneğin, bu oran şirketin sermaye maliyetini veya borç yapısını hesaba katmaz, bu da karlılık hakkında çarpık bir resim sunabilir.

Ayrıca, ROA bir dönemden diğerine önemli ölçüde değişebileceği için daha uzun bir dönemde değerlendirilmesi önerilir. Bunun yanı sıra, ROA gibi diğer karlılık oranlarının da, aynı sektörde faaliyet gösteren şirketler arasında karşılaştırılması gerektiği hatırlatılmalıdır.

Aktif Kârlılık (ROA) Nasıl Yorumlanır?

ROA'yi yorumlamak için aşağıdaki aralıkları dikkate almalıyız:

- 0 - 0,5 = düşük ROA

- >0,5 = kabul edilebilir ROA

Peki ROA'm Negatif Olursa Ne Olur?

Negatif ROA, şirketin kar değil, zarar ettiği anlamına gelir. Bu durumda oranın payı negatif olduğundan sonuç negatif olur.

Aktif Kârlılık (ROA) Diğer Finansal Metriklerle Nasıl Karşılaştırılır?

ROA (Aktif Kârlılık), bir şirketin varlıkları üzerinden ne kadar kar elde ettiğini gösteren önemli bir finansal metriktir. Bu gösterge, Özsermaye Getirisi (ROE) ve Yatırım Getirisi (ROI) gibi diğer finansal metriklerle karşılaştırılabilir. Her bir metriğin, şirket performansını değerlendirirken farklı yönleri ele aldığını unutmamak önemlidir, bu da onları kıyaslayarak firmanın finansal durumu hakkında daha kapsamlı bilgi edinmemizi sağlar.

- Örneğin, ROE, şirketin özsermayesi üzerinden elde ettiği karı ölçer ve genellikle sektör içindeki şirketler arasında karşılaştırma yapmak için kullanılır.

- ROI ise belirli bir yatırımın maliyetine göre sağladığı net getiriyi hesaplar ve yatırımların karlılığını değerlendirir.

- ROA ise şirketin toplam varlıklarının ne kadar etkili kullanıldığını gösterir. ROA'nın, özellikle sermaye yapısı farklılıkları nedeniyle, her sektörde veya her şirkette aynı şekilde değerlendirilmemesi gerektiğini de belirtmek önemlidir.

Aktif kârlılık, sermaye maliyetiyle karşılaştırıldığında da şirketin finansman maliyetlerini karşılama kapasitesini ölçebilir. Eğer ROA, sermaye maliyetinden yüksekse, şirketin yatırımlarından uygun bir getiri sağladığı ve çekici bir yatırım olarak görülebileceği anlamına gelir. Ancak, ROA'nın sermaye maliyetinden düşük çıkması, firmanın yeterli getiri üretemediğini ve potansiyel olarak daha az çekici bir yatırım olduğunu gösterir.

Sermaye yapısı da varlık getirisi üzerinde önemli bir etkiye sahiptir. Örneğin, yüksek oranda borç kullanımı, borçlardan kaynaklanan faizlerin vergi kalkanı olarak işlev görmesi nedeniyle ROA'yı artırabilir. Ancak, bu durum aynı zamanda şirketin finansal risklerini de artırabilir, bu yüzden dikkatli bir şekilde yönetilmesi gerekmektedir.

ROA, Farklı Sektörlerden Şirketleri Karşılaştırmak İçin Kullanılır Mı?

Teoride, aktif kârlılık (Return on Assets), farklı sektörlerden şirketleri karşılaştırmak için kullanılabilir; ancak, sektör özelliklerinin sonuçları etkilemesi nedeniyle bu yöntem sıklıkla önerilmez. Örneğin, finans sektöründe faaliyet gösteren bir firma ile madencilik sektöründeki bir şirket, sermaye ihtiyaçları ve beklenen kazançlar açısından büyük farklılıklar gösterebilir.

En uygun yaklaşım, ROA'yı aynı sektördeki diğer şirketlerle karşılaştırmaktır. Bunun yanı sıra, şirketin bulunduğu büyüme ya da konsolidasyon dönemi gibi döngüsel faktörler de göz önünde bulundurulmalıdır.

Bir şirketin ROA'sı, sermaye yapısı, varlık yönetimi verimliliği ve yatırımların kalitesi gibi çeşitli faktörlerden etkilenebilir; bu nedenle, ROA'yı tek karşılaştırma ölçütü olarak kullanmak yanıltıcı olabilir.

Daha doğru bir karşılaştırma yapabilmek için, sektörün karlılığı, şirketin büyüklüğü, finansal risk gibi iş sonuçlarını etkileyebilecek çeşitli faktörler dikkate alınmalıdır.

Şirketin geçmiş dönemlerdeki ROA'ları ile karşılaştırma yapmak da yararlı olabilir. Bu, göstergenin zaman içinde nasıl bir gelişim gösterdiğini anlamamıza yardımcı olur.

Son olarak, pazarı ve organizasyonu analiz etmek önemlidir. Çünkü ROA, ekonomik koşullardaki değişimler ve şirket içindeki değişiklikler nedeniyle zaman içinde önemli ölçüde değişebilir.

👉 2024 yılında nereye yatırım yapılması gerektiğini merak ediyor ve seçenekleri değerlendirmek istiyorsanız yazımızı okuyabilirsiniz: “2024’te Nereye Yatırım Yapmalı? En İyi Yatırımlar”.

Bir Şirket ROA’sı Nasıl İyileştirebilir?

Bir şirketin ROA'sını iyileştirmenin birkaç yolu vardır:

- Satışları Artırın: Etkili pazarlama stratejileri uygulayarak daha fazla müşteri çekmek.

- Maliyetleri Azaltın: Gereksiz harcamaları kısmak ve üretim ile kaynak kullanımında verimliliği artırmak.

- Verimliliği Artırın: Etkili yönetim sistemlerini hayata geçirmek ve kalite yönetimi uygulamalarını benimsemek.

- Varlıklara Yatırım Yapın: Üretken varlıklara, örneğin makineler, teknoloji veya fikri mülkiyet gibi alanlara yatırım yaparak, daha yüksek gelirler elde etmek veya uzun vadeli maliyetleri düşürmek.

ROA’nın Sınırlamaları

ROA'nın temel sınırlaması, şirketin kaldıraç seviyesini hesaba katmamasıdır. Bu durum, öz sermayeyi hesaba katan ROE (Return on Equity - Öz Sermaye Getirisi Oranı) ile karşılaştırıldığında daha belirgin hale gelir. ROA'da, yatırımcıların getirisi (net kar), hem yatırımcılar hem de borç verenler tarafından finanse edilen varlıklarla karşılaştırılır.

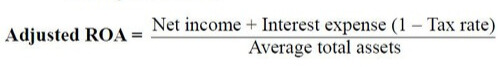

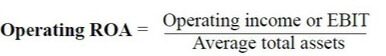

Bu tutarsızlığı gidermek için aşağıdaki alternatif formüller kullanılabilir:

Formüllerde, t vergi oranıdır, EBIT ise işletme sonucudur.

Aktif Kârlılık (ROA) Hesaplama Örneği

Aşağıdaki veriler üzerinden bir örnek verelim (tüm değerler Türk Lirası cinsindendir):

- Borçlar: 10,000 TL

- Öz Sermaye: 15,000 TL

- EBIT (İşletme Geliri): 8,000 TL

- Faiz Giderleri: 500 TL

- Vergiler: 1,875 TL

Varlıkların toplamı, borçlar ile öz sermayenin toplamına eşittir:

- Varlıklar = Borçlar + Öz Sermaye = 10,000 TL + 15,000 TL = 25,000 TL

Net geliri hesaplamak için, EBIT'ten faizleri ve vergileri çıkarırız:

- Net Gelir = EBIT - Faizler - Vergiler = 8,000 TL - 500 TL - 1,875 TL = 5,625 TL

Bu durumda, ROA şöyle hesaplanır:

- ROA = Net Gelir / Toplam Varlıklar = 5,625 TL / 25,000 TL = 0.225

Bu sonuca göre, şirket her 100 TL'lik varlık başına 22.5 TL net kar elde etmektedir.

Aktif Kârlılık, şirketlerin varlık getirisini ölçmek için kullanılan önemli bir finansal metriktir. Bu oran, şirketin varlıklarını ne kadar etkili kullandığını ve elde edilen net kar miktarını gösterir. Özellikle finansal analiz yaparken ROA, şirketler arası veya sektörel karşılaştırmalar için önemli bir gösterge olarak değerlendirilir. Ancak, bu karşılaştırmalar yapılırken, sektörel farklılıklar, şirket büyüklükleri ve operasyonel yapılar gibi faktörler göz önünde bulundurulmalıdır.