Borsa

Avrupa Merkez Bankası Faiz Kararı: 2025 Takvimi ve Analiz

Birçok faktör finansal piyasaları doğrudan ya da dolaylı olarak etkileyebilir. Bu faktörler arasında yer alan Avrupa Merkez Bankası (AMB) takvimi piyasalar üzerinde şüphesiz kritik bir role sahiptir.

Bu nedenle, bir yatırımcı olarak, merkez bankasının para politikalarının belirlendiği toplantılar ve fırsatlar hakkında güncel kalmak önemlidir. Aşağıda, 2025 yılına yönelik Avrupa Merkez Bankası toplantı takvimini sizler için derledik

Bir Sonraki AMB Toplantısı Ne Zaman Olacak?

Avrupa Merkez Bankası (AMB) Yönetim Kurulu tarafından düzenlenen iki tür toplantı vardır:

- Para politikası kararları için düzenlenen toplantılar: Bu toplantılar her 6 haftada bir gerçekleştirilir. Bu toplantılarda, AMB Yönetim Kurulu ekonomik ve finansal durumu değerlendirir ve faiz oranlarına yönelik karar alır. Buna ek olarak, bu toplantılarda Euro bölgesinde fiyat istikrarını korumak için diğer para politikası önlemlerine yönelik kararlar da alınabilir. Bir sonraki toplantının 30 Ekim 2025'te yapılması planlanıyor .

- Diğer tür kararlar için düzenlenen toplantılar: Bu toplantılar her 2 haftada bir gerçekleşir. Para politikası kararlarıyla doğrudan ilgili olmayan konuları kapsarlar. Örneğin, bankacılık denetimi, finansal istikrar ve AMB'nin diğer idari ve organizasyonel konuları bu toplantı kapsamında tartışılır.

Avrupa Merkez Bankası Takvimi: 2025 Yılı Toplantı Tarihleri

Şimdi, AMB'nin Frankfurt'ta düzenleyeceği para politikası toplantılarının 2025 takvimine göz atalım:

- 30 Ocak 2025

- 6 Mart 2025

- 17 Nisan 2025

- 5 Haziran 2025

- 24 Temmuz 2025

- 11 Eylül 2025

- 30 Ekim 2025

- 18 Aralık 2025

👉 Para politikası hareketleri hakkında güncel bilgilere sahip olmak istiyorsanız bir sonraki FED toplantısının ne zaman olacağını öğrenin.

AMB'nin Ana Görevi Nedir?

Avrupa Merkez Bankası (AMB)'nin ana hedefi, Euro bölgesinde fiyat istikrarını korumaktır. Bu da düşük, istikrarlı ve öngörülebilir enflasyonu korumak anlamına gelir. Bu hedef son yıllarda gerçekleşmemiştir ve bu yüzden faiz oranlarında birçok hareketlilik gördük.

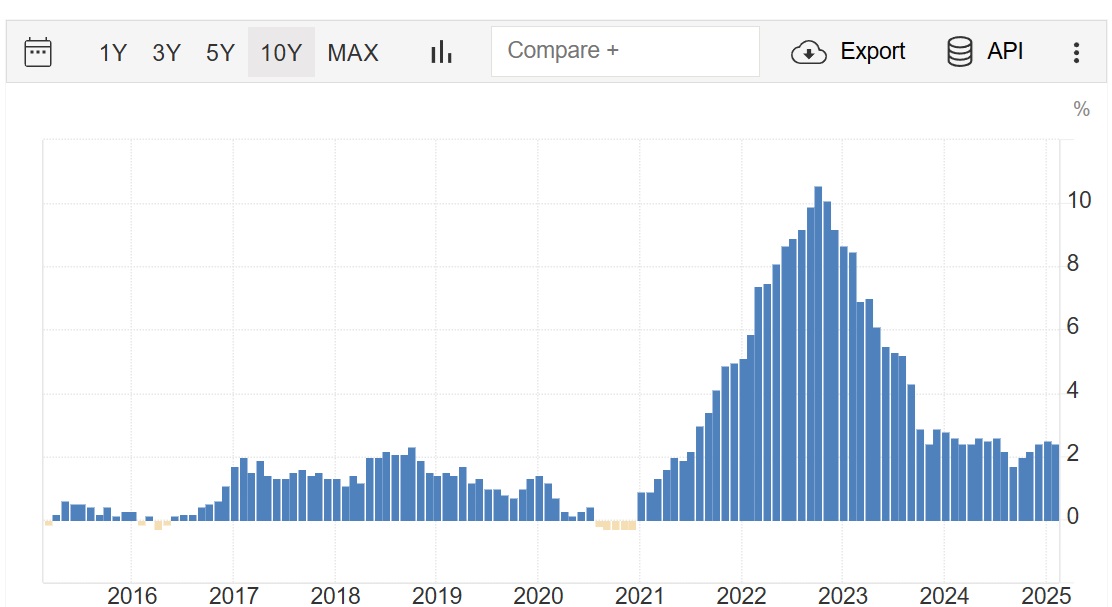

Yukarıdaki grafikte, uzun yıllardır %2'nin altında kontrol altında tutulan bir enflasyonun bazen ise %0 ve hatta negatif seviyelere gerilediğini görebiliriz. Öte yandan, Euro bölgesindeki enflasyonun 2022'de %10'a kadar çıktığını daha sonra ise %2,2 civarına gerilediğini söyleyebiliriz.

Bu durum, AMB'yi 2022 ve 2023 boyunca agresif bir şekilde faiz oranlarını artırmaya zorladı. Bunun altında yatan sebep ise kurumun tek görevini, yani fiyat istikrarını korumayı yerine getirememesi ve dolayısıyla enflasyonu ortadan kaldıramamasıdır.

Ancak, Eylül 2024 itibarıyla Christine Lagarde maksimum faiz oranları dönemine son verdi ve artık faiz indirim döngüsünün içindeyiz. Mart 2025'te yapılan altıncı 25 baz puanlık faiz indirimiyle birlikte, bu süreç hız kazanmış durumda. Başka bir deyişle, 2024 sonlarından 2025 Şubat ayına kadar geçen son altı ayda, ECB faiz oranlarını toplamda 200 baz puan düşürdü.

AMB'nin Kontrol Ettiği 3 Faiz Türü

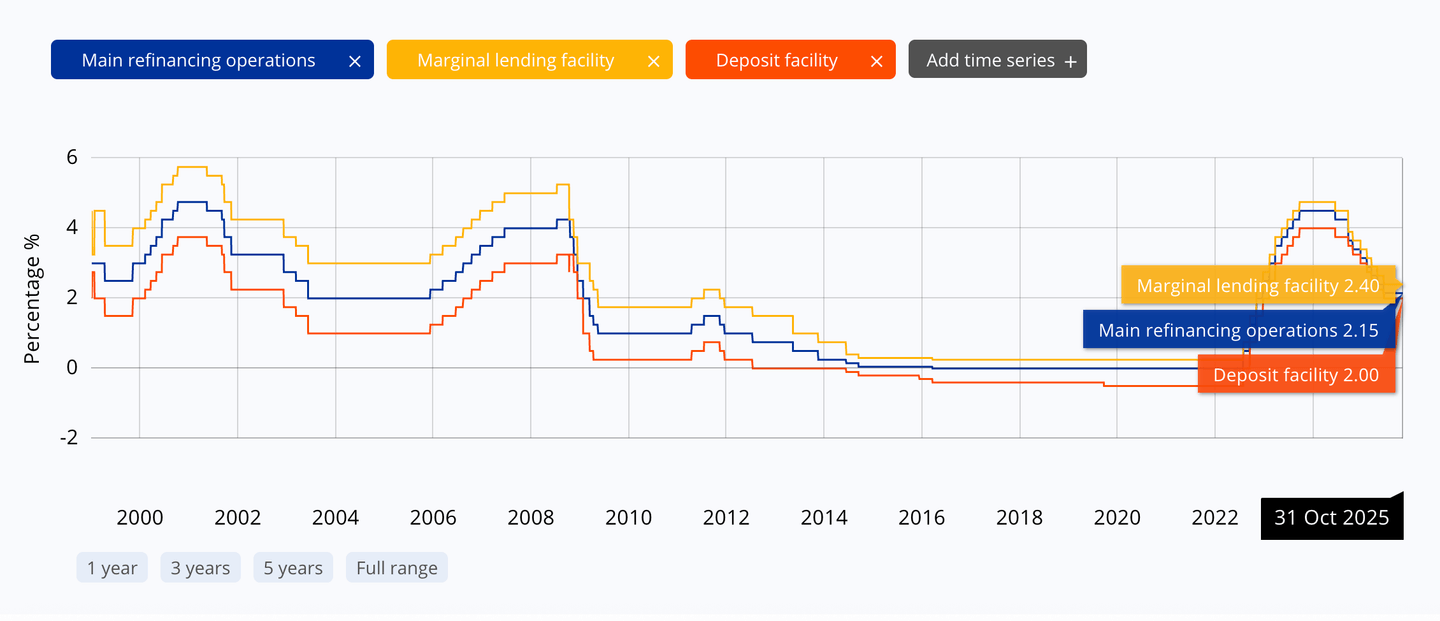

Her ne kadar genellikle faiz oranlarının kontrolünü belirtsek de aslında AMB 3 tür faizi kontrol eder:

- Marjinal Mevduat Kolaylığı: Bu, bankaların bir gecede AMB'ye para yatırmaları karşılığında aldıkları faiz oranıdır. Bu oran, bankaların likidite fazlalıklarını yatırmalarını veya çekmelerini kontrol altında tutmayı amaçlar.

- Ana Refinansman Oranı (MRO): Bu, AMB'nin açık piyasa işlemleri aracılığıyla bankalara para ödünç vermek için bir hafta boyunca talep ettiği ana faizdir.

- Marjinal Kredi Kolaylığı (MLF): Bu, bankaların son çare olarak uygun varlıkları teminat olarak kullanarak AMB'den bir günlük krediler alabileceği orandır.

AMB’nin Floransa Toplantısı: Faizler Değişmedi, “Veriye Bağlı” Stratejik Bekleme Dönemi

Avrupa Merkez Bankası’nın 30 Ekim 2025 tarihli toplantısı, bu kez olağan Frankfurt yerine Floransa’da yapıldı ve toplantı, faiz oranlarının değişmeden bırakılması ile sonuçlandı.

Buna göre:

- Mevduat Faizi: %2,00

- Anapara Yeniden Finansman Oranı (MRO): %2,15

- Marjinal Kredi Kolaylığı: %2,40

Karar oybirliğiyle alındı.

Toplantı sonrası yapılan açıklamada, enflasyonun orta vadede %2 hedefine yakın seyrettiği, bu nedenle para politikasının veriye bağlı biçimde, her toplantıda ayrı ayrı değerlendirilerek belirleneceği vurgulandı.

Lagarde, Euro Bölgesi ekonomisinin genel olarak “iyi bir konumda” olduğunu ifade etti; ancak enflasyon bileşimi, tedarik zincirinde yaşanabilecek olası darboğazlar ve özellikle jeopolitik ile ticaret ortamındaki belirsizlikler nedeniyle aşağı yönlü risklerin devam ettiğini belirtti.

Çift Hızlı Makro Görünüm: Hizmetler Dayanıklı, İmalat Baskı Altında

Lagarde, Euro Bölgesi ekonomisini “dayanıklı ama kırılgan” olarak tanımlıyor.

Hizmet sektörü; turizm, dijitalleşme ve iç talep tarafından desteklenirken, imalat sanayisi ise artan tarifeler ve küresel belirsizlikler nedeniyle baskı altında.

2025’in üçüncü çeyreğinde büyüme çeyreklik bazda %0,2 gerçekleşti ve bu oran beklentilerin hafif üzerinde.ini vurguluyor.

- İç Talep ve İşgücü Piyasası :Talep ve istihdam ekonomiyi desteklemeyi sürdürüyor, ancak ücret artışları yavaşlıyor → bu, enflasyonun orta vadede hedefe doğru hareketini güçlendiriyor.

- Çekirdek Enflasyon: Çekirdek enflasyonun patikası, %2 hedefine doğru uyumlu ilerliyor. Ancak enerji ve gıda fiyatları hâlâ belirsizliğin ana kaynakları.

- Para Politikası Transfer Mekanizması: Kredi koşulları sıkı, özellikle çevre ülkelere (İtalya, İspanya vb.) göre merkez ülkelerde daha düşük risk primi görülüyor. Yani para politikası piyasaya doğru şekilde aktarılıyor, fakat homojen değil.

- Dış Talep / Ticaret Kanalı: Yeni ihracat siparişleri zayıf. ABD’nin uyguladığı tarifeler ve tedarik zincirlerinin yeniden şekillenmesi yakından takip edilmesi gereken temel değişkenler.

Dijital Euro: Günün Başlığı ve Piyasalar İçin Önemi

Faiz kararlarının ötesinde, asıl dikkat çeken konu dijital euro projesindeki ilerleme oldu. Floransa’daki toplantıda AMB, projenin bir sonraki aşamaya taşınacağını teyit etti ve bunun parasal egemenlik, güven ve “kamusal paraya” dijital erişim ilkelerine dayandığını vurguladı.

Lagarde, mimari tasarım sürecindeki katkıları için Panetta’ya teşekkür etti ve nakit ile dijital paranın uzun vadede birlikte var olacağını yineledi:

“Vatandaşlar, bir euronun her koşulda aynı değer taşıdığına güvenebilmelidir.”

Piyasalar açısından dijital euro, yapısal bir proje olarak:

- Perakende işlemlerde maliyetleri azaltabilir ve cüzdan/ödeme hizmetleri arasında rekabeti artırabilir

- Stres dönemlerinde finansal sistemin dayanıklılığını güçlendirebilir

- Finansal katılımı artırabilir ve mikro ödemelerdeki friksiyonları azaltabilir

- Nakit ile birlikte varlığını sürdürebilir (doğrudan bir “ikame” hedeflenmiyor)

Bu dosya, kısa vadeli faiz kararlarından bağımsız ilerliyor; ancak orta vadede, para politikasının aktarım mekanizmasını ve rezerv talebini etkileyebilecek potansiyele sahip.

👉 Merkez bankası başkanlarının farklı argümantatif tonlarını nasıl çalıştığını biliyor musunuz? Bunu, aşağıdaki yazımda açıklıyorum: Şahin ve Güvercin (Hawkish vs Dovish): Politika Nedir?

Bir Sonraki AMB Toplantısı 2025

Avrupa Merkez Bankası’nın (AMB) bir sonraki toplantısı 18 Aralık 2025’te gerçekleştirilecek. Bu toplantı, yılın son para politikası kararı olması nedeniyle yalnızca yatırımcılar ve analistler tarafından değil, Euro Bölgesi’ndeki tüm hanehalkları tarafından yakından takip ediliyor.

Çünkü AMB’nin aldığı kararlar; krediler, konut maliyetleri, tasarruf getirileri ve genel ekonomik koşullar üzerinde doğrudan etkiye sahip. Bu nedenle her toplantı öncesinde, Frankfurt’taki karar alıcıların atacağı bir sonraki adımın ne olacağına dair beklentiler ve yorumlar artıyor.

Christine Lagarde ve Yönetim Konseyi’nin kullandığı ifadeler, karar sonrası yapılacak basın toplantısında özellikle dikkatle çözümleniyor; çünkü tonun küçük değişiklikleri bile finansal piyasalar için önemli sinyaller taşıyabiliyor.

Aşağıda, 2025 yılı boyunca takip edilmesi gereken AMB toplantı takvimini bulabilirsiniz. Böylece hiçbir kritik toplantıyı kaçırmamış olursunuz.

Odak Noktası: AMB’nin Bir Sonraki Hamlesi

Piyasa beklentilerine göre önümüzdeki toplantıda mevcut para politikası duruşunun korunması bekleniyor. Ancak karar kadar, toplantı sonrası yapılacak açıklamada ekonomik görünüme dair kullanılacak dil de önem taşıyor.

Yatırımcılar özellikle:

- Büyüme görünümündeki değerlendirmeler

- Enflasyonun orta vadeli seyri

- Faizlerin ne kadar süre mevcut seviyelerde tutulacağına dair ipuçları üzerine yoğunlaşmış durumda.

Kısacası: Karar sabit kalsa bile, Lagarde’ın konuşması piyasalar için asıl yön gösterici olacak.

👉 Sıradaki yazımıza göz atın: Enflasyon Ortamında Yatırım Kararları

Avrupa Merkez Bankası Yönetim Kurulu

AMB Yönetim Kurulu Yürütme Komitesinin altı üyesi ve Euro bölgesi (Eurozone) ülkelerinin ulusal merkez bankalarının başkanlarından oluşmaktadır.

- Yürütme Komitesi: Bu komite, AMB Başkanı (2027 yılına kadar Christine Lagarde), Başkan Yardımcısı ve dört üyeyi içerir. Tüm bu üyeler, Euro bölgesindeki ülkelerin devlet veya hükümet başkanları tarafından sekiz yıllık bir görev süresi için atanır. Yürütme Komitesi üyeleri görev sürelerini tamamladığında bu komiteye tekrar seçilemezler.

- Ulusal Merkez Bankaları Başkanları: Bu üyeler Euro bölgesindeki 19 ülkenin merkez bankalarının başkanlarıdır. Bu başkanların her biri, Yönetim Konseyi'nde kendi ulusal merkez bankasını temsil eder.

Yönetim kurulu, AMB'nin ana karar alma organıdır ve Euro bölgesindeki para politikasından sorumludur. Bu kapsamda, faiz oranlarını belirleme ve genel olarak fiyat istikrarını korumak ve Avrupa Birliği'ndeki genel ekonomi politikalarını desteklemek için para arzını yönetme gibi kararlar alınır.

Avrupa Merkez Bankasının Piyasalardaki Rolü Nedir?

Merkez bankası birçok işlevi yerine getirir.

- Faiz oranlarının kontrolü: İlk olarak faiz oranlarını belirler ve bu oranlarla Euro bölgesindeki ticari bankalara kredi verir. Para politikası kararları, para arzı ve enflasyon üzerinde doğrudan bir etkiye sahip olup finansal piyasaları doğrudan etkiler. Bu şekilde:

- Kısıtlayıcı para politikalarının duyurulması, finansal piyasalar tarafından bir tedbir veya satış tutumuyla ilişkilendirilir.

- Öte yandan genişleyici para politikalarının duyurulması, kredinin ucuzlamasıyla ilişkilendirilir ve dolayısıyla finansal piyasalarda bir alım tutumu hakim olabilir.

- Gözetim işlevi: AMB ayrıca kurumlar ve piyasalar üzerindeki kontrollerin gerçekleştirilmesine ulusal otoritelerle birlikte katkıda bulunur ve bankacılık sisteminin güvenliğini sağlar.

Bu şekilde, Avrupa Merkez Bankası Euro Bölgesi ekonomisinin yönlendirilmesinde temel bir rol oynar. Bu yüzden her toplantısına yaklaştıkça yatırımcılar hayati bir soruyla karşı karşıya kalır: Nereye yatırım yapılmalı?

ECB tarafından alınan kararlar, Avrupa pazarındaki hisse senetlerinin performansı üzerinde önemli bir etkiye sahip olabilir. Birçok yatırımcı, piyasanın AMB'den gelen haberlere tepkisini değerlendirmek için EURO STOXX 50 endeksinin en iyi hisselerine bakar.

Belirsizlik dönemlerinde veya para politikasında değişiklik beklentilerinde, ekonomik dalgalanmalara daha az duyarlı olan defansif hisseler daha cazip hale gelir. Ancak, AMB'nin kararları aynı zamanda nerede arayacağını bilenler için fırsatlar da sunabilir. Bu da en iyi hisselerin seçimini hem zorlu hem de daha kârlı bir süreç haline getirir.

Sonuç olarak, yatırımcı olarak AMB'nin bir sonraki toplantısının ne zaman yapılacağını bilmek bizim için önemlidir. Bu toplantıda Euro Bölgesi'nin para politikasının yönü belirlenir ve bu da ekonomiyi ve piyasaları canlandıracak veya soğutacak olan kredinin pahalılaşması ya da ucuzlamasına sebep olur. Tüm bunlar kapsamında piyasalar, alınan bu kararlara olumlu ya da olumsuz tepkiler verebilir.

👉 İlginizi çekebilir: