Hisse Senetleri

Enerjiye Nasıl Yatırım Yapılır? | Hisseler ve ETF’ler

Az sayıda olmayan yeni teknolojik devrimler gerçekçi projelere dayandıkları için yatırımcı topluluğunun büyük bir kısmının ilgisini çekmeye başladı. Hayalperestler ancak ayakları yere basan ve sonuç hesapları masada olanlar.

Eğer bu yeni uzay yarışı değilse, ki bu arada Space X, tarihte fırlatılan tüm uyduların neredeyse yarısını zaten fırlatmış durumda, kuantum hesaplama veya Silikon Vadisi elitlerinin yatırım yaptığı büyük gençleştirme projesidir (herkese erişilebilir olup olmayacağını göreceğiz).

Ancak gerçek şu ki Ark Invest çocuklarının konuşmayı çok sevdiği bu yeni devrimler ancak 3 dönüm noktasına ulaşılırsa mümkün görünüyor:

- Çok daha verimli bir süper yapay zeka (AGI): bunun için bol kaynaklar isteniyor. Ve eğer dikkat etmezseniz, Stargate vs DeepSeek gibi projelerle ABD ve Çin arasındaki yeni savaşa dikkat edin.

- Gelişmiş robotik basit, statik ve sıkıcı görevlerden daha büyük görevler yapabilen (geçen hafta gördük)

- Ancak her şeyden önce, ucuz enerji. Jevons paradoksu nedeniyle, temel bir kaynak -enerji, petrol, gaz, vb.- ne kadar ucuzlarsa, bir toplumun o kadar çok tüketmesi gerekeceğini biliyoruz. Özellikle teknolojik olarak ilerledikçe ve bu ilerleme toplumun tüm sosyal katmanlara yayılıyor.

Geleceğin anahtarının ucuz enerjide olacağını söyleyebiliriz.

Artık biliyoruz ki, bugün ucuz, ucuz denilen şey ucuz değil. İşte bu nedenle bugünkü finansal kafeinde , son yıllarda fiyatlarda yaşanan yükselişin nedenlerini inceleyeceğiz. Çünkü enerjiye yatırım yapmak için iyi bir dönem olabilir ve her zamanki bazı ilginç yatırım fikirlerinden bahsedeceğiz . Haydi başlayalım.

Enerji Neden Pahalı?

Hatırlarsak geçen on yılın ortasında nispeten ucuz enerji bağlamında yaşıyorduk.

Birçok kişi bunun, tarihin en büyük krizlerinden birine girdiğimiz için olduğunu iddia ediyor. Ve çoğu ekonomik krizde olduğu gibi gaz, petrol vb. fiyatları düşme eğilimindedir. Bu doğrudur, çünkü talep azaldığında stoklar ayarlanana kadar bir arz fazlası vardır.

Ayrıca tüm bunlara geçen on yılın ortasında ABD’de fracking konusunun çok moda olduğunu eklemek gerekir, bu da ABD’yi ithalatçıdan, dünyanın en büyük ham petrol ihracatçılarından birine dönüştürdü.

| Sıra | Ülke | İhracat (varil/gün) | |||

| #1 | Suudi Arabistan | 41.010.000 | |||

| #2 | Rusya | 4,586.354 | |||

| #3 | ABD | 4.058.000 | |||

| #4 | Irak | 3.466.750 | |||

| #5 | Kanada | 3.401.265 | |||

| #6 | Birleşik Arap Emirlikleri | 2.651.100 | |||

| #7 | Brezilya | 1.714.936 |

| Sıra | Ülke | İhracat (varil/gün) |

| #1 | Suudi Arabistan | 41.010.000 |

| #2 | Rusya | 4,586.354 |

| #3 | ABD | 4.058.000 |

| #4 | Irak | 3.466.750 |

| #5 | Kanada | 3.401.265 |

| #6 | Birleşik Arap Emirlikleri | 2.651.100 |

| #7 | Brezilya | 1.714.936 |

*Kaynak: Statista

Durum şu ki söz konusu mevcut fiyat artışının büyük bir kısmı aslında birçok kişinin ESG yatırımlarının başarısızlığı olarak adlandırdığı şeye dayanıyor, burada birçok fon %20 ile %40 arasında kayıplar yaşıyor, belki daha fazladır.

Ekolojik geçişin beklenenden çok daha önce geleceğini varsaymak yeni ve pahalı petrol aramaları veya gaz sahalarının genişletilmesine yatırım yapmayı bırakmayı ve hissedarlarına temettüler yoluyla cömertçe ödeme yapmayı sağladı. Ve tabii ki bu geçişin henüz gerçekleşmediği villanıza dört voltaik panel kurmaktan veya BYD arabanızı özel garajınıza bağlamaktan öteye geçmediği şu anda ucuz enerjiye yeniden sahip olma konusunda büyük bir acelemiz var. Artık sadece bireysel tüketimimiz için değil üzerimize gelen güçlü teknolojik devrimleri beslemek için de buna ihtiyacımız var.

Neden Daha Fazla Enerjiye Yatırım Yapmalıyız?

Cathie Wood’un ekibi tarafından hazırlanan raporun sayfalarını inceledikten sonra 3 ana argüman şunlardır:

Yapay Zeka Tarafından Tetiklenen Daha Fazla Elektrik Kapasitesi İhtiyacı

Öncelikle doğası gereği büyümeye devam etmesi gereken bir sektörden bahsediyoruz, özellikle de ünlü veri merkezleri gibi gerekli ek talebi karşılamak için Yapay Zeka donanımları açısından.

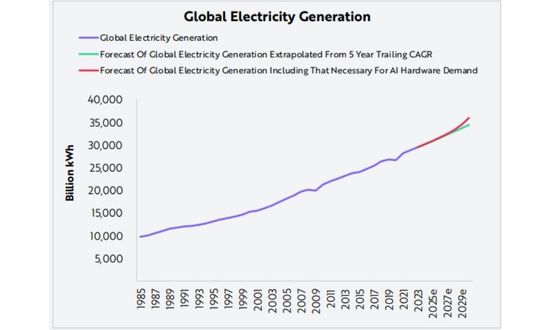

Bu şekilde, mevcut 28.000 – 30.000 milyar kWh’den, 35.000 – 40.000 milyar kWh’ye kadar büyümesi öngörülüyor, bu da yıllık büyüme oranının %4,5 ile %7,3 arasında olacağı anlamına geliyor.

Tüm bunlar yeni tesislerin (veya mevcutların genişletilmesi) inşaat hızlarının korunabilmesi ve Yapay Zeka talep projeksiyonlarının artmaya devam etmesi durumunda geçerlidir.

Nükleer Enerjinin “Modaya Dönüşü” ve Gerçek İhtiyacı

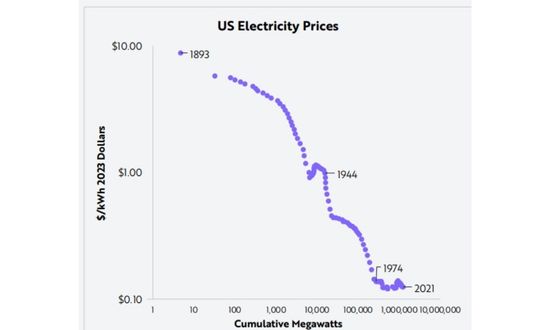

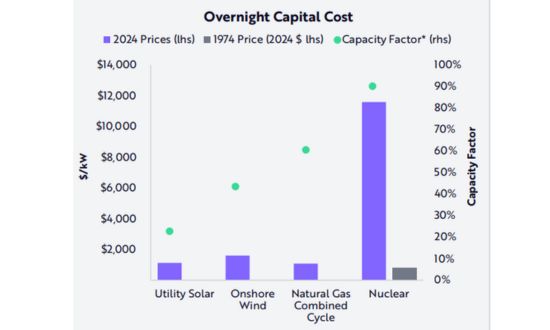

70’lerin ortalarına kadar nükleer enerji Wright Yasası’na dayanan çalışmalara göre ABD gibi ülkelerde elektrik maliyetlerini düşürmeye katkıda bulundu. Ancak 1974 Enerji Yeniden Düzenleme Yasası’nın onaylanmasının ardından, daha sıkı bir düzenleme getirildi ve diğer faktörlerle birlikte nükleer santral inşaat projelerini pahalılaştırdı.

Ancak enerji acil durumunun ardından elektrik fiyatlarındaki düşüşlerin uzun vadede devam edebilmesi için yeni nükleer teknolojiye yatırımı teşvik eden çok daha esnek yeni bir düzenleyici çerçevenin başlangıcında olabiliriz.

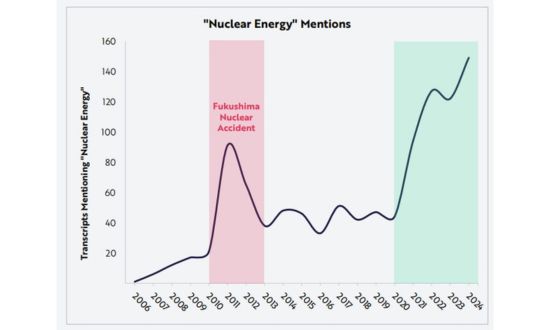

Ancak bu, yalnızca kamu sektöründen beklenen bir şey değildir, aynı zamanda bu ateş özel sektörde de yeniden alevleniyor. Gazetelerde, makalelerde veya sempozyumlarda daha temiz ve ucuz nükleer enerji kaynağına olan ihtiyaca yönelik bahislerin nasıl arttığına dikkat edin.

İşte Amazon (AMZN), Google (GOOGL) veya Microsoft (MSFT) gibi bazı büyük teknoloji şirketlerinden örnekler:

Financial Times, 20 Eylül 2024: Microsoft, yapay zeka talebini karşılamak için Three Mile Island’dan nükleer enerji almak üzere bir anlaşma imzaladı.

Financial Times, 14 Ekim 2024: Google, veri merkezleri için küçük modüler nükleer reaktörler sipariş ediyor.

Financial Times, 16 Ekim 2024: Amazon, veri merkezlerini beslemek için bir nükleer enerji geliştiricisine ortak oluyor.

Yenilenebilir Enerji ve Depolamada Fırsatlar: Enerji Karışımının Tam Entegrasyonu

Ancak yolun bir kısmını yürümek yanlış yolda olmak anlamına gelmez.

Örneğin, lityum iyon pil teknolojisi ve yeni kimyaların ortaya çıkışı enerji depolama maliyetlerini düşürdü, bu da güneş veya rüzgar enerjisi santrallerinin düşük üretim dönemlerinde (gece, rüzgar azlığı vb.) bile çok daha verimli olmasını sağlayabilir.

Ancak ilginç olan hem %100 yenilenebilir ve nispeten ucuz ama yetersiz üretim kapasitesine sahip enerjilerle hem de daha istikrarlı ve bol üretim yapabilen enerjilerin her iki enerjinin karışımında olacaktır.

Sonuç olarak Ark Invest’in Büyük Fikirler raporu enerji konusunda başka bir yatırım döngüsünün ufukta olabileceğini ortaya koyuyor ve bu da uzun vadede enerji tüketimini ucuzlatmayı amaçlıyor. Ancak kısa vadede tüm bunlar enerji karışımını genişletmek ve iyileştirmek amacıyla vergi avantajları ve hatta teşvikler olarak kendini gösterecektir.

Peki, o zaman hangi tür şirketler en çok fayda sağlayacak? Bazılarını inceleyelim.

Türkiye’de Enerjiye Nasıl Yatırım Yapılır?

Her zaman olduğu gibi iki şirket ve bizim özel endeksli seçeneğimizle sizleri baş başa bırakıyorum.

Constellation Energy (CEG)

Constellation Energy Corp. (CEG), enerji sektöründe tanınmış bir Amerikan şirketidir ve ülkedeki en büyük karbon salınımsız enerji üreticisi olarak bilinir. Baltimore merkezli şirket elektrik ve doğal gazı Amerika Birleşik Devletleri genelinde yaklaşık iki milyon müşteriye tedarik etmektedir.

Ayrıca geçtiğimiz Ocak 2025’te duyurulan 26,6 milyar dolarlık Calpine Corporation’ın satın alınması sayesinde bu şirket Texas, California ve Amerika Birleşik Devletleri’nin kuzeydoğusu gibi kilit pazarlarda stratejik varlığını genişletecek.

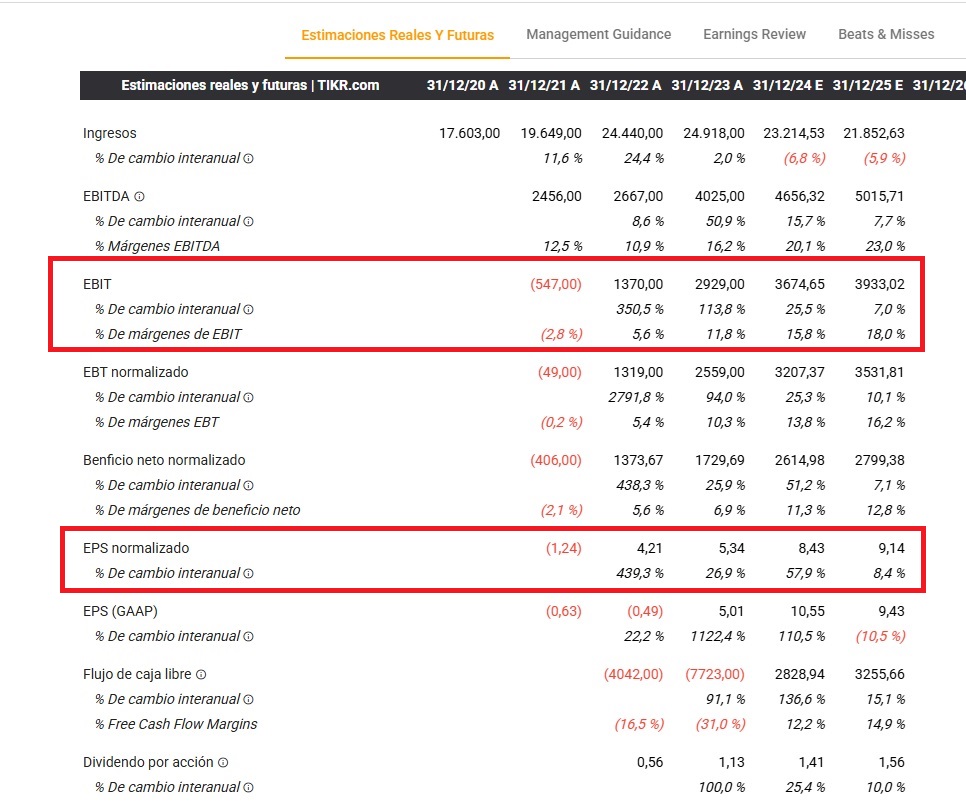

Ve finansal sonuçlarına gelince, oldukça ilginç bir şirket görüyoruz:

- Faaliyet kârı (EBIT): Gördüğümüz gibi, son 4 yılda her zaman çift haneli oranların üzerinde oranlarda sürekli olarak büyümeye devam etti. Bu yıl için projeksiyonların biraz daha düşük olduğu doğrudur ve bu durumunda büyük olasılıkla bu yılın başında duyurulan satın alım nedeniyle olacağı tahmin ediliyor.

- Hisse başına kazanç (EPS): Ayrıca gerçekten de daima %25 ile %50 arasında veya daha fazla oranlarda büyüyor.

- Temettüler: En çok öne çıkan olmasa da Constellation umut verici bir %0,6 temettü getirisi sunuyor, bu da artan temettüler stratejisi düşünmek için çok fazla alan bırakıyor.

Grafikte bir buçuk yıldan fazla süredir çok net bir yükseliş trendini gözlemleyebiliriz. Belki de özellikle üst kısımdan kırılmanın önemli bir geri çekilmeyle sonuçlandığını ve şimdi hissenin zayıf işlem hacmine sahip gibi göründüğünü ve RSI’da düşüş eğilimleri gösterdiğini gördüğümüzde hisse fiyatının yükselen kanalın alt kısmına geri çekilmesini beklemek uygun olabilir. Ya da diğer bir deyişle güçten yoksundur.

Her şey göz önüne alındığında fiyatın ne olacağını görmek için girmeden önce birkaç hafta beklemeyi tercih etsem de radarınızda bulundurulması gereken ilginç bir eylem gibi görünüyor. Ayrıca fiyat-kazanç oranı (P/E) 35 kat olan piyasa ortalamasıyla karşılaştırıldığında belirli aşırı değerlenme işaretleri verebilir.

Duke Energy (DUK)

Duke Energy Corporation (DUK), merkezi Kuzey Karolina’da bulunan, Amerika Birleşik Devletleri’ndeki en büyük enerji şirketlerinden biridir. Şirket altı eyalette 8,4 milyon müşteriye elektrik ve beş eyalette 1,7 milyon müşteriye doğal gaz sağlamaktadır. Toplam 54.800 megavat enerji kapasitesiyle Duke Energy, Amerikan enerji sektöründe önemli bir oyuncu olarak konumlanmaktadır.

Son zamanlarda şirket önümüzdeki beş yıl için 83 milyar dolarlık bir sermaye yatırım planı açıkladı, bu da önceki plana göre %13,7’lik bir artış anlamına geliyor. Bu artış elektrik altyapısını güçlendirmek ve veri merkezleri ve endüstriyel elektrifikasyon talebini karşılamak için tasarlanmıştır. Ayrıca Duke Energy 2029 sonuna kadar yaklaşık beş gigavat doğal gaz üretim kapasitesi eklemeyi planlıyor.

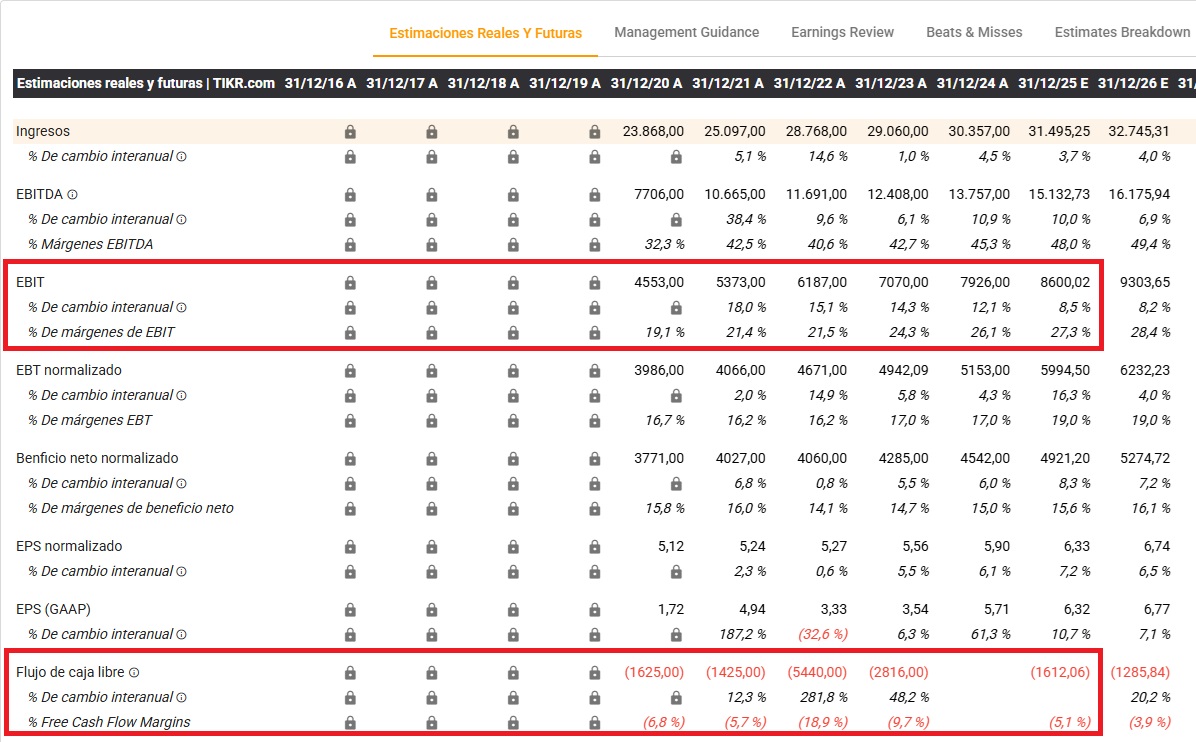

Ve finansal metrikleri açısındandurum hiç de fena değil.

Bir yandan artan operasyonel kârlar ve hatta yıllık %20’nin üzerindeki oranlarla birlikte ayrıca EPS de artıyor. Ne var ki daha düşük oranlarda.

Diğer yandan kârlarını serbest nakit akışına dönüştürme konusunda belli bir yetersizlik muhtemelen enerji üretim kapasitesini artırmaya yönelik iddialı yatırımlarından (Capex) kaynaklanıyor.

Grafiği incelediğimizde bazı tarihi dirençlerini kırdıktan sonra hâlâ kırılmayı teyit etmesi gereken bir kararsızlık durumu gözlemliyoruz. Bununla birlikte hacim hisse başına 108 USD seviyesinde göründüğü sürece, gerilemeyi bekleyerek kendinizi direnç seviyesinin (şimdi destek) etrafına konumlandırmak iyi bir giriş olacaktır.

Her şeye rağmen bu, kötü bir yatırım fikri gibi görünmüyor. Zira negatif FCF’sine (sermaye yatırımları nedeniyle) rağmen, Duke Energy sağlam bir finansal pozisyonu koruyor. Ayrıca fiyat-kazanç oranı (P/E) 20 kat civarında ılımlı seviyelerde bulunuyor, bu nedenle hafif bir geri çekilme onu çok cazip bir hisse haline getirebilir.

Her durumda da bunlar sadece oldukça ilginç iki enerji şirketidir. Sizleri enerji sektöründeki diğer hisse senetleri ile aşağıdaki tabloda baş başa bırakıyorum.

| Şirket | Ticker | ISIN | |||

| TotalEnergies | TTE.PA | FR0000120271 | |||

| ConocoPhillips | COP | US20825C1045 | |||

| Eni | ENI | IT0003132476 | |||

| Iberdrola | IBE.MC | ES0144580Y14 | |||

| Enbridge | ENB.TO | CA29250N1050 | |||

| Suncor Energy | SU.TO | CA8672241079 | |||

| Phillips 66 | PSX | US7185461040 |

| Şirket | Ticker | ISIN |

| TotalEnergies | TTE.PA | FR0000120271 |

| ConocoPhillips | COP | US20825C1045 |

| Eni | ENI | IT0003132476 |

| Iberdrola | IBE.MC | ES0144580Y14 |

| Enbridge | ENB.TO | CA29250N1050 |

| Suncor Energy | SU.TO | CA8672241079 |

| Phillips 66 | PSX | US7185461040 |

Enerji ETF’leri: iShares S&P 500 Utilities Sector UCITS ETF USD (Acc)

Daha önce defalarca belirttiğim gibi neden bir şirketi veya diğerini seçelim ki, eğer tüm enerji şirketlerini Amerikan ekonomisinde satın alabiliyorsak.Defalarca bahsettiğim gibi eğer Amerikan ekonomisindeki tüm enerji şirketlerini satın alabiliyorsak niçin şu ya da bu şirkete yatırım yapalım ki ?

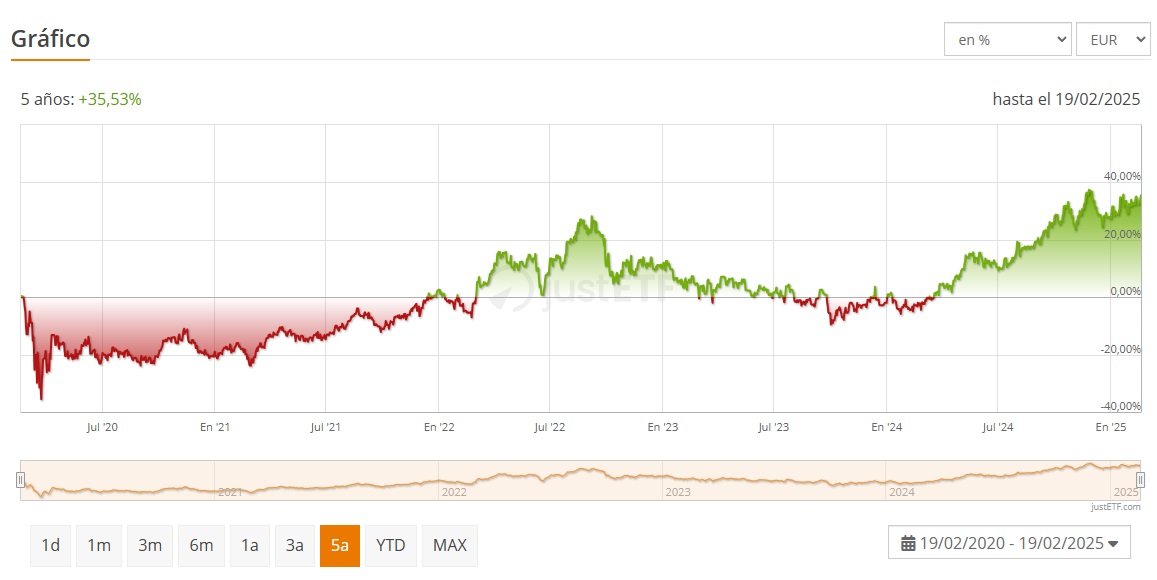

Bugün size iShares S&P 500 Utilities Sector UCITS ETF USD (Acc) (2B7A) adlı ETF’yi tanıtıyorum. BlackRock tarafından yönetilen ve S&P 500 içindeki başlıca enerji hizmetleri sektöründeki şirketlere maruz kalma imkânı sunan bir sektör ETF’si. Bunun için amacı S&P 500 Utilities Select Sector Index’in performansını kopyalamaktır.

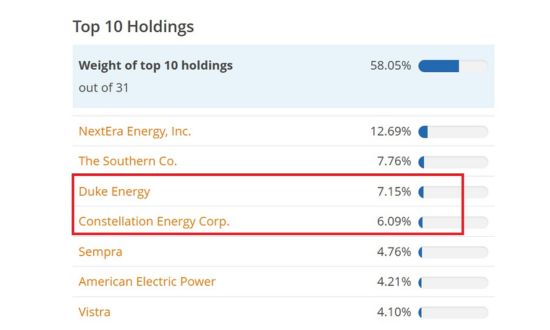

Kompozisyonuna gelince ilk 10 pozisyon ETF’nin yaklaşık %55’ini temsil ediyor. Öne çıkan isimler arasında NextEra Energy (NEE) ve bahsedilen Duke Energy ve Constellation yer alıyor.

ETF, fiziksel bir replikasyon kullanarak endeksi oluşturan menkul kıymetlerin doğrudan satın alınması yoluyla benchmark ile yakın bir korelasyon sağlar. Ayrıca, temettü birikim politikası izler.

Maliyet açısından yıllık %0,15 TER ile kârlı ve verimli bir seçenek olarak konumlanır.

Son olarak son 5 yılda %35’lik bir değer artışı kaydetti, sektörün istikrarı ve defansif doğası tarafından desteklendi. Dikkat ederseniz kademeli ama sürekli bir büyüme görülüyor.

Ve bir kez daha, enerji sektöründeki diğer ETF’ler ile sizi baş başa bırakıyorum, bunlar da oldukça ilginç.

| ETF’ler | Ticker | ISIN | |||

| Xtrackers MSCI World Energy UCITS ETF 1C | XDW0 | IE00BM67HM91 | |||

| Lyxor STOXX Europe 600 Oil & Gas UCITS ETF – Acc | LOGS | LU1834988278 | |||

| iShares Global Clean Energy UCITS ETF | INRA | IE000U58J0M1 |

| ETF’ler | Ticker | ISIN |

| Xtrackers MSCI World Energy UCITS ETF 1C | XDW0 | IE00BM67HM91 |

| Lyxor STOXX Europe 600 Oil & Gas UCITS ETF – Acc | LOGS | LU1834988278 |

| iShares Global Clean Energy UCITS ETF | INRA | IE000U58J0M1 |

Peki, eğer geleceğin bol miktarda ucuz enerji üretiminde olacağını düşünüyorsanız bu ETF’lerden bazılarına yatırım yapmak iyi bir yatırım fikri olabilir.

Hangi Enerji Türlerine Yatırım Yapılabilir?

Ancak daha önce de belirttiğimiz gibi enerji, farklı kaynaklardan gelecektir. Bazen üretimi daha istikrarlı ve kontrol edilebilir olan fosil yakıtlardan bazen de üretimi iklim faktörlerine bağlı olarak çok daha kesintili olan yenilenebilir ve temiz kaynaklardan sağlanacaktır.

Bu nedenle burada her bir enerji türünü ayrı ayrı ele alan ve onlara nasıl yatırım yapılacağını açıklayan bir dizi makale bulabilirsiniz.

- Petrole nasıl yatırım yapılır?: Muhtemelen dünyanın en çok işlem gören hammadde ve enerji kaynağı. Ve bu şaşırtıcı değil, çünkü fiyatı doğrudan veya dolaylı olarak ekonominin tüm sektörlerini etkiler. Bu makalede hisse senetleri, ETF’ler, fonlar veya türevler (vadeli işlemler ve opsiyonlar) aracılığıyla nasıl yatırım yapabileceğinizi keşfedin.

- Hisse senetleri, ETF’ler ve vadeli işlemlerle gaza nasıl yatırım yapılır?: Bu makalede modern ekonomilerde gazın önemi gaza yatırım yapma stratejileri, mevcut finansal araçlar ve enerji politikalarının ve küresel pazarın bu sektörü nasıl etkileyebileceği hakkında bilgi edinin.

- Yenilenebilir enerjiye nasıl yatırım yapılır?: Yenilenebilir enerjilerin yükselişi, iklim değişikliğiyle mücadele etme ve fosil yakıtlara bağımlılığı azaltma ihtiyacıyla dünya enerji manzarasını dönüştürdü. Bu makalede ister güneş, rüzgar veya hidroelektrik enerjisi olsun ister hisse senetleri, ETF’ler veya yatırım fonları aracılığıyla farklı yenilenebilir enerjilere yatırım yapmanın anahtarlarını keşfedeceğiz.

- Yeşil hidrojene nasıl yatırım yapılır?: Yeşil hidrojen, enerjiyi temiz bir şekilde depolama ve taşıma kapasitesine sahiptir ve bu yenilenebilir yakıtın hem yatırımcıların hem de hükümetlerin dikkatini çekmesinin nedeni budur.

Sonuç olarak teknoloji önümüzdeki on yıllarda daha iyi yaşamamızı sağlayacak sermaye olacak ise ucuz enerji bunu mümkün kılacak yegane yakıt olacaktır. Dolayısıyla enerjiye yatırım yapmak sadece para kazanmayı beklemekten (ki bu da elbette) daha fazlasıdır, iyimserliğe yatırım yapmak ve toplum olarak artan beklentilere yatırım yapmaktır.